Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Inflazione in calo, crescita debole: dove sta andando l’economia globale

🇺🇸 USA – Il lavoro rallenta, ma l’economia non molla (per ora) Negli Stati Uniti sta succedendo qualcosa di sottile ma importante: il mercato del lavoro non è più il motore che spinge l’economia, ma nemmeno il punto di rottura che segnala una recessione. A

FOMC di marzo: come si sono mossi i mercati?

Come previsto, al FOMC di marzo è stato annunciato un aumento dei tassi d’interesse di un quarto di punto percentuale. Questo è il primo aumento dal 2018, dopo due anni di tassi vicino allo zero.

La Fed ha inoltre segnalato l’aumento dei tassi ad ogni riunione. Ciò implica altri 6 aumenti nel 2022.

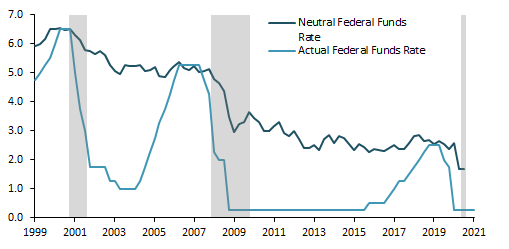

Powell è stato piuttosto hawkish affermando che la Fed è pronta ad essere più aggressiva di quanto attualmente previsto se la situazione lo richiederà. Il presidente si aspetta che i tassi di riferimento supereranno il tasso neutrale quest’anno.

Sembra quindi che la Fed non sia preoccupata per la crescita economica e che darà la priorità assoluta alla stabilità dei prezzi.

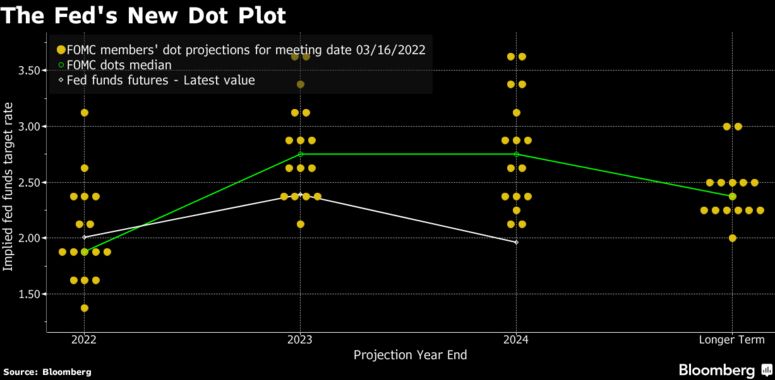

Il dot plot

Nel cosiddetto dot plot della Fed, la proiezione mediana dei funzionari prevede che il tasso di riferimento finirà il 2022 a circa l’1,9%, in linea con le scommesse del mercato ma superiore a quanto previsto in precedenza. Secondo i membri del FOMC i tassi saliranno a circa il 2,8% nel 2023.

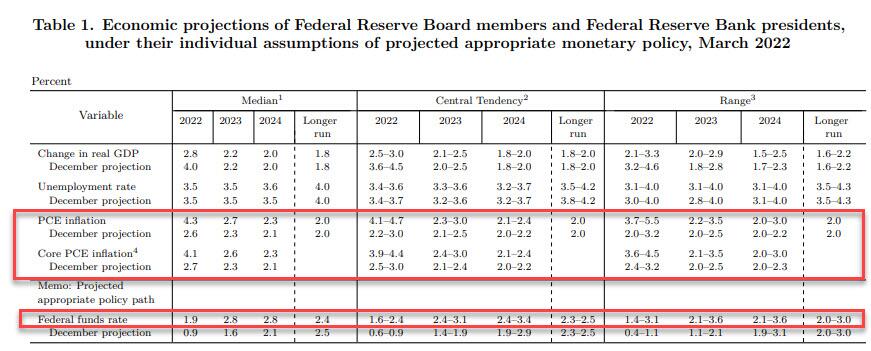

Le proiezione economiche del FOMC di marzo

Tasso di disoccupazione mediano:

- 2022: 3,5%

- 2023: 3,5%

- 2024: 3,6%

Crescita mediana del PIL:

- 2022: 2,8%

- 2023: 2,2%

- 2024 2,0%

Inflazione PCE mediana:

- 2022: 4,3%

- 2023: 2,7%

- 2024: 2,3%

Inflazione PCE core mediana:

- 2022: 4,1%

- 2023: 2,6%

- 2024: 2,3%

Cosa si aspetta adesso il mercato dopo il FOMC di marzo?

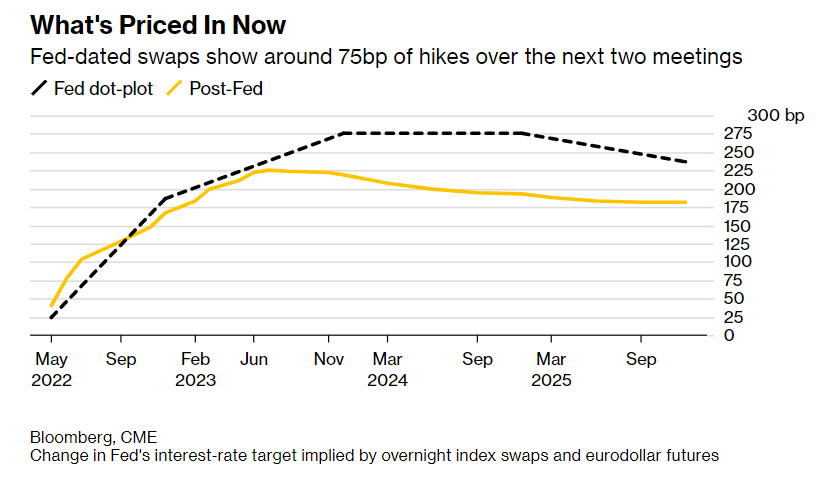

Gli swap collegati alle date delle riunioni del FOMC suggeriscono che circa 75 punti base di aumenti dei tassi avranno luogo nei prossimi due incontri. Questo vuol dire che il mercato pensa che la Fed annuncierà un aumento di 50 punti base ad una delle due riunioni.

Il contratto di giugno suggerisce un tasso effettivo sui fondi federali dell’1,08%, 75 punti base al di sopra di dove si trova adesso. La probabilità che un aumento di 50 bps abbia luogo alla riunione di maggio è di circa quattro su cinque.

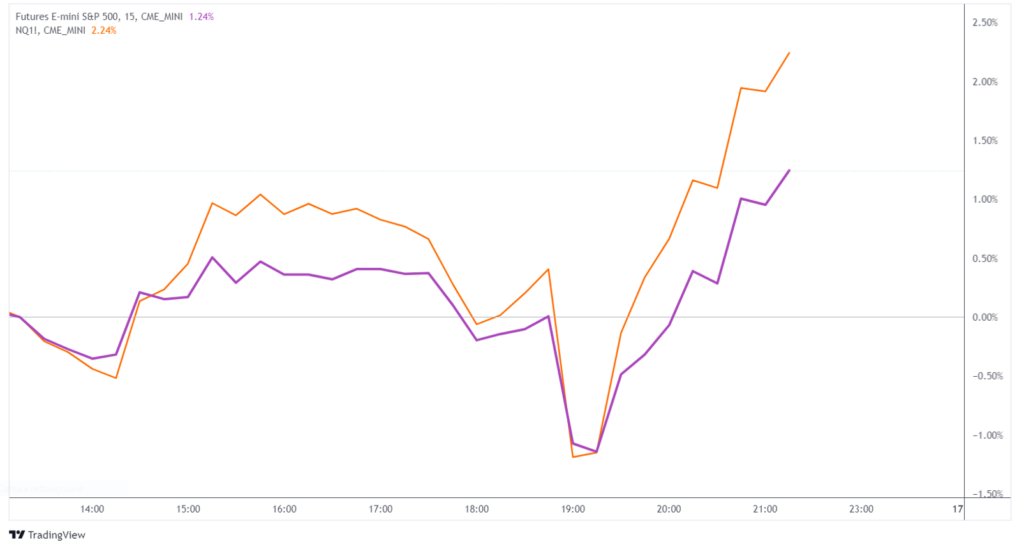

Come si sono mossi i mercati?

L’S&P 500 è stato inizialmente liquidato per poi schizzare verso l’alto e ha chiuso con un +2.25%. Il Nasdaq ha fatto ancora meglio chiudendo con un +3.72%.

Il decennale americano ha raggiunto un massimo a 2.24% per poi ritirarsi a 2.19%. Il trentennale invece è sceso al 2.46%.

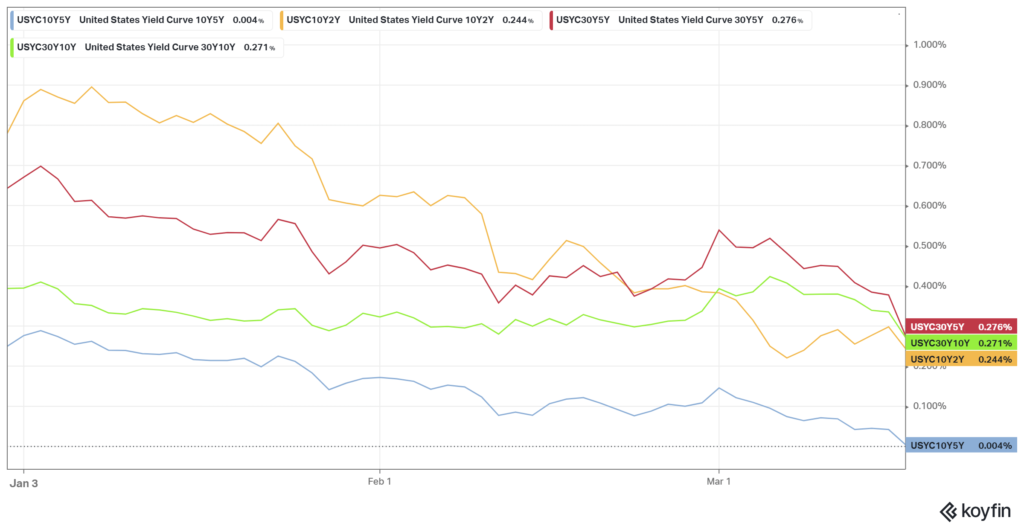

I rendimenti a breve termine, che sono quelli che più vengono influenzati dalla politica della Fed, sono aumentati più di quelli a lungo termine. Ciò ha reso la curva dei rendimenti sempre più piatta.

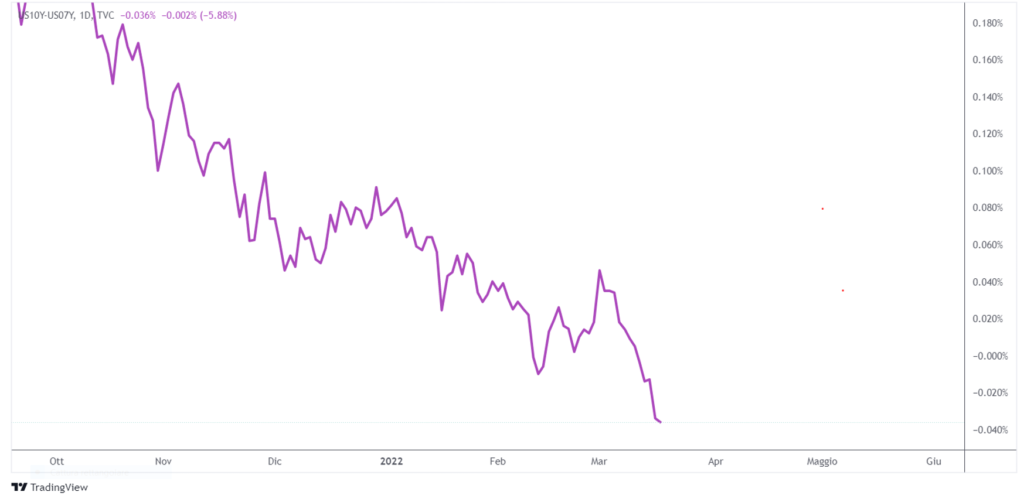

Nonostante Powell abbia affermato che la probabilità di una recessione non è particolarmente elevata, lo spread tra i 10 anni e i 7 è passato in negativo (quella parte della curva è ora invertita). Lo spread tra i 10 e i 5 anni si trova a solo 4 bps e il 10/2 a 24 bps.

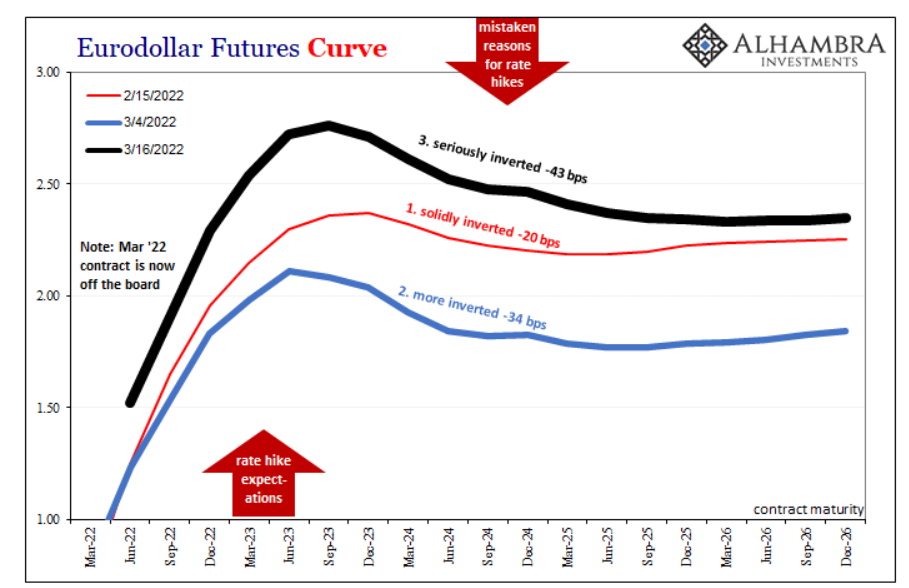

La curva dei rendimenti sta decisamente scontando prospettive di crescita negative. Lo stesso vale per la curva dei future dell’eurodollaro che è diventata seriamente invertita.