Modulo 1: Introduzione all’analisi tecnica – Lezione 3: La teoria dei mercati efficienti

Contenuti della lezione

La teoria dei mercati efficienti (EMH), è una teoria sviluppata da Eugene Fama che afferma che i prezzi delle azioni riflettono tutte le informazioni e che battere il mercato è impossibile. Secondo l’Efficient Market Hypothesis, le azioni vengono sempre scambiate al loro valore equo, rendendo impossibile per gli investitori acquistare azioni sottovalutate o vendere azioni sopravvalutate. Pertanto, dovrebbe essere impossibile sovraperformare il mercato attraverso una selezione di titoli o il market timing.

Le controversie della teoria dei mercati efficienti

Sebbene sia una pietra miliare della teoria finanziaria moderna, l’EMH è molto controversa. Secondo la teoria, né l’analisi tecnica né quella fondamentale possono produrre un rendimento maggiore di quello del mercato. Solo le informazioni privilegiate possono portare a rendimenti elevati.

Mentre gli accademici indicano un ampio numero di prove a sostegno della teoria dei mercati efficienti, esiste anche una pari quantità di dissenso. Ad esempio, investitori come Warren Buffett hanno costantemente battuto il mercato per lunghi periodi, cosa che secondo l’EMH sarebbe impossibile. I sostenitori della teoria dei mercati efficienti, tuttavia, sostengono che coloro che superano il mercato lo fanno non per abilità ma per fortuna, a causa delle leggi della probabilità.

I detrattori della teoria dei mercati efficienti sottolineano anche eventi come il crollo del mercato azionario del 1987 e le bolle degli asset come prova che i prezzi possono deviare seriamente dal loro fair value.

Si può battere il mercato?

I fautori dell’ipotesi del mercato efficiente concludono che, a causa della casualità del mercato, gli investitori potrebbero fare meglio limitandosi ad investire in un portafoglio passivo a basso costo. I dati compilati da Morningstar Inc., supportano questa tesi. Confrontando i rendimenti dei gestori attivi in tutte le categorie con fondi indicizzati correlati. Lo studio ha rilevato che in un periodo di 10 anni a partire da giugno 2009, solo il 23% dei gestori attivi è stato in grado di sovraperformare gli indici passivi. Migliori tassi di successo sono stati riscontrati nei fondi azionari esteri e nei fondi obbligazionari. Percentuali di successo inferiori sono state riscontrate nei fondi a grande capitalizzazione statunitensi. In generale, gli investitori sono andati meglio investendo in fondi indicizzati a basso costo o ETF.

I mercati possono essere inefficienti?

Ci sono sicuramente dei mercati meno efficienti di altri. Un mercato inefficiente è quello in cui i prezzi di un’attività non riflettono accuratamente il suo vero valore, il che può verificarsi per diversi motivi. Possono esistere inefficienze di mercato dovute ad asimmetrie informative, mancanza di acquirenti e venditori (cioè bassa liquidità), costi di transazione elevati, psicologia di mercato ed emozioni umane. In realtà, la maggior parte dei mercati mostra un certo livello di inefficienza.

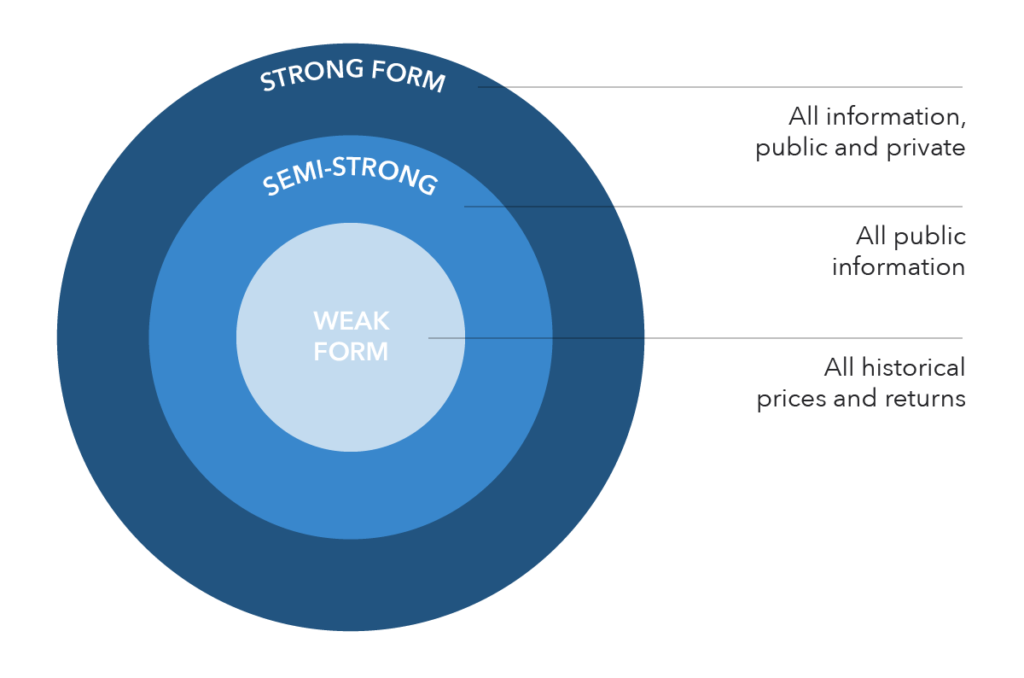

Le tre versioni della teoria dei mercati efficienti

La versione forte della teoria è quella che abbiamo già descritto secondo cui tutte le informazioni disponibili al pubblico e quelle non pubblicamente note sono completamente incorporate nei prezzi correnti.

La forma debole suggerisce invece che i prezzi delle azioni riflettono tutti i dati dei prezzi passati e che nessuna forma di analisi tecnica può essere utilizzata per generare alfa. Tuttavia, l’analisi fondamentale può essere utile per determinare titoli sottovalutati e sopravvalutati.

La versione semi-forte segue la convinzione che, poiché tutte le informazioni pubbliche vengono utilizzate nel calcolo del prezzo corrente, gli investitori non possono utilizzare l’analisi tecnica o fondamentale per ottenere rendimenti più elevati del mercato. Coloro che aderiscono a questa versione della teoria credono che solo le informazioni che non sono prontamente disponibili al pubblico possono aiutare gli investitori ad ottenere performance superiori a quelle del mercato.