Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

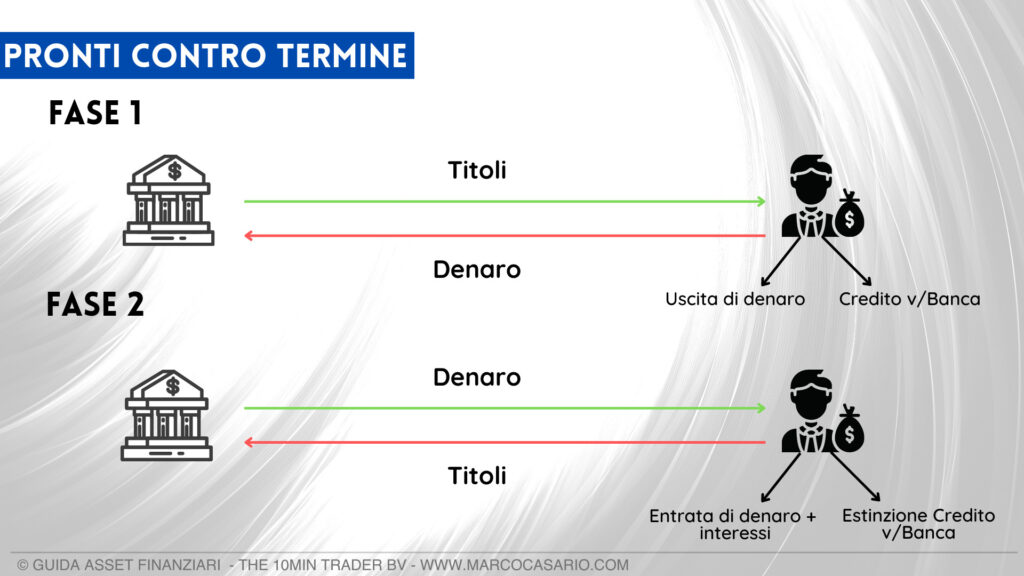

Modulo 7: Pronti contro termine

I pronti contro termine sono stati introdotti in Italia nel 1979 e risultano essere uno strumento in voga tra risparmiatori ed intermediari, soprattutto durante periodi di bassi tassi d’interesse a zero e bassi rendimenti.

I PCT sono contratti a breve termine (in genere 3 mesi) in cui il venditore, solitamente un intermediario finanziario come una banca, cede titoli di sua proprietà ad un acquirente, con l’impegno di riacquistarli nel futuro ad un prezzo maggiore. I titoli in questione riguardano obbligazioni o Titoli di Stato.

Questo tipo di operazione è quindi una vendita temporanea di titoli al prezzo di mercato, con l’incasso di un prestito da parte della banca, che si impegnerà a riacquistare le attività finanziarie in questione ad un prezzo prefissato e maggiore dal compratore.

L’obiettivo dell’accordo è quello di ricevere liquidità immediata per l’intermediario finanziario, mentre per l’investitore è il profitto derivante dalla differenza dei due flussi monetari: il primo in uscita e il secondo (maggiore) in entrata.

Come si calcola il rendimento dei pronti contro termine?

Il rendimento, come detto, è quindi calcolato tramite la differenza dei due flussi monetari al momento della vendita e al successivo riacquisto.

Il prezzo di vendita viene prefissato sul valore nominale dei titoli venduti, compreso di cedole nel caso di un’obbligazione o dei dividendi, nel caso di azioni.

Il prezzo di riacquisto viene concordato al momento dell’accordo attraverso il calcolo del valore dei titoli, maggiorati degli interessi che andranno a maturare nel periodo del prestito.

Vantaggi e svantaggi

Il breve periodo di prestito, che può andare da 1 mese ad un massimo di 1 anno, rappresenta uno dei vantaggi dell’accordo, sia per l’intermediario finanziario che per il compratore.

Rappresentano quindi valide alternative a conti deposito o buoni fruttiferi, perché solitamente i rendimenti sono superiori.

Non mancano però gli svantaggi: l’operazione prevede il pagamento di una penale nel caso il compratore volesse estinguere anticipatamente il contratto.