L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Rally di Natale 2023: tutto quello che devi sapere

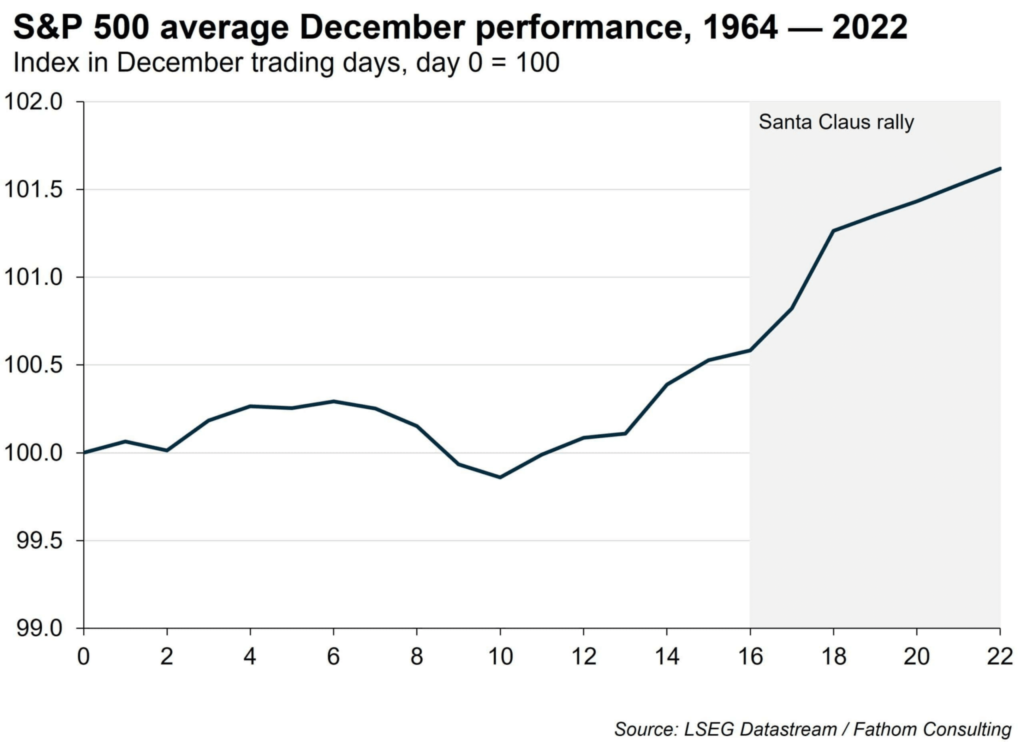

Per rally di Natale si intende l’aumento del mercato azionario intorno al periodo natalizio. La maggior parte degli analisti stima che questo tipo di rally avvenga nella settimana che precede le vacanze di Natale. Altri espandono la tendenza dal giorno di Natale al 2 gennaio.

Qualsiasi guadagno positivo nel mercato azionario nel periodo natalizio porta comunemente gli osservatori di mercato a fare riferimento al rally di Natale.

Diverse teorie cercano di spiegare questo fenomeno, tra cui l’ottimismo degli investitori alimentato dallo spirito natalizio e l’aumento dello shopping. Le teorie includono considerazioni fiscali di fine anno. Alcuni investitori potrebbero effettuare raccolte di perdite fiscali e riacquisti o investire bonus in contanti nel mercato. Per altri, gennaio potrebbe essere il mese migliore per iniziare un programma di investimenti. Un’altra teoria è che questo sia il periodo dell’anno in cui gli investitori istituzionali vanno in vacanza, lasciando il mercato agli investitori al dettaglio, che tendono ad essere più rialzisti.

I dati storici sul rally di Natale

Yale Hirsch fondò lo Stock Trader’s Almanac nel 1968. Seguendo i modelli del mercato azionario, introdusse il pubblico a fenomeni statisticamente prevedibili come il “Ciclo dell’anno elettorale presidenziale”, il “Barometro di gennaio” e il “Rally di Natale”.

Yale Hirsch coniò il “Santa Claus Rally” nel 1972, facendo riferimento agli ultimi cinque giorni di negoziazione dell’anno e ai primi due giorni dell’anno successivo. Questi sette giorni hanno storicamente mostrato prezzi delle azioni più alti nel 79,2% dei casi, come riflette il benchmark S&P 500.

Lo Stock Trader’s Almanac ha mostrato che il rally di Natale si è verificato 57 volte durante i 70 anni tra il 1950 e il 2020, con una crescita media dell’S&P 500 dell’1,3%. L’anno scorso, l’indice S&P 500 è cresciuto dello 0,8%.

Quando si considerano i dati dell’S&P 500 tra il 2002 e il 2021 nella settimana precedente al 25 dicembre, c’è una prova minima di qualsiasi rally di Natale. Ci sono state 13 settimane con un rendimento positivo, cinque con un rendimento negativo e due senza variazioni. Il range variava dal +5,4% nel 2021 al -10,7% nel 2018.

Fare trading seguendo il rally di Natale

I trader prestano attenzione alle tendenze cicliche. Ma fare trading seguendo i modelli storici è sempre una proposta relativamente casuale. Osservare il rally di Natale è facile, ma usarlo per fare trading è un’altra questione.

Gli aggiustamenti delle posizioni di fine anno possono produrre movimenti di mercato altamente volatili. Mentre alcuni esperti lo vedono come il rally di Natale o l’inizio dell’effetto gennaio, gli investitori dovrebbero seguire le proprie strategie e la gestione del rischio prima di seguire un fenomeno di mercato.

Per gli investitori di lungo termine il rally di Natale non è né un motivo per diventare più rialzisti né più ribassisti. Dovrebbero vedere l’azione dei prezzi delle festività natalizie per quello che è: un rimbalzo in mezzo a una bassa liquidità di mercato, con poco o nessun potere predittivo.