Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Inflazione in calo, crescita debole: dove sta andando l’economia globale

🇺🇸 USA – Il lavoro rallenta, ma l’economia non molla (per ora) Negli Stati Uniti sta succedendo qualcosa di sottile ma importante: il mercato del lavoro non è più il motore che spinge l’economia, ma nemmeno il punto di rottura che segnala una recessione. A

I mercati resistono, ma qualcosa sta cambiando: ecco cosa dicono i dati

🇺🇸 USA – Inflazione più bassa, ma l’economia rallenta Negli Stati Uniti i dati di novembre raccontano un’economia che si sta raffreddando senza però fermarsi di colpo. L’inflazione continua a scendere: il CPI è al 2,7% su base annua e il dato core al 2,6%,

Mercati sospesi: tra tagli dei tassi e dati che rallentano

🇺🇸 USA – FOMC fatto, taglio difensivo e macro che rallenta Il FOMC di dicembre è ormai alle spalle e il messaggio è stato chiaro: taglio sì, ma senza svolta espansiva. La Fed ha agito in modo prudente, più per contenere il rallentamento del lavoro

Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

I ritorni degli asset in stagflazione

La stagflazione è un termine che deriva dall’unione tra la stagnazione e l’inflazione. Quando l’economia è stagnante, il prodotto interno lordo sta rallentando. Il risultato è l’aumento della disoccupazione. Le aziende infatti licenziano i dipendenti per risparmiare denaro. Ciò, a sua volta, riduce il potere d’acquisto dei consumatori. La diminuzione della domanda si traduce in una crescita economica lenta o negativa e le decisioni di investimento diventano più complicate. In questo post ci focalizzeremo sui ritorni degli asset in stagflazione.

Prima degli anni ‘70, gli economisti pensavano che la stagflazione non potesse esistere. I modelli economici di quel tempo, come la teoria della curva di Phillips, non contemplavano la presenza di un tasso di disoccupazione alto insieme all’elevata inflazione. La stagflazione rappresentava quindi una contraddizione per gli economisti, che sostenevano che una crescita economica lenta portasse a un aumento della disoccupazione ma non ad un aumento dei prezzi.

Perché la stagflazione è negativa?

Periodi di stagflazione prolungati sono peggiori delle recessioni. Con un’elevata disoccupazione, i consumatori hanno meno soldi da spendere. Se si aggiunge un tasso di inflazione oltre il 5 o addirittura il 10%, le cose possono diventare ancora più difficili. L’inflazione infatti erode il valore dei salari dei e dei risparmi ed è un vero killer della fiducia dei consumatori.

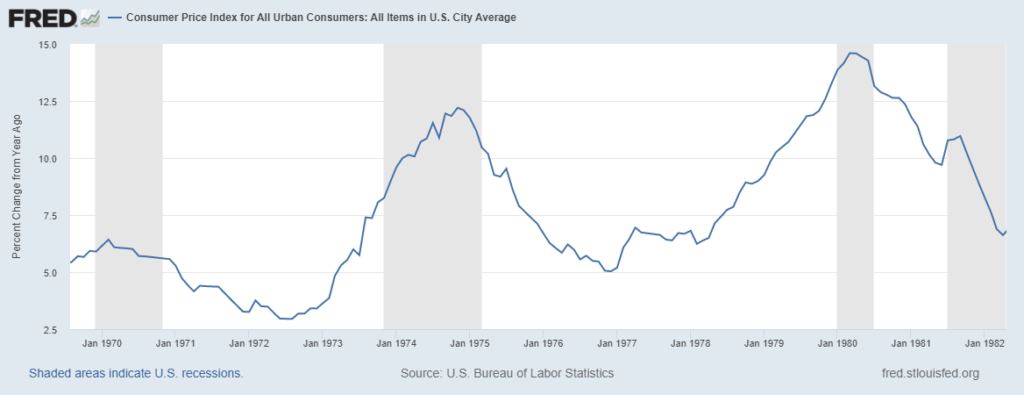

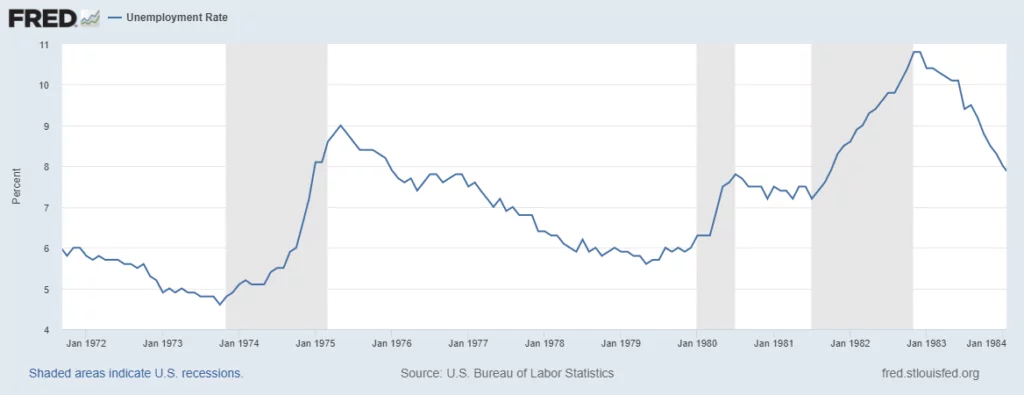

La stagflazione degli anni ‘70

Dal 1958 al 1973, gli Stati Uniti sperimentarono un “boom”. Il PIL delle nazioni occidentali crebbe in media del 5% all’anno, alimentando un lento ma costante aumento dei prezzi. Negli anni ’60, la Fed decise di utilizzare la sua politica monetaria per aumentare la domanda e mantenere bassa la disoccupazione.

Il risultato di un tasso di disoccupazione innaturalmente basso dette vita a una spirale salari-prezzi. I lavoratori, notando l’aumento dei prezzi, richiesero salari maggiori. Per un po’ di tempo i datori di lavoro furono disposti ad aumentare i salari, ma in seguito l’inflazione cominciò a crescere più velocemente di essi.

I lavoratori non furono più disposti a fornire manodopera per salari più bassi. Fu così che la disoccupazione aumentò insieme all’inflazione.

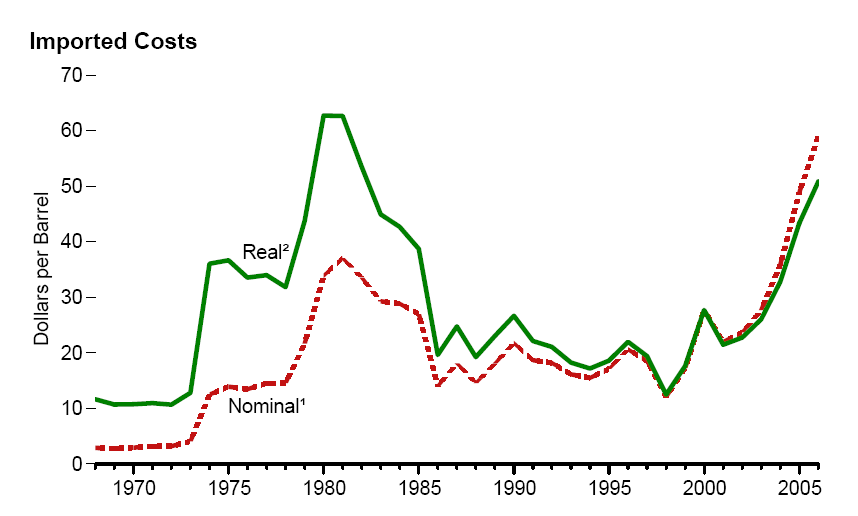

Alla spirale salari-prezzi si aggiunse l’embargo petrolifero dell’OPEC del 1973, che portò i prezzi del petrolio ad aumentare.

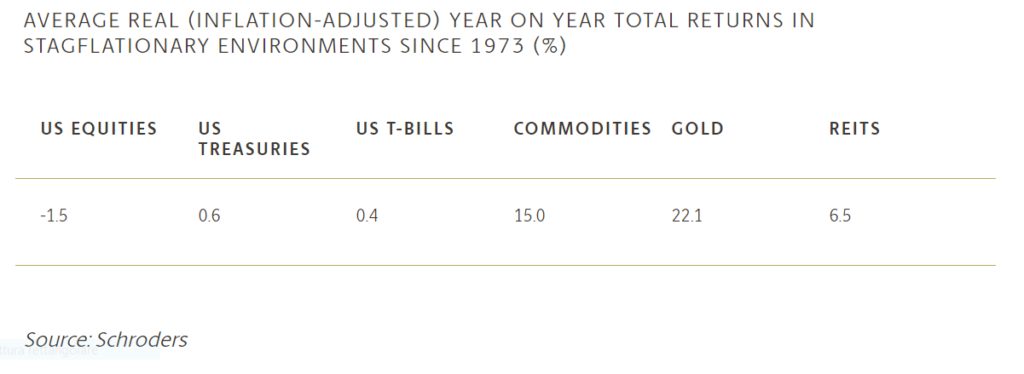

I ritorni degli asset in stagflazione

L’oro è un chiaro vincitore in periodi di stagflazione, così come le materie prime. Storicamente, i rendimenti reali di questi asset in stagflazione sono positivi. I ritorni delle obbligazioni sono piuttosto scarsi mentre quelli del mercato azionario sono negativi.

I settori azionari che performano meglio sono le utilities, l’energy, le consumer staples, l’healthcare e i reits. I communication services, le industrials e le consumer discretionary portano invece performance peggiori.

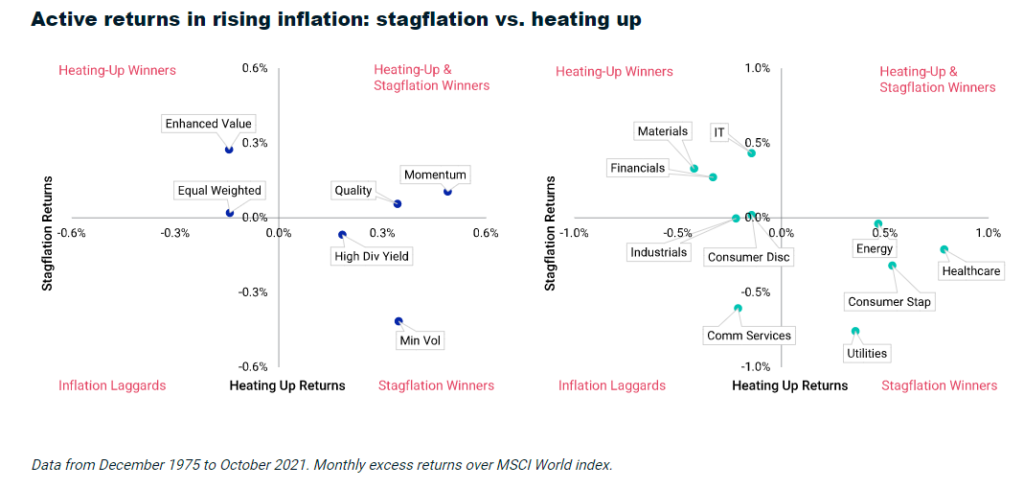

La figura seguente mostra i rendimenti mensili medi dei temi e dei settori del mercato azionario in due diversi regimi: stagflazione e surriscaldamento dell’inflazione.

Le quality e le low volatility hanno sovraperformato in entrambi i regimi, con gli investitori che hanno privilegiato strategie difensive. L’indice MSCI World Enhanced Value ha sottoperformato nella stagflazione ma ha beneficiato del riscaldamento dell’inflazione.

ARTICOLI CORRELATI

Espansione economica: quali sono gli asset che performano meglio?

Investire durante una recessione: quali sono le performance degli asset?