Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Cosa fa muovere i mercati? Sintesi Macro – Settimana 15

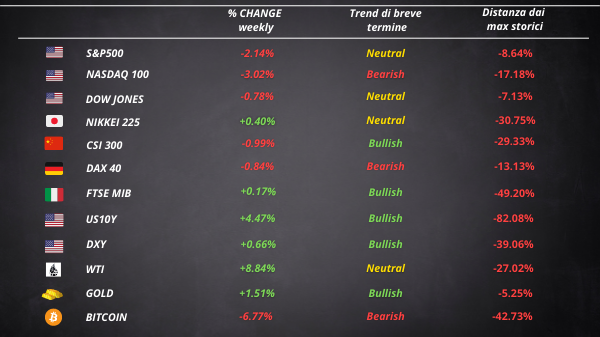

Questa settimana sono usciti dei dati importanti negli Stati Uniti, tra cui i dati su CPI e PPI che hanno mostrato le letture di inflazione più alte degli ultimi 40 anni. Gli indici azionari americani hanno chiuso in rosso, con il settore tecnologico che ha sofferto le perdite maggiori insieme all’healtcare e ai financials.

Il grafico dell’ETF del settore tech statunitense non ispira grande fiducia. Su timeframe settimanale il prezzo sembra che stia formando un “top” e si trova di nuovo vicino alla neckline di un testa e spalle di inversione.

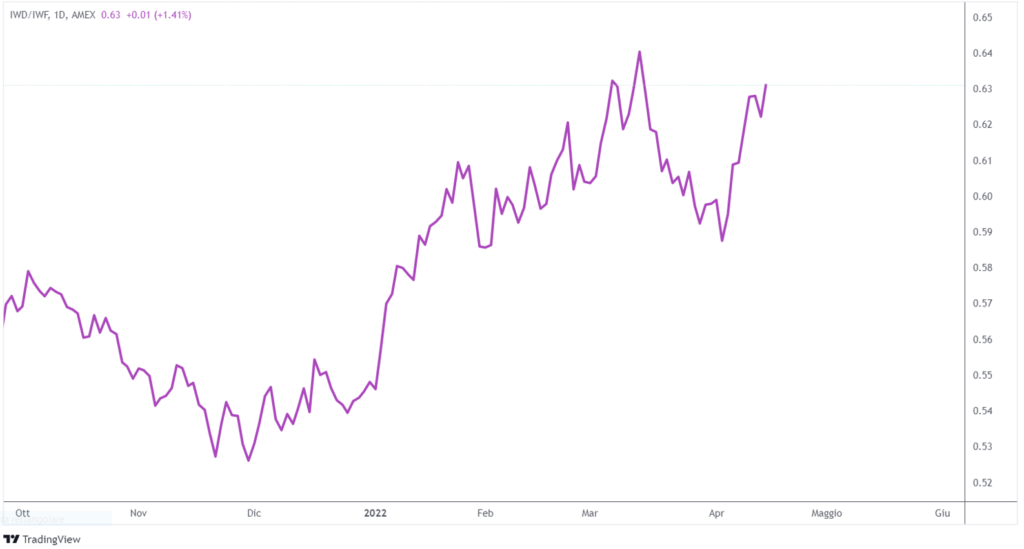

Il settore energetico e quello dei materiali hanno sovraperformato. Le value stock superano le growth. Il rapporto IWD/IWF infatti sta continuando a salire.

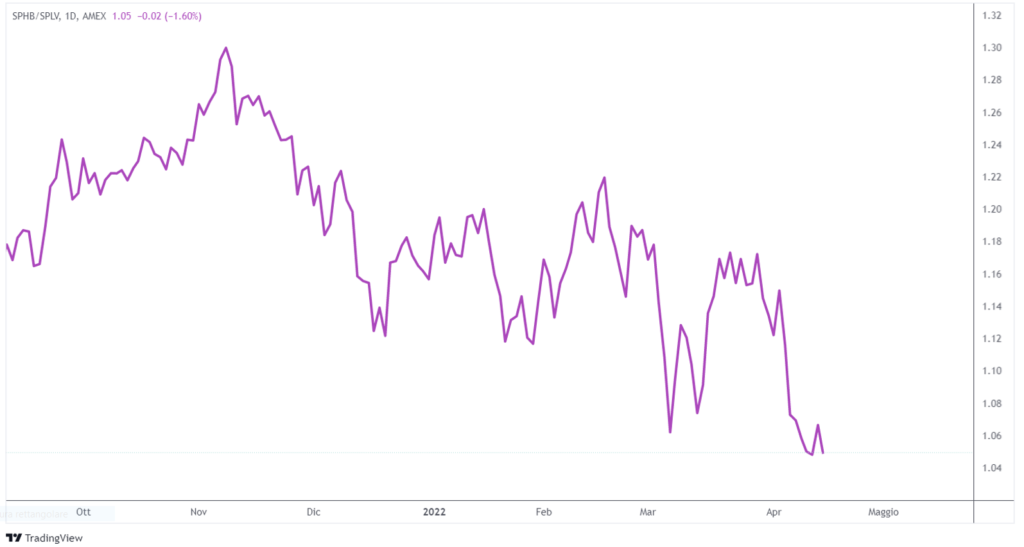

Durante la settimana appena conclusa è continuata anche la sottoperformance delle aziende high beta nei confronti delle low beta, come sottolineato dal rapporto SPHB/SPLV.

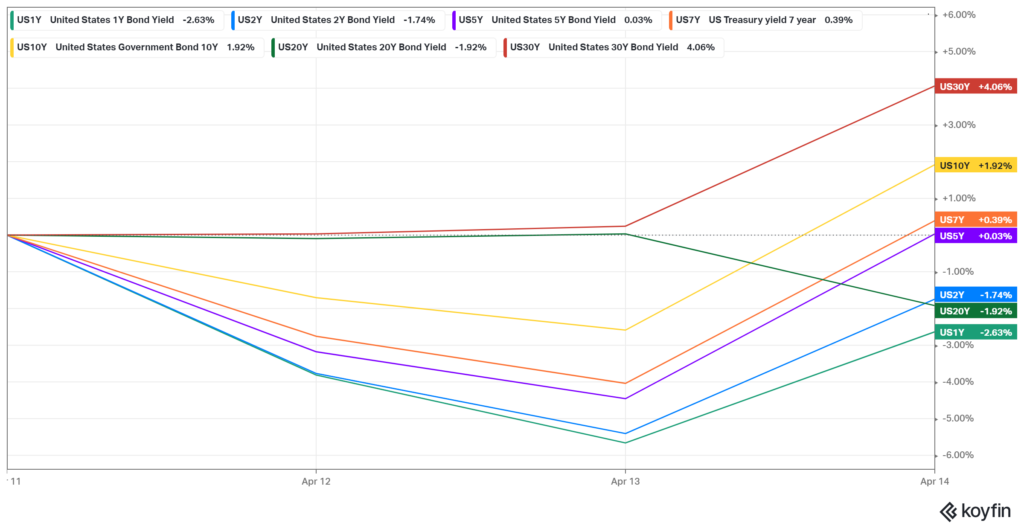

La curva dei rendimenti si fa più ripida

I rendimenti delle obbligazioni di lunga scadenza sono aumentati più velocemente di quelli a breve termine. I rendimenti a 30 anni hanno subito gli incrementi maggiori, seguiti da quelli a 10 e a 7 anni.

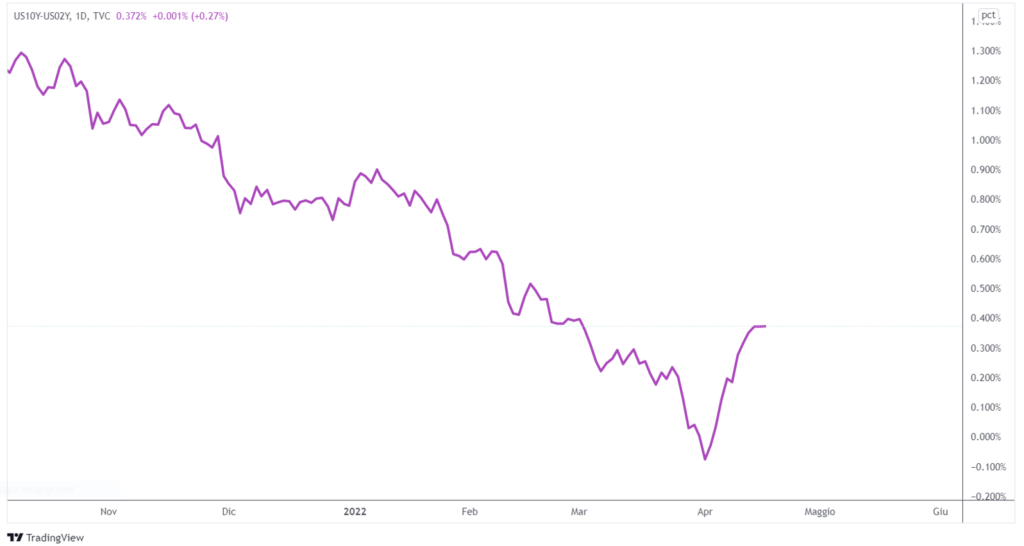

Il risultato di questa dinamica è stato l’irripidimento della curva dei rendimenti. Infatti lo spread tra i rendimenti a 10 e a 2 anni ha continuato a salire. A questo punto del ciclo economico però è difficile che la curva dei rendimenti possa invertire il suo processo di appiattimento.

La BCE e i rendimenti obbligazionari europei

Il Consiglio direttivo della Banca centrale europea non ritiene ancora appropriato procedere con aggressive manovre restrittive in risposta alla crescente inflazione. Nella conferenza stampa successiva alla riunione della BCE, la Lagarde ha affermato che l’aumento dei tassi d’interesse potrebbe avvenire da alcune settimane a qualche mese dopo la fine del piano di acquisto di asset. Il Consiglio direttivo si aspetta che gli acquisti relativi all’Asset Purchase Program si concludano nel terzo trimestre.

I bund tedeschi a 30 anni sono saliti ai massimi di 3 anni fa dopo che la Lagarde ha mostrato di dare la priorità alla crescita piuttosto che all’inflazione record.

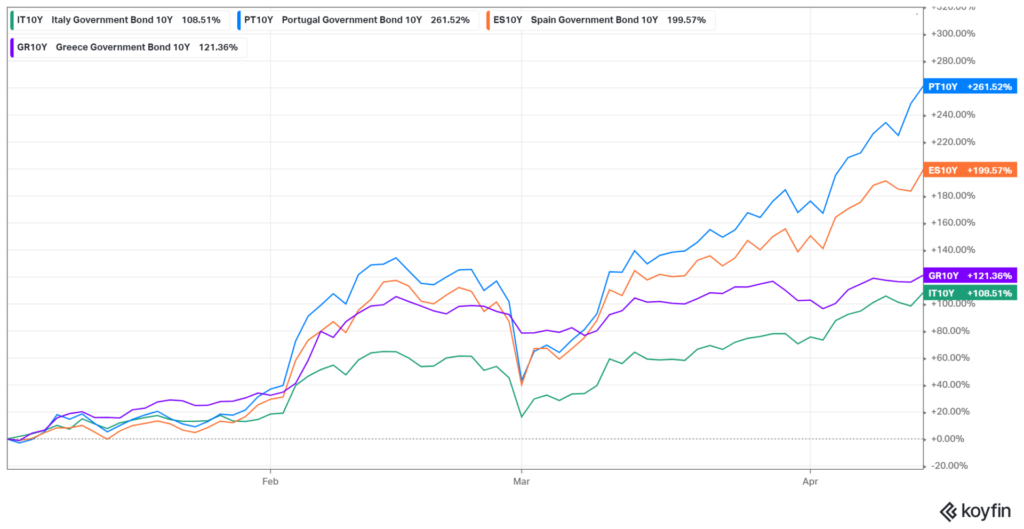

I rendimenti obbligazionari della “periferia” dell’Europa stanno continuando ad aumentare. Da inizio anno i rendimenti portoghesi e spagnoli sono in testa.

La PBOC lascia i tassi invariati

La People’s Bank of China ha dichiarato che ridurrà il coefficiente di riserva obbligatoria di 25 punti base per le istituzioni finanziarie rilasciando 530 miliardi di yuan di liquidità nel sistema finanziario. Ha deciso però di lasciare invariati i tassi di riferimento. La mossa è arrivata mentre il paese sta combattendo la sua peggiore ondata di focolai di Covid aumentando la pressione al ribasso sulla sua economia.

Nonostante il supporto all’economia, l’indice azionario di riferimento CSI 300 è ancora incastrato in un bear market, con un drawdown dai massimi più recenti che supera il 20%.

La debolezza dello yen

Lo yen è la seconda valuta con la performance ytd peggiore del mondo dopo il rublo russo. La divergenza tra la politica monetaria della Bank of Japan e quella dei suoi omologhi sta mettendo pressione sul valore dello yen, che si sta indebolendo anche in risposta al deficit commerciale del paese. Il Giappone è un net importer di energia e sta affrontando costi di importazione sempre più elevati.

Il tasso di cambio USD/JPY si è portato di nuovo al di sopra dei 125. Non è tanto l’incremento in se che dovrebbe preoccupare i responsabili politici, ma la velocità con cui sta avvenendo.

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 14