L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cosa fa muovere i mercati? Sintesi Macro – Settimana 13

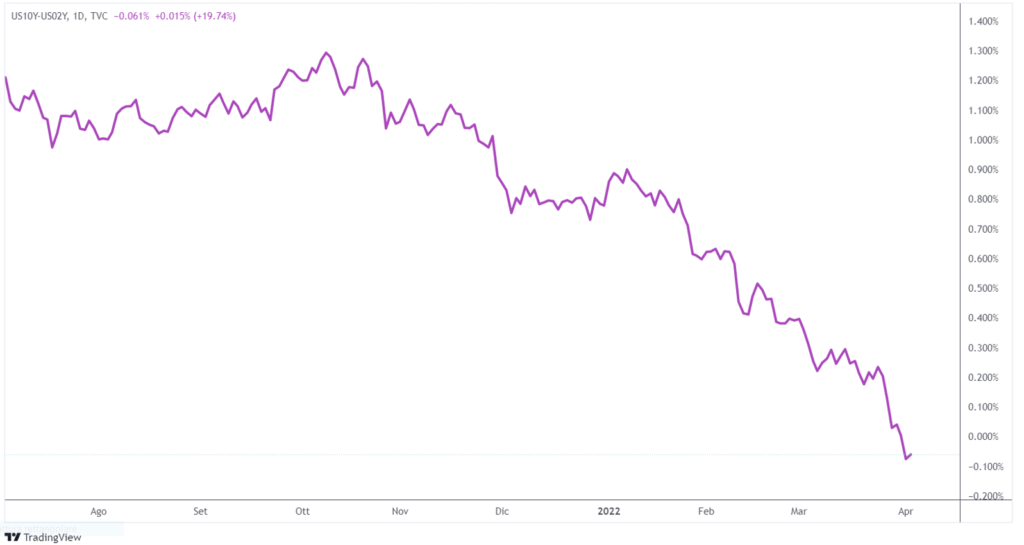

Il segnale anticipatore delle recessioni più usato dagli investitori ha mostrato la luce rossa. Ebbene si! Lo spread tra i rendimenti delle obbligazioni a 10 anni e a 2 anni è passato in territorio negativo, unendosi a molti altri segmenti della curva dei rendimenti che sono già invertiti.

Nonostante gli economisti della Fed vogliano far credere che l’economia è forte, i segnali del mercato obbligazionario non possono più essere ignorati. La probabilità che una recessione negli Stati Uniti si verifichi nei prossimi 12-24 mesi stanno aumentando. Inoltre, i dati su occupazione e inflazione confermano la prospettiva di uno dei cicli di inasprimento della Fed più aggressivi di sempre.

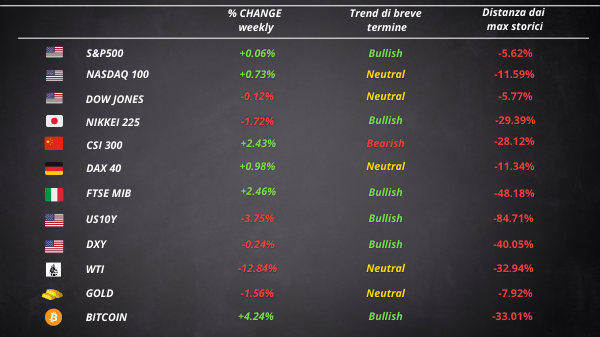

Azionario USA

Il rally messo in scena dagli indici azionari nelle ultime settimane si è preso una piccola pausa. Tuttavia l’azionario USA non sembra così determinato a voler mostrare debolezza. Le ultime ore della sessione di venerdì hanno infatti consentito agli indici americani di chiudere in positivo anche questa settimana.

Il Nasdaq è nella “terra di nessuno”. Il prezzo, dopo aver usato la media a 200 periodi come resistenza, si trova tra la media a 50 e 200 periodi ed è vicino al poc dell’ultimo impulso rialzista.

Ultimamente, l’indice tecnologico non si era preoccupato dell’aumento dei rendimenti obbligazionari. Quando essi aumentano, le valutazioni delle società ad alta crescita tendono a risentirne. Questo perché i valori attuali dei loro flussi di cassa futuri si riducono.

La situazione sul Dow Jones non è diversa. Anche in questo caso il prezzo si trova tra la media a 50 e 200 periodi.

I prossimi movimenti saranno determinanti per capire che direzione vorranno prendere gli investitori nei mesi a venire. Per ora il consenso rimane piuttosto scettico riguardo alla forza del mercato azionario. Lo scetticismo è senz’altro giustificato.

Mercato valutario

Lo yen giapponese questa settimana è scivolato al minimo di sette anni fa. L’impennata di USD/JPY ha portato il prezzo a raggiungere la soglia dei 125 per dollaro. La debolezza dello yen non preoccupa la banca centrale. Quando una valuta è debole, i costi per le importazioni tendono ad aumentare. Il Giappone è importatore di energia e consumatori e imprese stanno già accusando l’aumento dei costi energetici. L’inflazione però è ancora contenuta e la Bank of Japan sta dando la priorità ai suoi programmi di yield curve control piuttosto che al valore dello yen.

Dopo l’impulso parabolico, USD/JPY si sta prendendo una pausa. Staremo a vedere se il prezzo darà luogo ad un ritracciamento oppure se proseguirà al rialzo.

Il dollaro americano sta scambiando in un range di trading ben definito. Il prezzo sta reagendo in maniera quasi telecomandata sia alla resistenza a 99.30 che al supporto a 97.70.

EUR/USD è ancora in forte trend ribassista. Il prezzo ha da poco usato la media a 50 periodi come resistenza e la tendenza più probabile rimane al ribasso.

Chi invece sta mostrando forza nei confronti del dollaro è senz’altro l’aussie. L’Australia infatti sta beneficiando dello sforzo di vari paesi per sostituire il gas ed il petrolio russo e dalla forza delle materie prime. AUD/USD ha rotto con decisione la media a 200 periodi e si trova al momento in una piccola fase di congestione.

Il petrolio e il rilascio delle riserve strategiche

L’amministrazione Biden ha confermato il rilascio di ulteriori riserve di petrolio. La quantità record di 180 milioni di barili sarà rilasciata nei prossimi sei mesi. Ciò potrebbe contribuire alla riduzione dei prezzi sul breve termine. Tuttavia i rischi al rialzo sul lungo termine non saranno risolti.

Il petrolio ha risposto perdendo più del 12% nella settimana appena conclusa e ha chiuso sotto i 100 $. Su timeframe settimanale, il prezzo si trova tra il livello 38.2 e 50 del ritracciamento di Fibonacci dell’ultimo impulso rialzista e la distanza dalla media a 50 periodi è ancora molto ampia.