Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

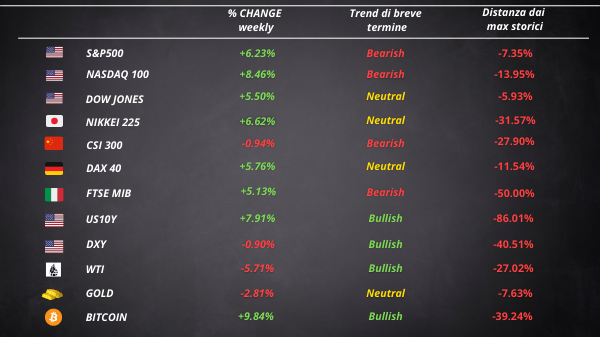

Cosa fa muovere i mercati? Sintesi Macro – Settimana 11

La settimana appena conclusa è stata caratterizzata da movimenti opposti a quelli che abbiamo osservato recentemente. Le negoziazioni tra Ucraina e Russia hanno sicuramente giocato un ruolo. E’ possibile che il mercato abbia già scontato il “picco” del conflitto? Fare trading con la geopolitica è difficile, così come prevedere lo sviluppo degli eventi. Quello che possiamo fare è guardare i grafici.

Il rimbalzo degli indici americani e il collasso della volatilità

L’indice della volatilità dell’S&P 500 (VIX), dopo essere stato al di sopra dei 30 per la maggior parte degli ultimi 30 giorni, è sceso sotto i 24 punti. Esso rimane però al di sopra della sua media storica, come possiamo osservare dal grafico settimanale.

A quanto pare il death cross (la media mobile a 50 periodi che scavalla al ribasso quella a 200) sull’S&P 500 è stato il segnale in “buy”. Il rimbalzo è stato parecchio deciso. Il prezzo ha rotto la trendline ribassista che lo conteneva dall’inizio dell’anno. Se deciderà di procedere al rialzo, l’S&P avrà molte resistenze da abbattere. Al momento sembra che stia reagendo sulla media a 200 periodi.

Anche il Nasdaq, l’indice che ha subito di più il sell-off di quest’anno, ha visto un rimbalzo simile a quello dell’S&P. Il prezzo si trova in prossimità della media a 50 periodi. Con l’invasione russa dell’Ucraina, l’indice era entrato ufficialmente in un bear market. Stiamo quindi assistendo a un bear market rally?

Il movimento controintuitivo del dollaro

Il meeting della Fed è passato! Powell è stato tutt’altro che dovish. Intuitivamente il dollaro si sarebbe dovuto rafforzare ma ha invece perso terreno facendo un -0.90% nella settimana appena conclusa. Il prezzo rimane all’interno di un range di consolidamento in cui oscilla da inizio marzo.

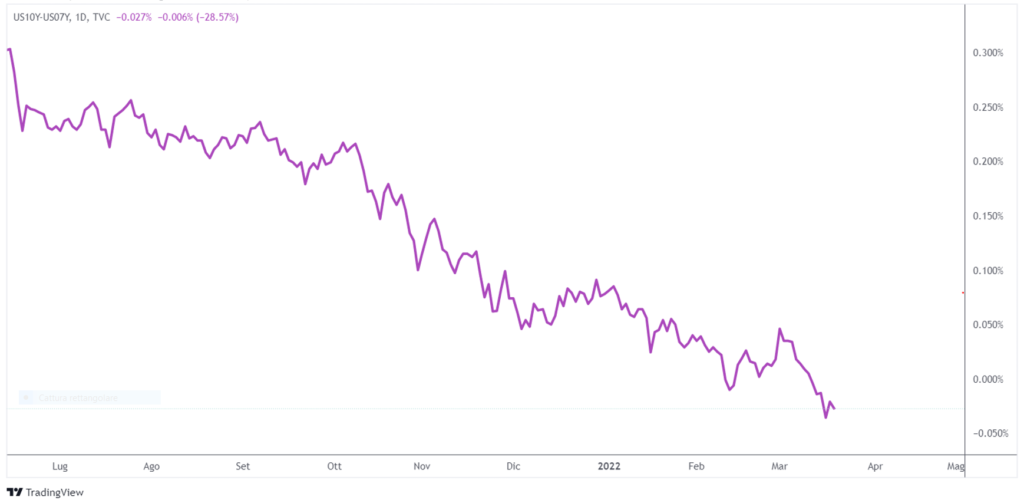

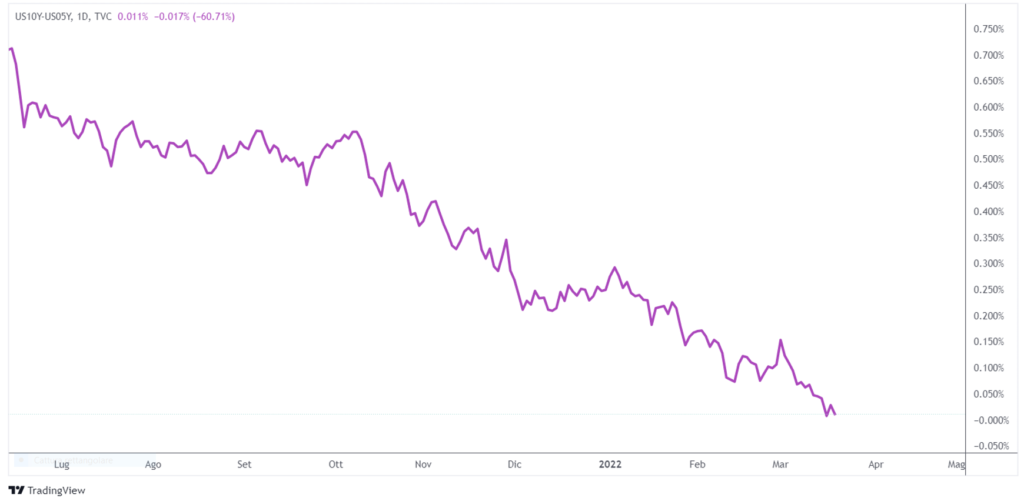

La curva dei rendimenti ha iniziato il suo processo di inversione

Il mercato obbligazionario non ha creduto alle affermazioni di Powell riguardo alla forza dell’economia. Secondo il presidente della Fed, la probabilità che l’economia scivoli in una recessione non sono particolarmente elevate. La curva dei rendimenti ha cominciato ad invertirsi. Solitamente l’inversione della curva comincia dalla “pancia” (tra i 3 e i 7 anni). Sono proprio gli spread 10/5 e 10/7 ad essere passati in negativo.

Il decennale americano si sta dirigendo verso la trendline superiore di un canale in cui oscilla da quasi 30 anni!

Lo short squeeze sulle aziende cinesi

Le grandi protagoniste della settimana sono state le aziende cinesi. Dopo essere state vittime del più grande outflow degli ultimi anni, le stock cinesi hanno messo in atto un rimbalzo epico. Le tech sono state quelle che hanno goduto di più del cambio di sentiment improvviso. Il governo cinese ha infatti promesso di essere più clemente sul fronte delle normative aziendali e che si impegnerà a sostenere i mercati finanziari e l’economia.

Il CSI 300 mercoledì stava perdendo più del 2.5% e ha chiuso infine al +4.32%. Il prezzo si trova ancora lontano dalla media a 50 periodi.

L’Hang Seng Index ha fatto ancora meglio. Dai minimi è riuscito a rimbalzare più del 18% la scorsa settimana. Entrambi gli indici si trovano in un bear market da mesi.

L’Hang Seng Tech Index, dopo aver raggiunto livelli estremi di ipervenduto con un RSI che ha toccato i 14, ha rimbalzato del 36%.

Le decisioni delle banche centrali

Oltre alla decisione del FOMC ci sono state anche quelle della Bank of England e della Bank of Japan. La BoE ha deciso di alzare i tassi per la terza volta consecutiva, riportando gli oneri finanziari ai livelli pre-pandemia. Il pound ha guadagnato, approfittando anche della debolezza del dollaro. Tuttavia il trend rimane fortemente ribassista.

La Bank of Japan ha lasciato i tassi invariati come previsto, indicando una crescente preoccupazione per l’economia. L’inflazione in Giappone rimane contenuta nonostante l’aumento dei costi energetici. Lo yen è in un trend ribassista dall’anno scorso e questa settimana ha rotto i minimi del 2017. Il prezzo ha spesso usato la media a 50 periodi come resistenza. Al momento è molto lontano dalla media a 200 periodi e una sorta di mean reversion potrebbe non essere improbabile. Tuttavia il trend è nettamente al ribasso.

La correzione delle materie prime

Le trattative tra Russia e Ucraina sono servite anche a placare i rally delle materie prime. Il petrolio ha ritracciato del 28% dai massimi a 130 $ ma ha recuperato parte delle perdite gli ultimi giorni della settimana. La distanza dalla media a 200 periodi è ancora ampia. Il prezzo si trova al di sopra di una trendline dinamica che tiene il prezzo da dicembre 2021.

Anche l’oro, dopo l’impulso parabolico che lo ha portato a toccare i 2078, ha ritracciato. Il bene rifugio per eccellenza è stato decisamente favorito dalle paure riguardo il conflitto e dalle prospettive di crescita più basse. Il prezzo ha da poco reagito su un supporto importante. I fondamentali sul breve termine continuano ad essere favorevoli.