Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Cosa fa muovere i mercati? Sintesi Macro – Settimana 22

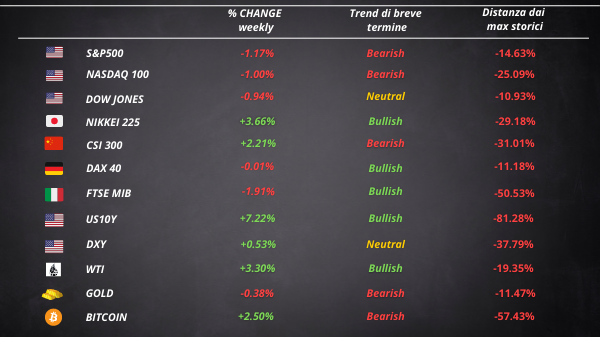

Le azioni statunitensi hanno ripreso il loro trend di perdite settimanali dopo che i dati sulle assunzioni hanno aperto la strada alla Federal Reserve per rimanere aggressiva nella sua lotta contro l’inflazione. L’S&P 500 è crollato dell’1,6% negli scambi pomeridiani della sessione di venerdì, portando l’indice di riferimento in territorio negativo per l’ottava settimana delle ultime nove.

Tesla Inc. ha trascinato al ribasso le azioni tecnologiche dopo aver dichiarato l’intenzione di ridurre la sua forza lavoro di circa il 10%. L’azienda di Elon Musk è scesa con impulsi molto armonici da inizio aprile. A fine maggio la media mobile a 50 periodi ha scavallato al ribasso quella a 200, un segnale ribassista che in analisi tecnica è conosciuto come death cross.

Elon Musk non è l’unico CEO ad avere un cattivo presentimento sulle prospettive economiche. L’amministratore delegato di JP Morgan Jamie Dimon ha detto agli investitori questa settimana che dovrebbero prepararsi per un “uragano economico”, citando l’aumento dei tassi di interesse e le ricadute dell’invasione russa dell’Ucraina.

Il presidente John Waldron di Goldman Sachs Group Inc. ha affrontato il tema il giorno successivo, definendo l’attuale clima economico uno dei più complessi che abbia mai sperimentato, data la confluenza del numero di shock nel sistema.

Venerdì, il CEO di Citigroup Inc. Jane Fraser ha affermato che una recessione sembra più probabile in Europa rispetto agli Stati Uniti a causa dei costi energetici, anche se non sarà facile evitarla per nessuno dei due paesi. Secondo un sondaggio di Bloomberg, le probabilità di recessione negli Stati Uniti nei prossimi 12 mesi sono al 30%.

L’incertezza e la volatilità dei mercati

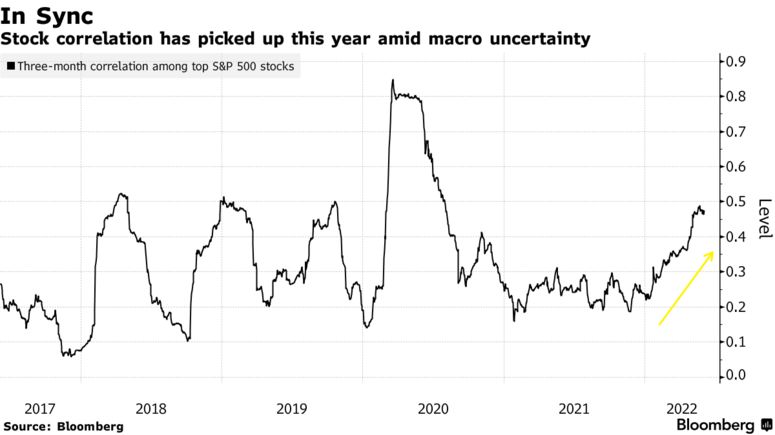

L’incertezza riguardo al futuro dell’economia e alla risposta della Fed ai dati macroeconomici ha portato le misure di correlazione tra i singoli titoli ai massimi dal crollo del coronavirus.

L’S&P 500 ha registrato oscillazioni intraday dell’1% o più in 31 sessioni consecutive, la seconda serie più lunga in un decennio. L’inasprimento delle correlazioni va di pari passo con la volatilità ed entrambe sono in aumento. Maggio ha visto turbolenze quasi senza precedenti nelle azioni, con l’S&P 500 che è crollato di oltre il 3% in tre episodi.

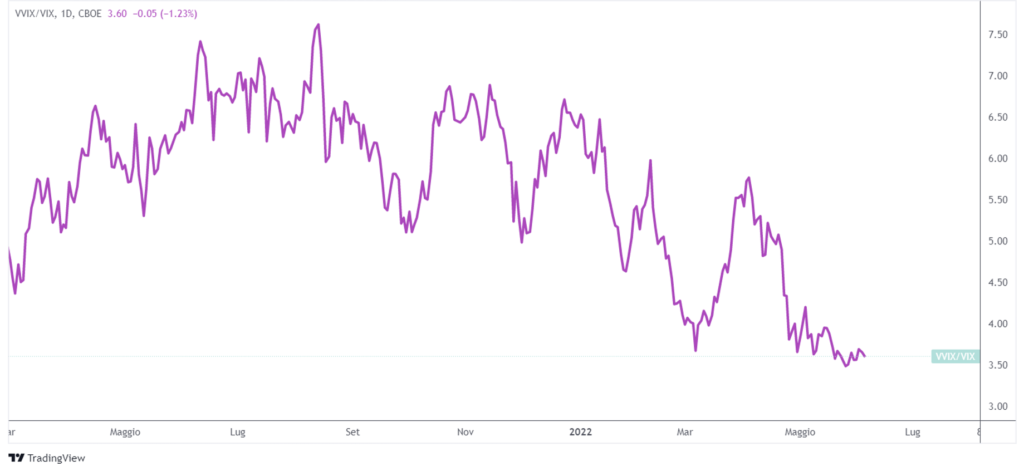

Il VIX rimane in una fascia alta mentre il rapporto VVIX/VIX continua a scendere, una condizione che indica instabilità e nervosismo sui mercati.

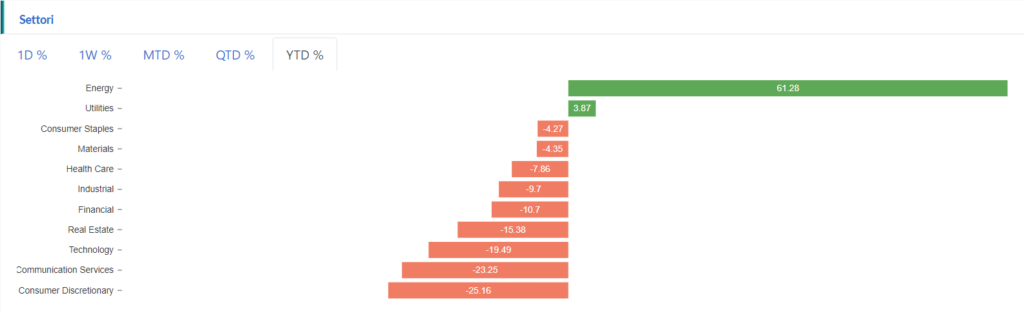

La sovraperformance del settore energetico

Questa settimana l’OPEC ha concordato aumenti della produzione di 648.000 barili al giorno per luglio e agosto, circa il 50% in più rispetto agli aumenti visti negli ultimi mesi. Il mercato però non è sembrato soddisfatto dall’aumento, che probabilmente non sarà in grado di coprire le carenze della Russia.

Il petrolio ha chiuso poco al di sotto dei 130$ mentre i prezzi della benzina al dettaglio hanno raggiunto nuovi massimi storici.

Il settore energetico sta continuando indisturbato a sovraperformare tutti gli altri. Nella settimana appena conclusa questo settore è stato l’unico a portare guadagni insieme a quello industriale. Da inizio anno la sovraperformance del settore energetico è davvero netta.

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 21