Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

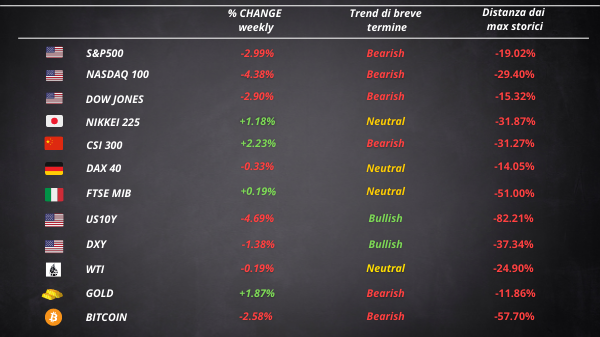

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa fa muovere i mercati? Sintesi Macro – Settimana 20

Le preoccupazioni sempre più forti riguardo alla crescita economica hanno spinto l’S&P 500 oltre un calo del 20% su base intraday. Quella soglia è famosa per classificare l’inizio di un mercato ribassista. Tuttavia, gli investitori non si sono sentiti confidenti nel continuare a scambiare questo strumenti al di sotto di quel livello. Nelle ultime ore di contrattazione i buyers hanno preso il controllo, riportando l’indice a chiudere al di sopra di quella soglia. L’S&P ha chiuso comunque la settima settimana consecutiva al ribasso.

Negli ultimi 95 anni, l’S&P 500 ha registrato un calo del 20% per quattordici volte. In soli due di quegli episodi l’economia americana non si è contratta: il 1987 e il 1966. Nello stesso periodo di tempo, tra le 15 recessioni che si sono verificate, solo tre non sono state accompagnate da un mercato ribassista. Questo ci fa capire che il mercato azionario è senz’altro un indicatore che dobbiamo osservare.

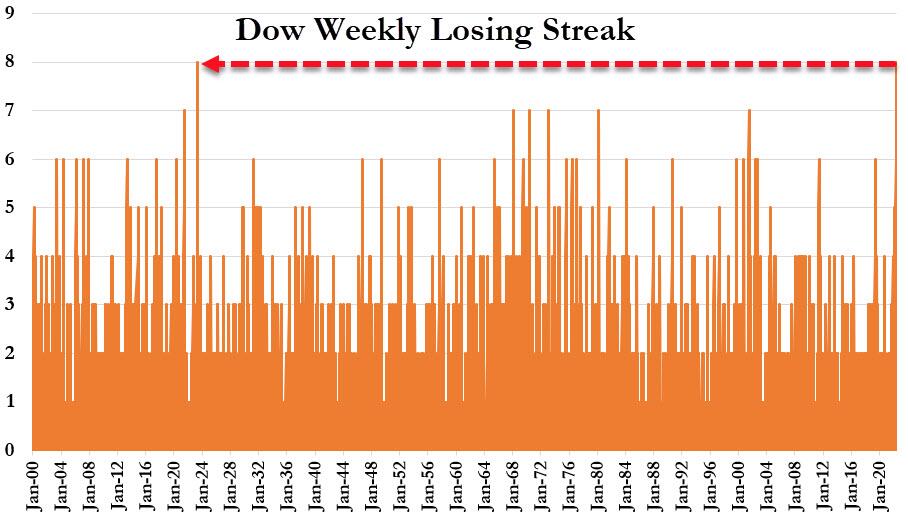

Il Dow Jones Industrial ha concluso la sua ottava settimana in negativo, raggiungendo il numero più alto di perdite consecutive dal 1923.

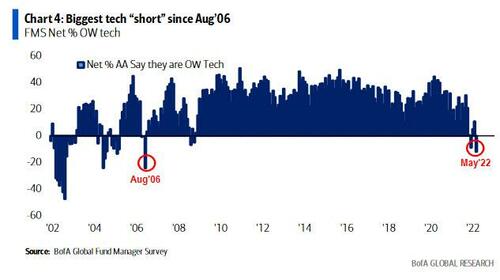

Il Nasdaq è stato l’indice che più ha accusato il sell-off. Il sondaggio di Bank of America sui gestori globali di fondi ha mostrato che la loro esposizione alle aziende tecnologiche è scesa ai livelli di agosto 2006.

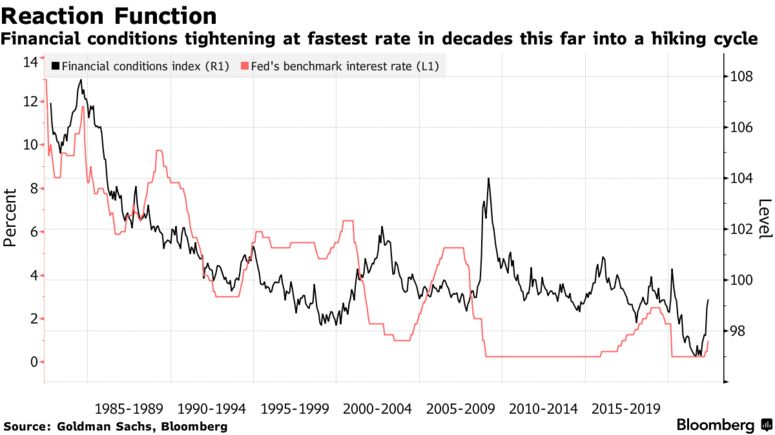

Le perdite del mercato azionario, insieme a quelle nel reddito fisso, hanno portato a un inasprimento delle condizioni finanziarie, uno scenario che concorda con l’aspettativa della Fed. L’indice delle condizioni finanziarie di Goldman Sachs è sceso dell’1% dal primo aumento dei tassi. Secondo i dati di Bloomberg, il ritmo di inasprimento in questa fase iniziale supera tutti i precedenti cinque cicli di hiking della Fed.

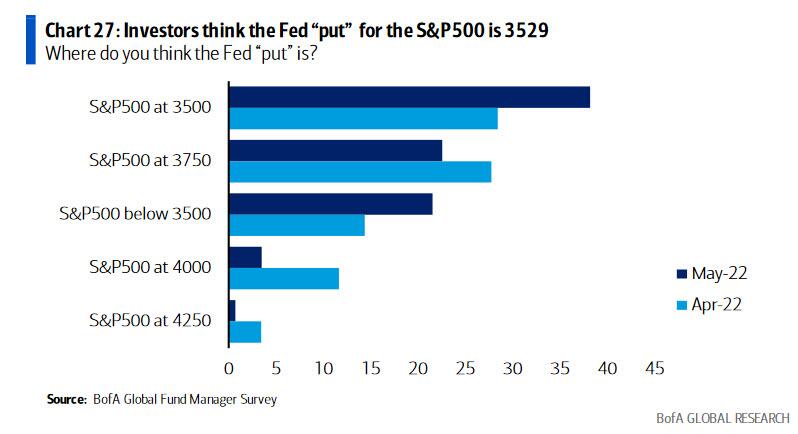

Per ora, i responsabili politici hanno poco interesse per il calo dei mercati azionari. Tuttavia, gli investitori non hanno rinunciato alla speranza che la Fed intervenga se le cose dovessero peggiorare, un concetto ampiamente noto come “Fed put“. L’ultimo sondaggio della Bank of America ha mostrato che i gestori di denaro si aspettano che l’intervento della Fed possa avvenire se l’S&P raggiungerà i 3.529 punti.

Mercato obbligazionario e dollaro americano

Nel corso della settimana appena conclusa, gli investitori hanno comprato obbligazioni, soprattutto quelle sulle scadenze più lunghe. Il risultato è stato l’appiattimento della curva dei rendimenti.

I rendimenti a 10 anni hanno superato il 3% durante la settimana ma sono tornati al ribasso, fino alla chiusura più bassa in un mese. La volatilità è guidata dall’indecisione dei partecipanti al mercato, che oscillano tra la narrativa dell’inflazione a quella della recessione.

Il dollaro americano ha subito il suo primo calo settimanale in 8 settimane. La perdita settimanale è stata la più grande dalle elezioni di novembre 2020.

Bitcoin e oro

Bitcoin ha chiuso la settimana in ribasso rispetto alla chiusura di venerdì scorso, ma da allora è stato scambiato in un intervallo relativamente ristretto.

L’oro ha avuto una settimana solida, rimbalzando due volte dal livello psicologico intorno ai $ 1800. La sua correlazione inversa col dollaro sembra essere tornata ad influenzare la sua performance.

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 19