Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa fa muovere i mercati? Sintesi Macro – Settimana 18

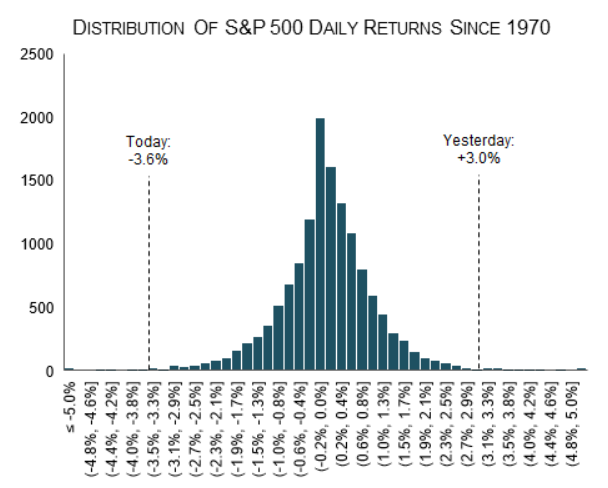

La volatilità e i grandi swing continuano a fare da padroni sui mercati finanziari. Il giorno della Fed ha scatenato grandi movimenti, che si sono però completamente annullati il giorno successivo. A seguito dei commenti di Powell riguardo all’aumento di 75 punti base, il mercato azionario ha messo in scena un rally epico, con l’S&P 500 che ha guadagnato il 3%. Il giorno dopo però, l’indice ha perso il 3,6%. Tutte e due le performance giornaliere si sono andate ad inserire nelle code della distribuzione.

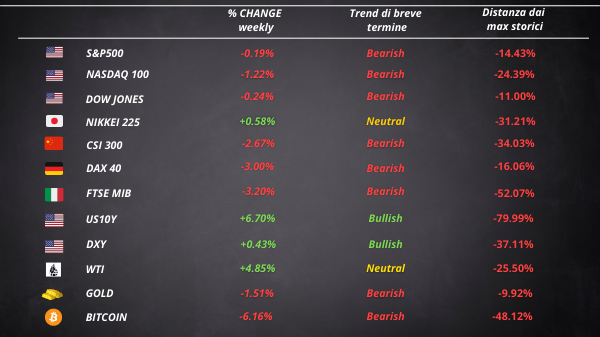

L’indice adesso si trova a più del 14% dai suoi massimi storici e ha chiuso in negativo per la quinta settimana consecutiva. La candela settimanale ha chiuso al di sotto del minimo della settimana precedente, stabilendo così un nuovo minimo ciclico.

Il Nasdaq è ormai in un bear market, trovandosi a più del 24% dai suoi massimi storici. Anche le small-cap del Russell e il Dow Jones Industrial hanno fatto nuovi minimi ciclici nella settimana appena conclusa.

L’indice della volatilità VIX è stato molto caotico. La discesa di inizio settimana, che ha accelerato con la conferenza stampa di Powell, è stata in gran parte recuperata nei giorni successivi. L’indice ha chiuso al di sopra dei 30, una soglia che solitamente indica nervosismo sui mercati e che adesso è diventata la norma.

Le parole di Powell sono state tutt’altro che dovish. Nonostante non stia prendendo in considerazione un aumento di 75 punti base, la Fed ha iniziato quello che si prospetta essere il ciclo di inasprimento più aggressivo dall’era Greenspan.

Gli swap legati alle riunioni della Fed stanno ora scontando meno di 150 punti base di ulteriori aumenti dei tassi entro settembre. Ciò suggerisce dubbi sulla possibilità di altri tre aumenti di 50 punti base a ciascuna riunione.

La banca centrale statunitense consentirà inoltre alle sue partecipazioni in Treasury e titoli garantiti da ipoteca di diminuire a partire da giugno a un ritmo mensile iniziale di $ 47,5 miliardi, aumentando in tre mesi a $ 95 miliardi.

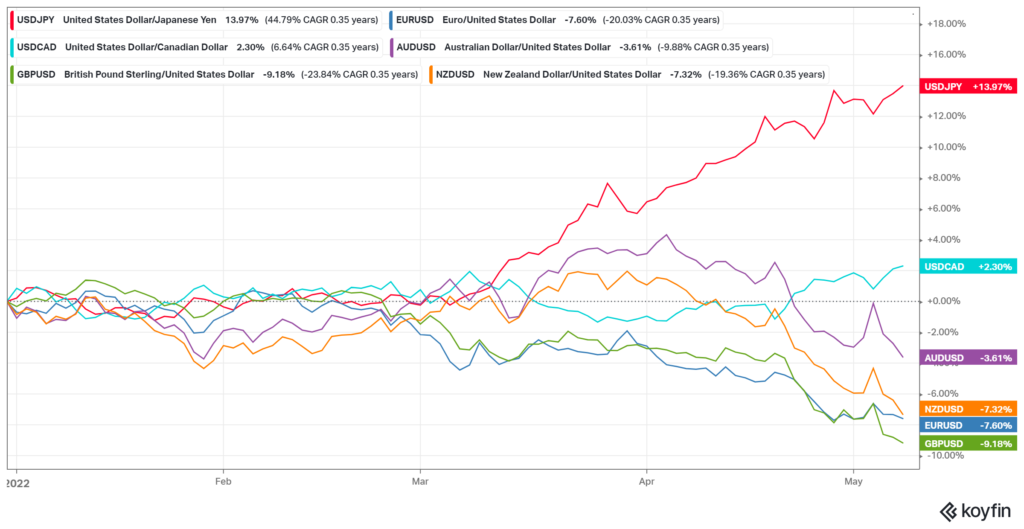

La forza del dollaro

Il dollaro americano è sceso durante il discorso di Powell che ha seguito la decisione sulla politica monetaria. Esattamente come è successo per gli indici azionari, l’intero movimento è stato recuperato il giorno dopo. Il dollaro infatti si è portato di nuovo verso il suo massimo a 20 anni. La sua traiettoria sembra inarrestabile, con il prezzo che non compie un vero e proprio ritracciamento da marzo.

Complessivamente, il dollaro sta guadagnando nei confronti della maggior parte delle valute dei paesi sviluppati e in via di sviluppo.

Il tasso di cambio EUR/USD ha appena rotto una flag di continuazione del trend ribassista. La maggior parte dei trader pensa che l’euro sia ormai destinato a raggiungere la parità con il dollaro, visti i rischi di stagflazione a cui l’economia europea è esposta.

Una formazione simile si è creata anche su GBP/USD. La rottura della flag è avvenuta però in maniera molto più decisa.

La Bank of England, dopo aver alzato il suo tasso chiave di un quarto di punto all’1%, ha emesso le prospettive più cupe di qualsiasi altra banca centrale quest’anno, avvertendo il Regno Unito di prepararsi a un’inflazione a due cifre e ad un prolungato periodo di stagnazione o addirittura di recessione.

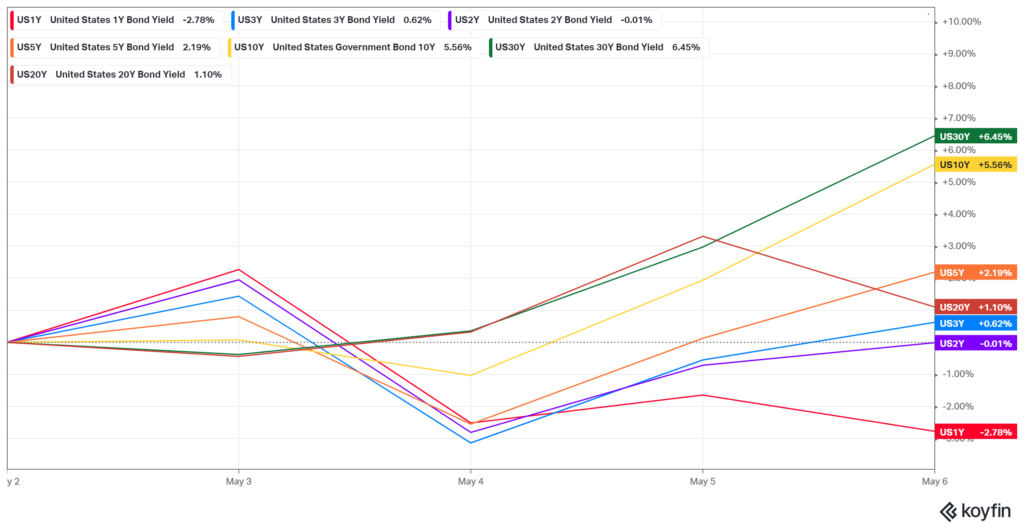

Rendimenti obbligazionari

Nella settimana appena conclusa, la situazione sul mercato obbligazionario si è ribaltata. I rendimenti di lungo termine sono infatti saliti più di quelli a breve termine. I rendimenti a 1 e 2 anni sono addirittura diminuiti.

Il risultato è stato l’irripidimento della curva. E’ importante notare però che alcuni segmenti della curva dei rendimenti rimangono invertiti.

ARTICOLI CORRELATI

Cosa fa muovere i mercati? Sintesi Macro – Settimana 17