Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa fa muovere i mercati? Sintesi Macro – Settimana 17

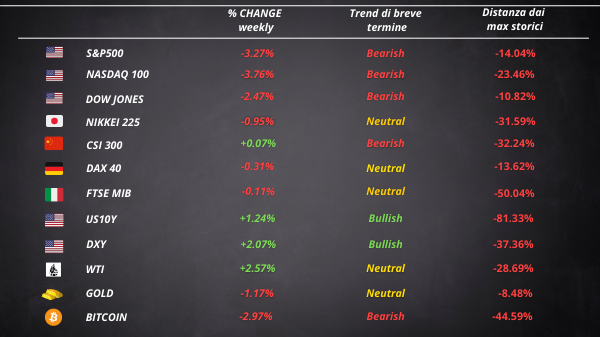

La settimana appena conclusa non è stata facile per il mercato azionario degli Stati Uniti. Sono bastate le proiezioni di un paio di società di alto profilo per mandare in frantumi una stagione di utili solida. Finora, circa l’81% delle 265 società dell’S&P 500 che hanno riportato gli utili hanno superato le stime.

Stiamo ancora assistendo ad alti livelli di volatilità. Il VIX si è riportato di nuovo sopra i 33 punti, rimangiandosi quasi completamente la discesa di marzo. I titoli dell’S&P 500 si sono mossi mediamente del 4,2% in entrambe le direzioni dopo aver riportato gli utili. Il movimento medio rappresenta il massimo dal 2011, secondo i dati di Goldman Sachs Group Inc. e si confronta con una variazione media del 3,4% nei 65 trimestri precedenti.

L’S&P 500 ha chiuso venerdì con un calo del 3,6%, dopo essere salito del 2,5% giovedì a seguito del calo del 2,8% martedì. Il prezzo si è riportato all’interno dell’area che delimita l’estremo inferiore del range di trading in cui lo strumento è stato scambiato da fine gennaio.

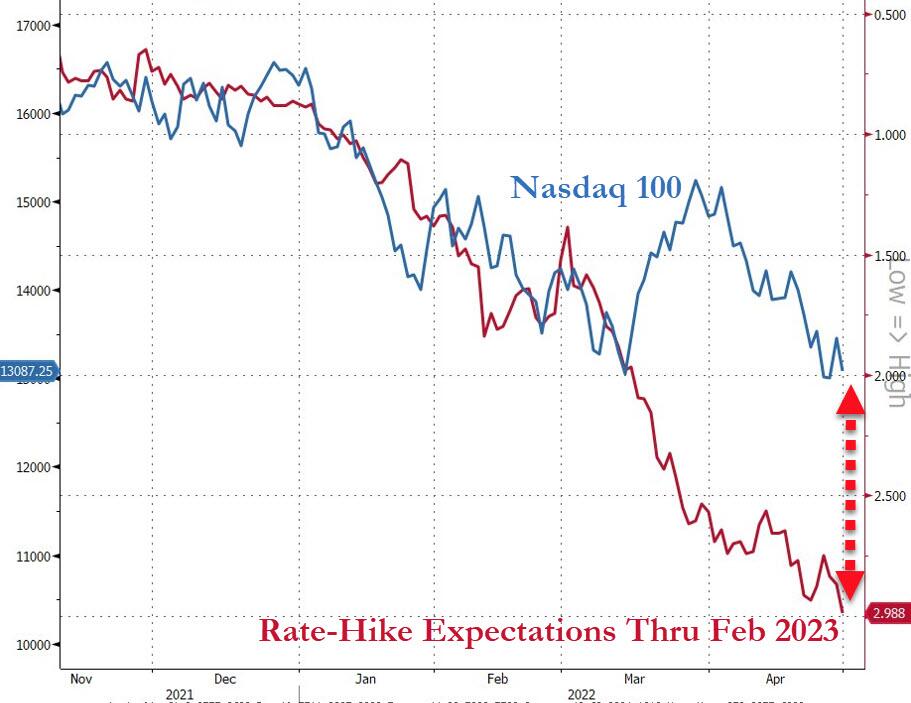

Il Nasdaq ha chiuso la sua quarta settimana consecutiva in negativo. Il calo mensile del 13,4% dell’indice tecnologico è il più grande dal 2008. Un aumento dei tassi di 50 punti base alla riunione del FOMC questa settimana è ormai pienamente scontato. I mercati monetari stanno valutando una probabilità vicina al 50% di un aumento di 75 punti base a giugno. Al momento il mercato non sta prezzando questo livello di “hawkishness”.

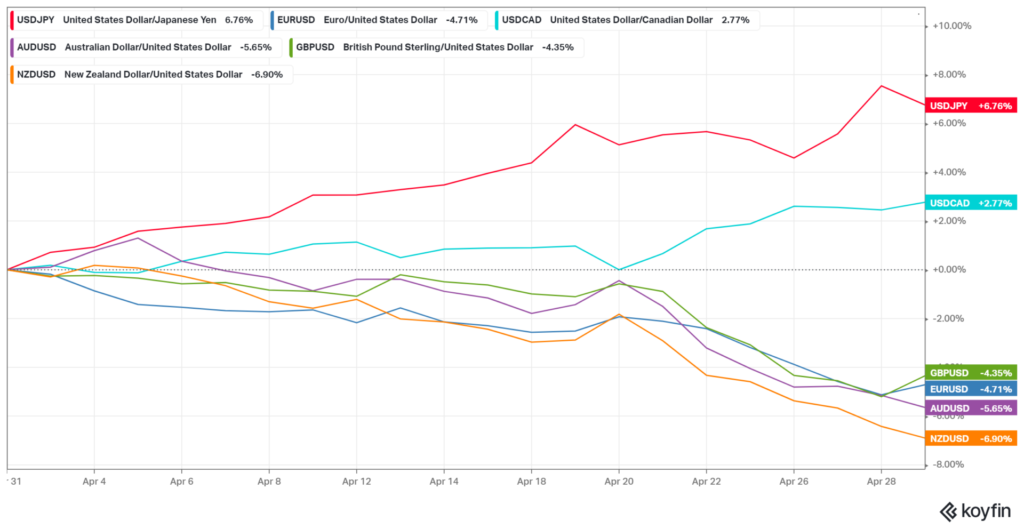

La volatilità del forex

Nelle ultime settimane abbiamo potuto notare delle mosse interessanti sul mercato del forex. Lo yuan cinese ha catturato l’attenzione con il suo rapido deprezzamento che ha ricordato agli investitori della svalutazione del 2015. Lo yuan offshore ha perso il 4,5% nei confronti del dollaro questo mese. Il rapido deprezzamento dello yuan rischia di alimentare la perdita di fiducia degli investitori in un momento in cui i fondi globali si stanno già ritirando dagli asset cinesi.

Il calo dello yen continua indisturbato. La valuta giapponese ha raggiunto i 130 per dollaro giovedì, un livello che non si vedeva da aprile 2002. I responsabili politici continuano a sostenere la politica espansiva piuttosto che il valore della valuta. La netta divergenza con le altre banche centrali è una delle principali cause del deprezzamento dello yen.

Le due valute asiatiche stanno esacerbando la volatilità del forex. Infatti, il Deutsche Bank Currency Volatility Index ha raggiunto il livello più alto da aprile 2020.

Un altro protagonista è stato senz’altro il rublo russo. Infatti, il mese di aprile è stato il migliore mai registrato per il rublo. Il recupero del panico delle sanzioni è ancora più impressionante se osservato su timeframe mensile.

Il dollaro continua ad agire da bene rifugio e si è riportato sopra i livelli pre-pandemia. Ha inoltre sovraperformato tutte le major ad aprile.

Obbligazionario e materie prime

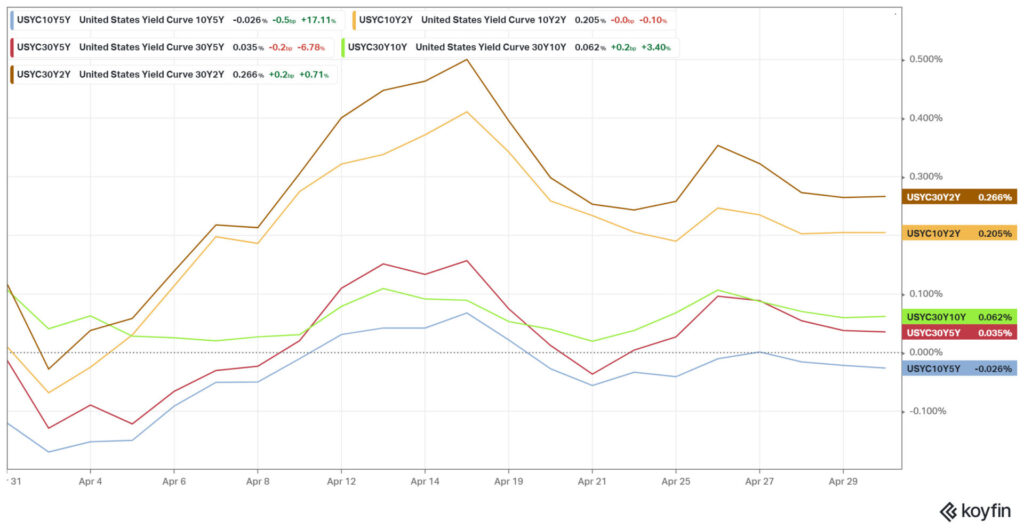

Il sell off obbligazionario non si è arrestato. Il decennale si è riportato sopra il 2,9% mentre i rendimenti a 2 anni si trovano di nuovo sopra il 2,7%. La curva dei rendimenti ha recuperato parte dello “steepening” che aveva guadagnato nelle ultime settimane. Lo spread di rendimento tra i 10 e i 3 anni continua a rimanere in prossimità dello 0%.

Il petrolio rimane in balia delle headline dei giornali. Gli investitori sembrano essere concentrati sui lockdown in Cina e la diminuzione della domanda che ne consegue. Il crude oil infatti è rimasto piuttosto laterale negli ultimi tempi.

Anche il bene rifugio per eccellenza non sta avendo delle performance entusiasmanti. L’oro sembra essere continuamente attratto dalla soglia psicologica dei 1900 $.

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 16