L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cosa fa muovere i mercati? Sintesi Macro – Settimana 19

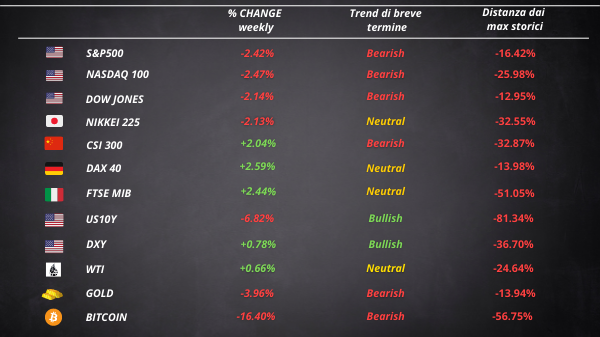

Il mercato azionario americano ha chiuso la sesta settimana consecutiva in rosso. Il rally degli indici di venerdì è riuscito a salvare l’S&P dal bear market. Infatti, l’indice delle 500 aziende degli Stati Uniti a più alta capitalizzazione era arrivato a sfiorare un drawdown del 20% dai suoi massimi storici. Il rimbalzo dell’ultimo giorno di sessione del Nasdaq è stato più marcato. L’indice tecnologico però, ha superato un drawdown del 25%.

Le parti più speculative e sopravvalutate del mercato hanno ormai ceduto tutti i guadagni post-pandemia. Basta guardare le performance di ARKK o dell’indice Renaissance IPO. Ciò indica la cautela degli investitori davanti a prospettive economiche incerte e percorsi restrittivi di politica monetaria.

Anche le small-cap hanno assistito ad un forte rimbalzo venerdì. Su timeframe settimanale, l’indice Russell 2000 ha sentito la media a 200 periodi, lasciando uno spike pronunciato al ribasso per poi chiudere al di sopra della media. L’indice si trova tecnicamente in un bear market ormai da più di un mese.

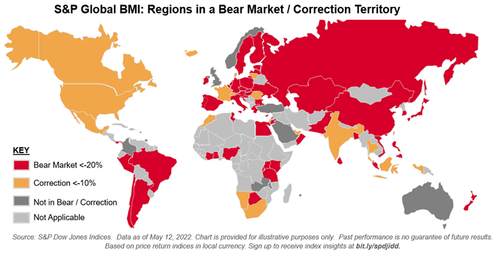

E parlando di mercati ribassisti, al momento ce ne sono molti sparsi in tutto il mondo.

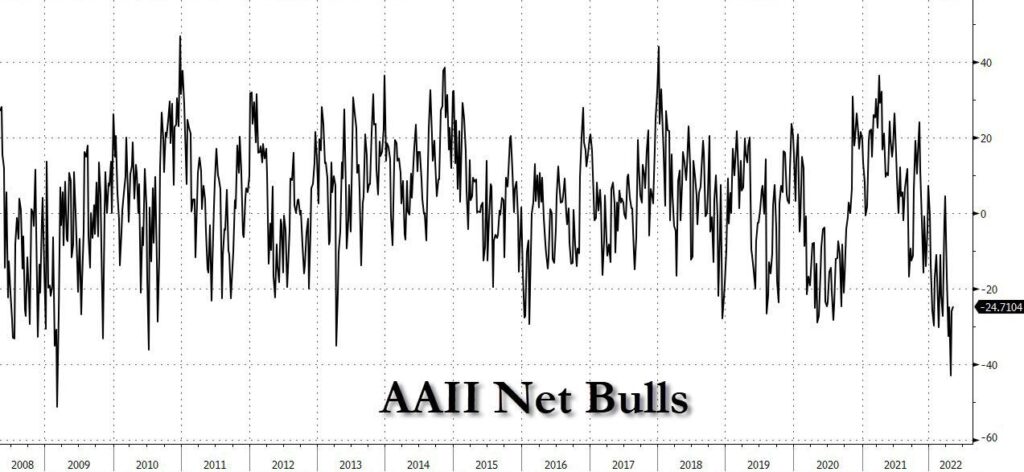

Adesso tutti si stanno chiedendo se abbiamo raggiunto i minimi di mercato o se la sofferenza continuerà ancora. Al momento ci sono le condizioni per un sollievo temporaneo che non escludono però la formazione di ulteriori minimi ciclici nei prossimi mesi. Il sentiment degli investitori si trova ad estremi negativi e su orizzonti temporali brevi esso può essere un buon contrarian indicator.

Recentemente ci sono stati nuovi segnali di capitolazione, provenienti principalmente dallo spostamento dei flussi sui fondi azionari. È abbastanza per chiamare un bottom definitivo? Forse è abbastanza per il momento. Tuttavia, la situazione potrebbe cambiare quando inizieremo a vedere l’impatto sulla crescita di condizioni finanziarie più rigide e una riduzione più significativa delle aspettative di crescita degli utili.

La volatilità del forex

Il movimento forse più rilevante e allo stesso tempo più snobbato dai media finanziari e da Wall Street è stato quello sul dollaro di Hong Kong, che si è aggiunto alla lista di valute asiatiche deboli. I deflussi di capitali, alimentati in parte dall’aumento dei tassi di interesse negli Stati Uniti, hanno spinto il dollaro di Hong Kong all’estremità debole del suo range di trading consentito compreso tra 7,75 e 7,85 per dollaro. L’Autorità monetaria di Hong Kong è stata costretta ad intervenire, acquistando 4,08 miliardi di dollari di Hong Kong per supportare la valuta.

La forza del dollaro e le condizioni economiche avverse stanno mettendo in difficoltà anche il pound. Le discussioni riguardo al raggiungimento della parità con il dollaro sono ricominciate. I commenti del governatore della Bank of England riguardo alla possibilità che l’inflazione possa raggiungere la doppia cifra e che il paese possa entrare in recessione hanno aumentato le pressioni al ribasso sulla sterlina. Il prossimo livello psicologico per GBP/USD si trova a 1,20.

Il panico sulle crypto

Il mercato delle criptovalute ha visto evaporare decine di miliardi di dollari questa settimana. L’implosione delle stablecoin algoritmiche Terra e Luna ha avuto effetti su tutto il mondo crittografico.

Le criptovalute hanno infatti sofferto la peggior settimana in anni. Bitcoin è sceso al di sotto dei 30.000 $ per poi riprendersi leggermente nelle ultime sessioni della settimana.

Petrolio e oro

Parte delle restrizioni in Cina sono state allentate. Ciò ha creato ottimismo sui mercati petroliferi. La benzina e il gasolio hanno fatto nuovi massimi storici nella settimana appena conclusa. Le prospettive della domanda di greggio sono buone. Gli Stati Uniti entrano nell’alta stagione di guida e il trasporto aereo europeo rimane solido. L’attenzione per gran parte della settimana è stata sull’incapacità dell’UE di raggiungere un accordo sul divieto del petrolio russo.

Mentre il petrolio ha chiuso in positivo, l’oro è tornato ai livelli pre-invasione e sta segnando una performance YTD negativa. Il prezzo ha rotto al ribasso la media a 200 periodi ed è tornato all’interno dell’area in cui ha scambiato per la maggior parte del 2021.

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 18