Settimana turbolenta per i mercati: lavoro USA debole e petrolio sotto i riflettori

🇺🇸 USA – Il dato sul lavoro rompe l’illusione, ma non il quadro Negli Stati Uniti il titolo della settimana è semplice: il mercato del lavoro ha deluso, e lo ha fatto in modo abbastanza netto da riaprire subito il dibattito sui tagli della Fed.

Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Ridurre il rischio di un portafoglio

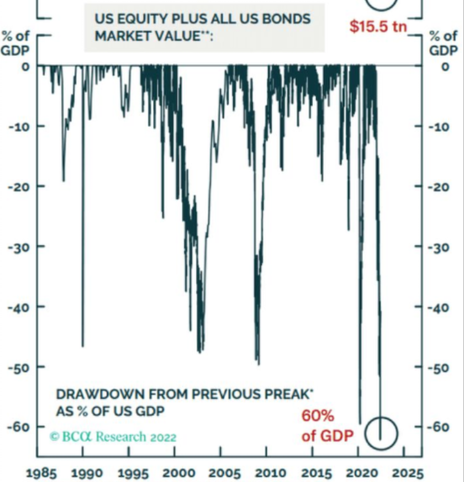

Anni come il 2022 ci fanno capire quanto è importante avere delle tecniche per ridurre il rischio di un portafoglio in modo da superare al meglio i periodi di incertezza. Tuttavia, è quasi impossibile quantificare perfettamente il rischio.

I fattori di rischio di un portafoglio includono la volatilità, la correlazione, la sensibilità a fattori esterni e la concentrazione/diversificazione.

Molti investitori ignorano le tattiche difensive durante i mercati rialzisti poiché diminuiscono le performance. Alcuni mettono da parte i fattori macroeconomici quando non vanno d’accordo con la narrativa rialzista. Altri invece confondono il breve termine con il lungo termine.

La maggior parte degli investitori è vittima dei pregiudizi. Tra i più comuni ci sono quelli di conferma, familiarità e vicinanza temporale. Questi pregiudizi impediscono agli investitori di analizzare chiaramente un determinato investimento e i rischi ad esso legati.

Alcune tecniche per ridurre il rischio di un portafoglio

Durante i mercati azionari ribassisti, molti investitori avrebbero voluto proteggere il proprio portafoglio in modo proattivo. Per ridurre il rischio di un portafoglio si può ad esempio detenere liquidità, aziende non cicliche e avere un approccio conservativo orientato al valore piuttosto che alla crescita.

In genere, quando un investitore è allocato in modo sproporzionato a titoli e settori più rischiosi, rimane indietro nell’affrontare il ribasso. Il costo per passare alla difesa diventa più costoso. Negli ultimi mesi, ad esempio, si sono intensificati gli investimenti in azioni con beta bassi e dividendi alti, oltre che in asset che performano bene in regimi inflazionistici. Ciò ha reso questi investimenti meno utili per ridurre il rischio di un portafoglio.

La chiave per una buona gestione del rischio include:

- la misura di tutti i fattori di rischio degli asset che compongono un portafoglio;

- la continua rivalutazione dei rischi dei singoli asset e del portafoglio nel suo insieme;

- la modifica proattiva dell’allocazione del portafoglio tenendo conto della rivalutazione del rischio.

Cash is king

La liquidità è un asset fondamentale quando si tratta di ridurre il rischio di un portafoglio. Sebbene il cash perda potere d’acquisto in un ambiente inflazionistico, non è correlato con le principali classi di attività e generalmente non perde più del tasso di inflazione.

Quest’anno la maggior parte delle principali classi di attività, come le azioni e le obbligazioni, hanno subito grandi perdite.

In periodi come questi, il valore della liquidità diventa più evidente. Mentre il valore intrinseco di un dollaro ha perso potere d’acquisto per colpa dell’inflazione, la liquidità ha continuato a sovraperformare le azioni e il reddito fisso.

Avere cash disponibile serve anche per approfittare di opportunità che si presentano durante i periodi di drawdown del mercato azionario.

La diversificazione

La diversificazione è un concetto diffuso ma spesso frainteso. Consiste nell’aggregazione di diversi tipi di asset, settori, paesi o temi di investimento in modo che nessuna categoria aggiunga rischi al portafoglio nel suo insieme.

Se un investitore ignora l’esposizione a diversi ambienti macroeconomici e le correlazioni tra gli asset del portafoglio, la diversificazione potrebbe essere inefficace.

Ad esempio, l’S&P 500 è considerato un indice azionario diversificato. Tuttavia, poiché i suoi componenti sono ponderati in base alla capitalizzazione di mercato, può diventare eccessivamente concentrato in una manciata di società e/o settori. Il settore tecnologico è arrivato ad avere una ponderazione elevata nell’indice mentre il settore energetico e dei materiali hanno avuto un peso trascurabile.

Piuttosto che concentrarsi sul numero di titoli, è necessario comprendere lo scopo di ciascuna posizione all’interno del portafoglio e la sua suscettibilità a diversi fattori esterni. Ogni attività dovrebbe essere misurata in base al suo potenziale contributo al portafoglio in termini di rischio e di rendimento.

Il value investing

Il value investing può aiutare a ridurre il rischio di un portafoglio. Quando si acquista un’attività, si dovrebbe determinare se il prezzo ha un senso dati i benefici di tale attività. Nell’investimento di valore tradizionale, gli investitori mirano ad acquistare società con un prezzo di mercato ben al di sotto del loro valore intrinseco. Un parametro molto usato nel value investing è il price to earnings ratio.

I mercati rialzisti portano a multipli di mercato più elevati. Poiché le azioni diventano più costose, diventa più difficile identificare società che negoziano con sconti significativi e che producano rendimenti favorevoli a lungo termine. In generale, meno si paga per un bene rispetto al suo valore intrinseco, più ci si protegge dal ribasso.

ARTICOLI CORRELATI:

Tutto quello che devi sapere sui mercati ribassisti

Il bear market è arrivato: come proteggere il portafoglio

De-risking del portafoglio: considera gli high yield bond!

La volatilità dei mercati finanziari: come superare i periodi di incertezza