Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

Investire meglio del 99%: la mappa mentale che ti manca

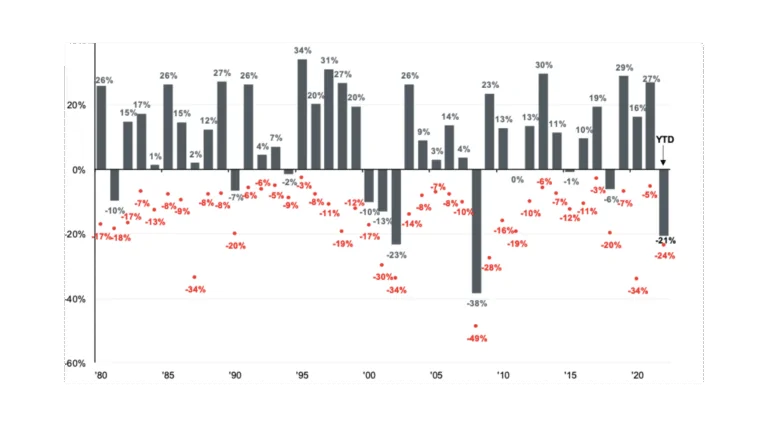

Per anni ci hanno raccontato una storia rassicurante: un viaggio lineare verso la ricchezza, con un rendimento medio dell’8–10% l’anno, come una retta che sale dolcemente. Una promessa comoda, che funziona perché è ciò che tutti vogliono sentirsi dire. Ma la verità è diversa: i

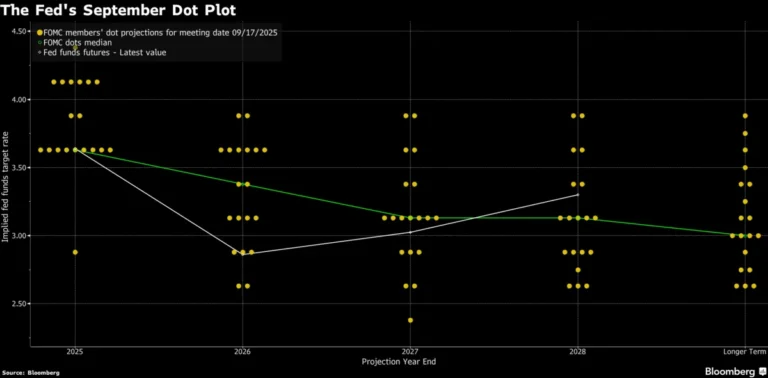

Oltre il taglio: i segnali che Powell ci ha lasciato

Il FOMC ha consegnato il taglio più atteso dell’anno, ma il vero messaggio non è nei 25 punti base, bensì nelle parole di Powell e nelle proiezioni interne. Per la prima volta la Fed ammette che il rischio lavoro ha superato, almeno per ora, quello

Arriva il taglio, ma Powell ammette la crepa nel mercato del lavoro

Cosa è successo La Federal Reserve ha tagliato i tassi di interesse di 25 punti base, portandoli al 4%-4,25%. Una decisione scontata dai mercati, ma che nasconde un cambio di prospettiva importante. Powell, durante la conferenza stampa, ha ammesso apertamente che il mercato del lavoro

Il Mercato più importante di tutti: il collaterale usato nel Repo Market

Abbiamo già introdotto il mercato più importante e allo stesso tempo più sottovalutato in un precedente articolo (se non lo hai ancora letto puoi trovarlo qui), enfatizzando quanto sia fondamentale per il funzionamento dell’intero sistema economico/finanziario.

Conosciuto in Italia come il mercato dei pronti contro termine, il repo market è un mercato globale la cui grandezza reale è difficile da stimare. In questo post andremo ad approfondire che tipo di collaterale può essere utilizzato nelle transazioni repo.

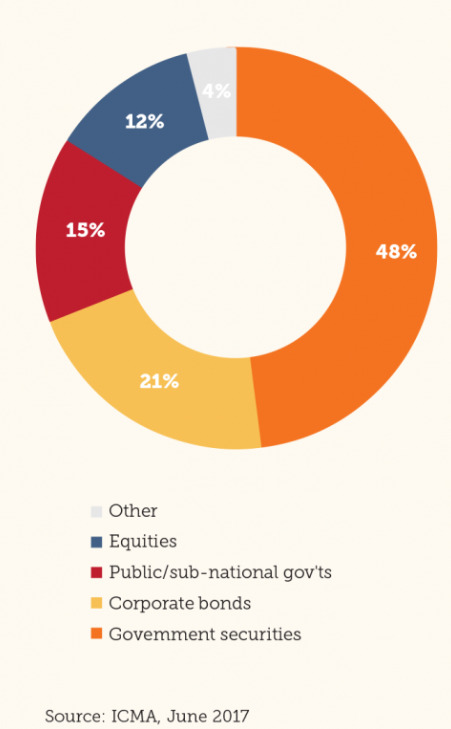

Il collaterale più usato nel repo market?

Il collaterale è forse la parte più interessante e intricata del repo market. Idealmente, i titoli usati come garanzia negli accordi repo dovrebbero essere esenti da rischi di credito e di liquidità e presentare una correlazione minima con il rischio di credito di chi li fornisce. In altre parole, il collaterale deve poter essere venduto facilmente per un valore prevedibile in caso di inadempimento di chi lo fornisce (che è la parte che prende in prestito il cash nel repo), anche in condizioni di stress di mercato.

I tipi di asset che più rispecchiano le caratteristiche del collaterale perfetto, e che sono infatti le garanzie più comunemente utilizzate, sono le obbligazioni emesse dai governi centrali.

L’International Capital Market Association (ICMA) stima che nel repo market europeo i titoli di Stato rappresentino oltre il 90% del collaterale. Negli Stati Uniti, i Treasury costituiscono circa due terzi delle transazioni. Il resto comprende il debito delle agenzie garantite dal governo e i titoli garantiti da ipoteca (MBS). La parte del repo market che utilizza garanzie diverse dai titoli di Stato è spesso chiamato credit repo.

I tipi di collaterale usati nel mercato più importante di tutti

Nel mezzo tra i titoli di Stato e i titoli di credito ci sono le obbligazioni high grade emesse da istituzioni sovranazionali come la World Bank, nonché le emissioni sovrane (obbligazioni in valuta estera emesse da governi) e le emissioni di enti pubblici. Questi titoli hanno rating AAA e ottime caratteristiche di liquidità. Le obbligazioni emesse da governi centrali nei mercati emergenti sono incluse nei credit repo.

Gli asset del settore privato costituiscono la parte più piccola del repo market. Tali attività tendono ad essere più rischiose e molto meno liquide dei titoli di Stato e le elenchiamo di seguito:

Obbligazioni societarie

In genere si tratta di titoli di debito non garantiti emessi da banche investment grade e grandi società non finanziarie. Questa classe di titoli è diventata meno popolare a seguito della grande crisi finanziaria, in parte a causa della diminuzione della liquidità nel mercato delle obbligazioni societarie, dell’accresciuta avversione al rischio nei confronti delle società finanziarie e del costo di una regolamentazione più severa.

Azioni

In particolare vengono usati dei panieri che riproducono indici di mercato come il FTSE-100, CAC e DAX. L’uso delle equities come garanzia è aumentato dopo la crisi finanziaria.

Covered Bonds

Sono titoli garantiti da pool di prestiti pubblici o ipoteche detenute nel bilancio dell’emittente ma delimitate per statuto da leggi pubbliche speciali.

Titoli garantiti da ipoteca (MBS)

Si usano specialmente i Mortgage-Backed Securities residenziali (RMBS), che sono detenuti in gran parte fuori dal bilancio dell’emittente ipotecario e segregati contrattualmente all’interno di società special purpouse vehicles (SPV). Per essere ampiamente accettate come garanzie, queste emissioni devono avere un rating AAA. Tuttavia, l’uso di questo tipo di asset come garanzia è diminuito durante la crisi finanziaria a causa del contagio di MBS garantiti da mutui subprime e tassi di insolvenza in aumento in alcuni mercati immobiliari.

Altri titoli garantiti da attività (ABS) e cartolarizzazioni (CDO, CLO, CLN)

Si tratta di titoli che sono tenuti fuori dal bilancio dell’originatore delle attività sottostanti e che sono segregati contrattualmente all’interno di SPV. La maggior parte degli investitori richiede un rating AAA su tali attività. Anche questo tipo di asset ha sofferto durante la crisi finanziaria globale a causa del contagio di titoli garantiti da pool di garanzie che includevano mutui subprime.

Titoli del mercato monetario come i certificati di deposito (CD) e la commercial paper (CP)

I CD non sono sempre popolari perché rappresentano un’esposizione alle banche commerciali e le emissioni di CP sono difficili da utilizzare come garanzia perché tendono ad essere relativamente piccole.

Prestiti bancari

Devono essere resi trasferibili per essere utilizzati come garanzia, il che può essere una sfida legale in alcune giurisdizioni. Poiché non vengono scambiati, le parti devono stimare il loro valore.

Oro

Si tratta di un tipo speciale di garanzia, ma il suo utilizzo è stato favorito dall’interesse periodico per l’oro in risposta alle crisi di mercato.

Le attività che presentano rischi significativi di credito e liquidità possono essere utilizzate come garanzia ma non per il loro intero valore di mercato. Al contrario, il valore della garanzia dell’attività è solitamente fissato al di sotto del suo valore di mercato al fine di tenere conto della potenziale volatilità del prezzo tra le richieste di margine di variazione, il probabile costo di liquidazione in caso di inadempimento e altri rischi. La differenza è chiamata haircut o margine iniziale. Andremo ad approfondire l’haircut e il suo ruolo sulla prociclicità del mercato nel prossimo post relativo al mercato più importante e più sottovalutato di tutti.