Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Inflazione in calo, crescita debole: dove sta andando l’economia globale

🇺🇸 USA – Il lavoro rallenta, ma l’economia non molla (per ora) Negli Stati Uniti sta succedendo qualcosa di sottile ma importante: il mercato del lavoro non è più il motore che spinge l’economia, ma nemmeno il punto di rottura che segnala una recessione. A

Analisi Macro dei Mercati Finanziari – Maggio 2022

Dopo un inizio d’anno pessimo, maggio ha segnato il primo mese positivo per la maggior parte delle attività non valutarie. Ciò è stato aiutato da una combinazione di fattori. In primo luogo, le aspettative sugli aumenti dei tassi della Fed sono diminuite. In secondo luogo, la Cina ha allentato le restrizioni legate al Covid-19.

L’S&P 500, il benchmark di riferimento del mercato azionario statunitense, ha segnato un performance positiva a maggio. Tuttavia, ha registrato i suoi peggiori primi 5 mesi dell’anno dal 1970. Ad un certo punto, su base intraday, l’indice è effettivamente caduto oltre la soglia del -20%, che delimita il territorio per classificare un bear market.

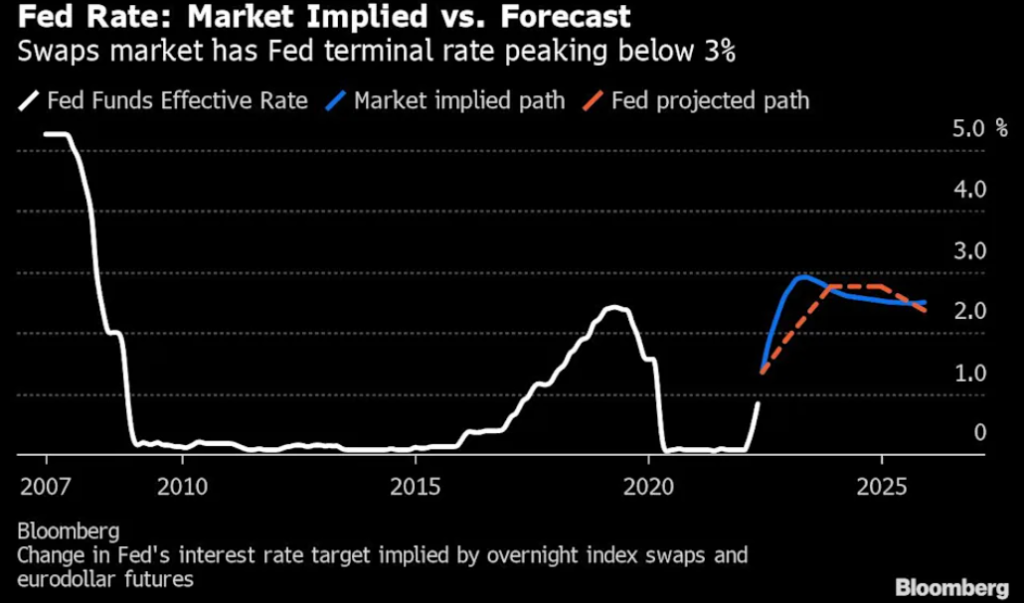

Le aspettative sui tassi d’interesse

La narrativa è passata velocemente dal rischio recessione alla preoccupazione per la crescita economica. Le cattive notizie sono tornate ad essere buone notizie, in quanto dati economici al di sotto delle aspettative hanno fatto sì che gli investitori iniziassero a scontare un ritmo meno aggressivo di inasprimento monetario da parte della Fed. Maggio è stato il primo mese su 10 in cui i futures sui fed funds hanno declassato il tasso implicito entro la riunione di dicembre 2022 al 2,74%, con un movimento di -12 punti base.

All’inizio del mese, la speculazione su un potenziale aumento dei tassi di 75 punti base è stata respinta. La Fed ha segnalato due aumenti di 50 punti base alle riunioni di giugno e luglio. Il presidente della Fed di Atlanta ha addirittura messo sul tavolo l’idea di una pausa a settembre.

Europa: inflazione e aspettative sui tassi d’interesse

La lettura flash del CPI per l’Eurozona a maggio è salita al +8,1%, il ritmo più veloce dalla formazione della moneta unica. Le continue sorprese al rialzo hanno aumentato la pressione sulla BCE affinché alzi i tassi già a luglio. Gli swap overnight sono passati da un valore di 88 punti base all’inizio di maggio a 119. Ciò indica che il mercato si aspetta almeno quattro rialzi di 25 punti base a partire da luglio.

Gli asset con le migliori performance

– Petrolio: Il Brent (+12,3%) e il WTI (+9,5%) sono stati ancora una volta in cima alla classifica mensile. L’allentamento delle restrizioni in Cina e l’embargo del petrolio russo dell’UE hanno contribuito alla loro performance.

– Reddito fisso USA: la prospettiva di un ciclo di rialzi meno aggressivo da parte della Fed si è dimostrata favorevole al reddito fisso statunitense. I Treasury (+0,03%) hanno registrato il loro primo guadagno mensile da novembre. Anche il credito societario ha ottenuto una performance decente. Le obbligazioni investment grade (+0,9%) e le high yield (+1,0%) hanno registrato i loro primi guadagni mensili finora quest’anno.

Gli asset con le peggiori performance

- Reddito fisso europeo: a differenza degli Stati Uniti, gli investitori hanno continuato a rafforzare le loro aspettative di un ciclo di rialzo più aggressivo da parte della BCE in un contesto di inflazione superiore alle attese. Ciò ha danneggiato le obbligazioni sovrane, con bund (-1,8%), OAT (-1,9%) e BTP (-2,1%). Anche il credito ha lottato, con le obbligazioni investment grade (-1,4%) e high yield (-1,2%) che hanno perso terreno.

- Dollaro USA: dopo aver registrato una forte serie di guadagni finora quest’anno, la sovraperformance del dollaro ha iniziato a invertirsi a maggio, con l’indice del dollaro in calo del -1,2%. Detto questo, rimane comunque la valuta del G10 con le migliori performance da inizio anno.

- Metalli: sebbene alcune materie prime come il petrolio abbiano registrato forti guadagni, maggio non è stato un buon mese per i metalli. L’oro (-3,1%) e l’argento (-5,4%) hanno entrambi perso terreno per il secondo mese consecutivo. Anche i metalli industriali, tra cui il rame (-2,3%), alluminio (-8,7%), stagno (-13,9%), nichel (-10,6%), zinco (-4,7%) e piombo (-3,5%) hanno lottato.

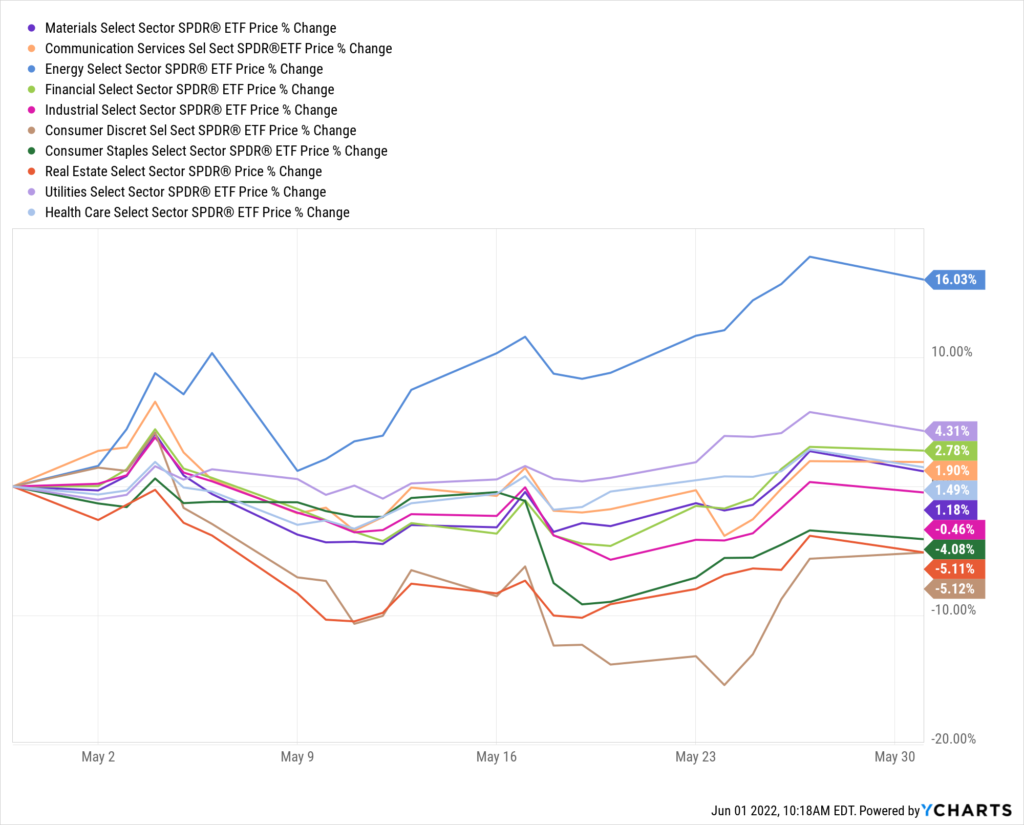

I migliori e peggiori settori e paesi

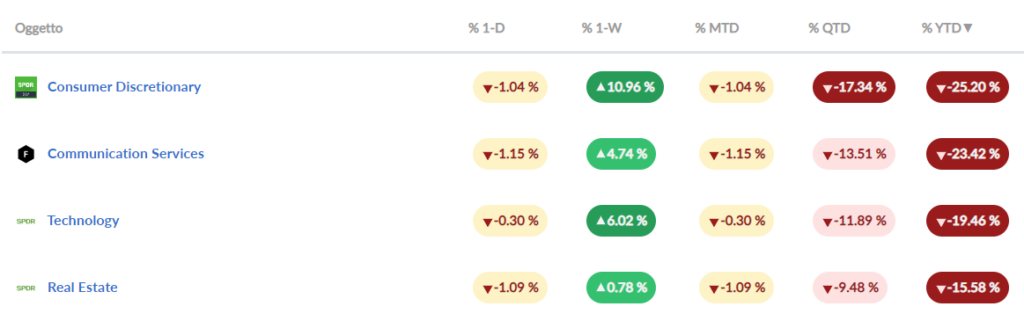

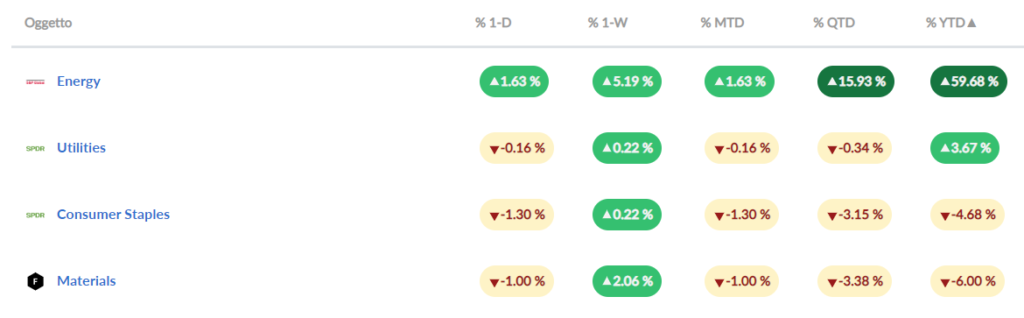

Il settore energetico ha continuato a mantenere la sua overperformance su tutti gli altri settori (+16.03). A seguire sono stati le utilities, i financials e i communication services. I peggiori settori del mese di maggio sono stati invece i consumer discretionary, il real estate e i consumer staples. Da inizio anno, la figura cambia leggermente, con in testa l’energy, le utilities, i consumer staples e i materials.

Le peggiori performance da inizio anno sono arrivate dai consumer discretionary, communication services, technology e real estate.

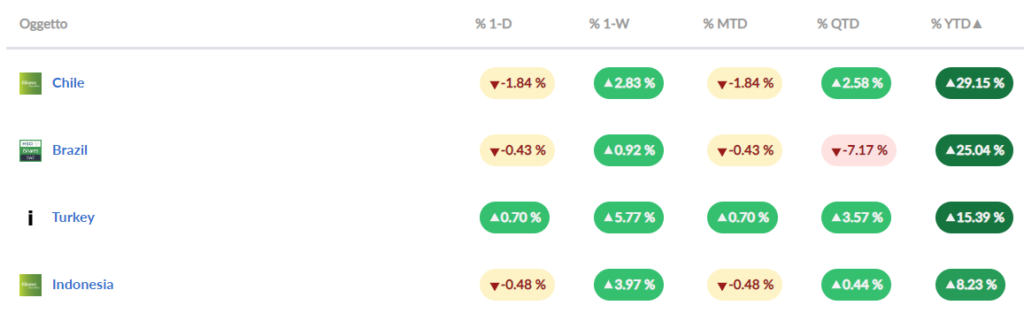

Per quanto riguarda i paesi, le migliori performance YTD sono arrivate da Cile, Brasile, Turchia e Indonesia.

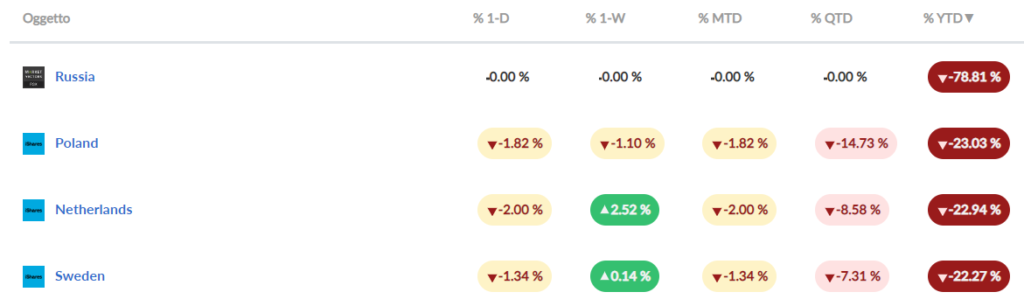

Viceversa, le performance peggiori le hanno avute la Russia, la Polonia, l’Olanda e la Svezia.

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 21