Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Cosa aspettarsi dal mercato obbligazionario nel 2023?

Nel 2022 il mercato obbligazionario ha subito la sua perdita peggiore di sempre, secondo una serie di misure. In genere, le obbligazioni sono considerate sicure e storicamente sono riuscite ad ammortizzare le perdite azionarie per via della correlazione inversa tra i due asset. Lo scorso anno, però, questa relazione si è rotta. Con questa premessa, cosa dovremmo aspettarci dal mercato obbligazionario nel 2023?

Il 2022 del mercato obbligazionario

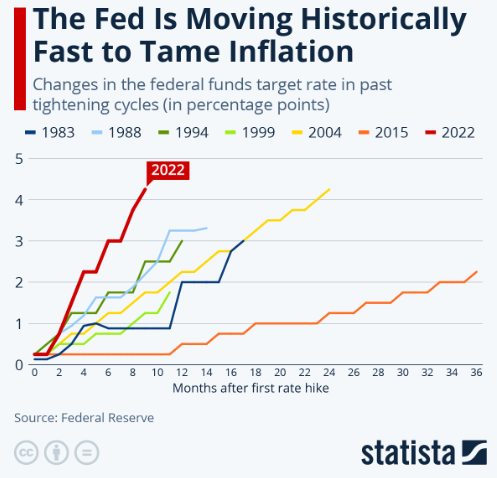

Il crollo del mercato obbligazionario dello scorso anno è stato in gran parte dovuto all’aumento dei tassi d’interesse della Federal Reserve. L’attuale ciclo di inasprimento monetario è il più aggressivo degli ultimi 40 anni ed è avvenuto in risposta all’inflazione. L’aumento dei prezzi ha raggiunto il livello più alto dall’inizio degli anni ’80 e si è aggiunto ai problemi del mercato obbligazionario nel 2022.

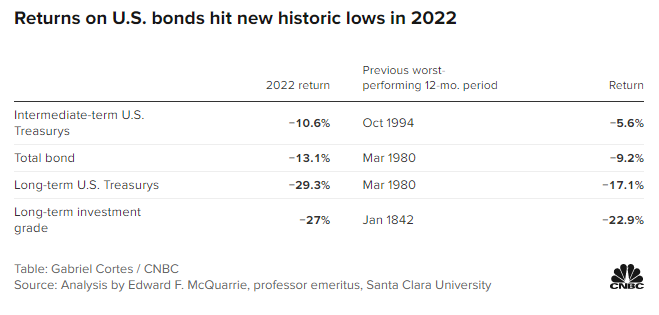

Basandoci su un’analisi del professor McQuarrie del Santa Clara University incentrata sui rendimenti nominali e reali dei Treasury statunitensi e delle obbligazioni societarie investment grade, il 2022 è stato l’anno peggiore di sempre per le obbligazioni.

Il Total Bond Index, che replica le obbligazioni investment grade statunitensi, ha perso oltre il 13% nel 2022. Prima di allora, l’indice aveva subito il suo peggior rendimento annuale nel marzo 1980, quando ha perso il 9,2% in termini nominali.

I Treasury a medio termine hanno perso il 10,6% nel 2022, il più grande calo mai registrato almeno dal 1926. I titoli di Stato a lunga scadenza, invece, hanno perso il 39,2%, un record storico. Per trovare un risultato del genere dovremmo ritornare al 1842, quando le obbligazioni a lunga scadenza persero il 23%. L’analisi utilizza le obbligazioni emesse dalla Gran Bretagna come barometro prima del 1918, poiché al tempo erano sicuramente più sicure di quelle emesse dagli Stati Uniti.

Perché le obbligazioni a lungo termine sono state le più colpite nel 2022?

Le obbligazioni con scadenze più lunghe sono state particolarmente colpite l’anno scorso. Per capire perché, devi pensare alla data di scadenza come il periodo di detenzione di un’obbligazione. I fondi obbligazionari che detengono note a più lunga scadenza hanno generalmente una “duration” più lunga. La duration è una misura della sensibilità di un’obbligazione ai tassi di interesse ed è influenzata dalla scadenza e da altri fattori. Poiché i tassi di interesse sono aumentati di circa 4 punti percentuali nel 2022, le obbligazioni a lunga scadenza hanno subito perdite particolarmente elevate.

Perché le obbligazioni sono crollate nel 2022?

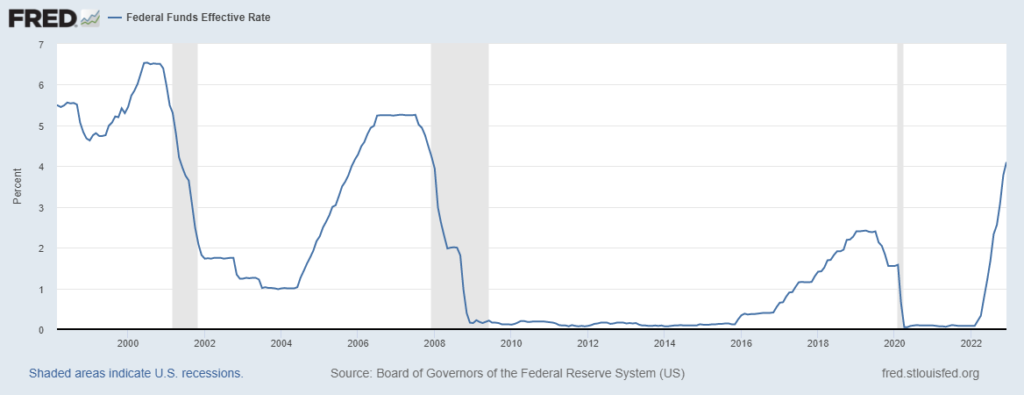

I tassi di interesse hanno iniziato il 2022 ai minimi storici, dove sono stati per la maggior parte del periodo dopo la Grande Recessione. La Federal Reserve ha ridotto i costi di prestito quasi a zero all’inizio della pandemia per poi invertire la rotta a partire da marzo.

I prezzi delle obbligazioni si muovono in modo opposto ai tassi di interesse. Questo perché il valore di un’obbligazione che detieni ora diminuirà man mano che nuove obbligazioni vengono emesse a tassi di interesse più elevati.

Inoltre, i rendimenti obbligazionari nella seconda metà del 2022 sono stati tra i più bassi in almeno 150 anni, il che significa che le obbligazioni erano ai massimi in termini storici.

I gestori di fondi obbligazionari che avevano acquistato obbligazioni costose alla fine hanno venduto quando l’inflazione ha cominciato ad aumentare.

Cosa ci aspetta nel 2023 per il mercato obbligazionario?

È impossibile sapere cosa c’è in serbo nel 2023 per il mercato obbligazionario, ma molti consulenti finanziari ed esperti ritengono improbabile che le obbligazioni andranno male come l’anno scorso.

Sebbene i rendimenti non diventino necessariamente positivi, le obbligazioni probabilmente reclameranno il loro posto come stabilizzatore di portafoglio e strumento di diversificazione.

La Federal Reserve è pronta a continuare ad aumentare i tassi di interesse, ma è improbabile che l’aumento sia così drammatico o rapido come l’anno scorso. Per avere lo stesso ritmo di inasprimento, i tassi dovrebbero arrivare all’8% nel 2023, cosa che sembra altamente improbabile.

Dato che la portata dei futuri movimenti dei tassi di interesse rimane poco chiara, alcuni consulenti raccomandano di detenere obbligazioni a breve termine, che presentano un rischio di tasso di interesse inferiore rispetto a quelle a lungo termine. Altri invece pensano che sia un buon momento per investire in portafogli obbligazionari con una durata intermedia dato che l’inflazione e gli aumenti dei tassi sembrano attenuarsi.

ARTICOLI CORRELATI:

Cosa guida la volatilità del mercato obbligazionario?

Mercato obbligazionario: tra inflazione e rischio recessione