Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Inflazione in calo, crescita debole: dove sta andando l’economia globale

🇺🇸 USA – Il lavoro rallenta, ma l’economia non molla (per ora) Negli Stati Uniti sta succedendo qualcosa di sottile ma importante: il mercato del lavoro non è più il motore che spinge l’economia, ma nemmeno il punto di rottura che segnala una recessione. A

I mercati resistono, ma qualcosa sta cambiando: ecco cosa dicono i dati

🇺🇸 USA – Inflazione più bassa, ma l’economia rallenta Negli Stati Uniti i dati di novembre raccontano un’economia che si sta raffreddando senza però fermarsi di colpo. L’inflazione continua a scendere: il CPI è al 2,7% su base annua e il dato core al 2,6%,

Mercati sospesi: tra tagli dei tassi e dati che rallentano

🇺🇸 USA – FOMC fatto, taglio difensivo e macro che rallenta Il FOMC di dicembre è ormai alle spalle e il messaggio è stato chiaro: taglio sì, ma senza svolta espansiva. La Fed ha agito in modo prudente, più per contenere il rallentamento del lavoro

Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Cosa fare quando la volatilità dei mercati è alta? Sii paziente!

I mercati finanziari sono stati volatili dall’inizio dell’anno. Il mercato azionario è sceso in modo significativo nel 2022. I tassi di interesse sono aumentati provocando un calo anche dei prezzi delle obbligazioni. Cosa dovresti fare quando la volatilità dei mercati è alta per adeguare la tua gestione del portafoglio a lungo termine? Se hai sviluppato una solida strategia e costruito un portafoglio solido, la soluzione migliore è essere paziente. Vediamo perché.

Le performance del mercato azionario

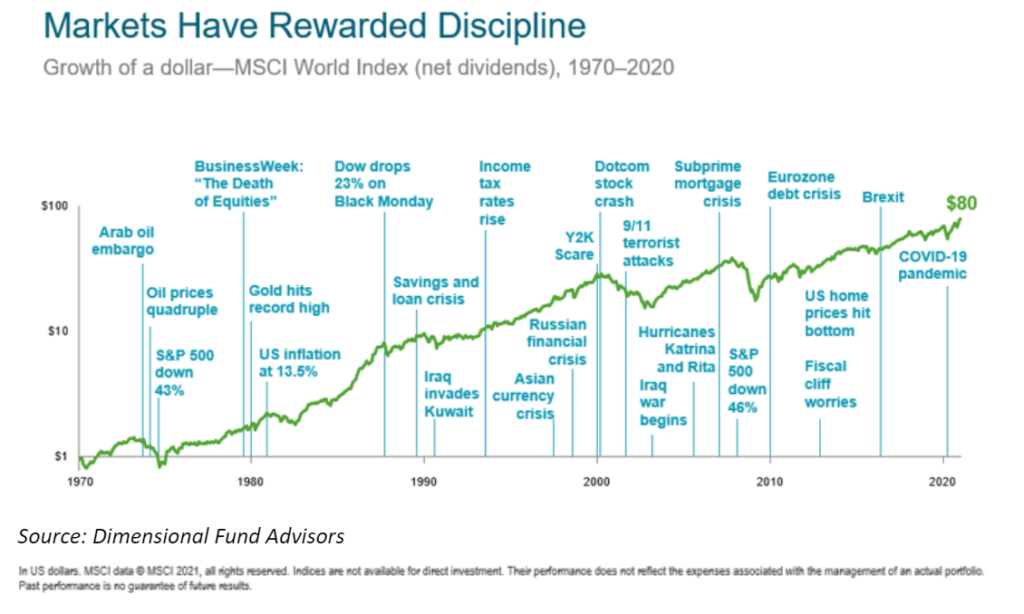

Ci sono sempre titoli di giornali tristi, minacce alla pace mondiale o disastri di un tipo o dell’altro. Come puoi vedere di seguito, il mercato azionario è storicamente cresciuto nel tempo nonostante tutto.

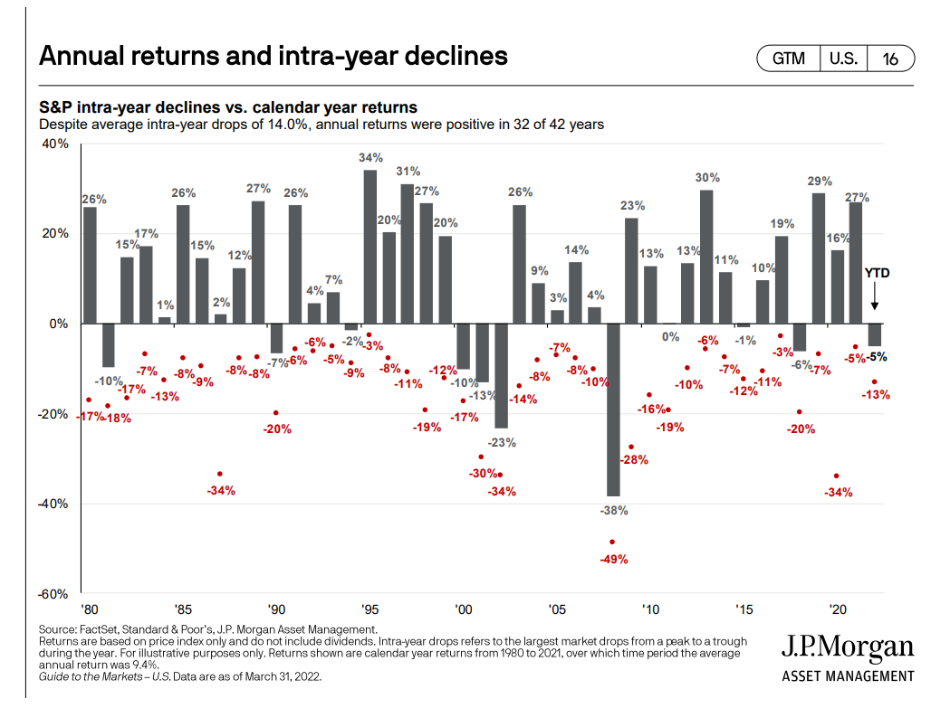

Sfortunatamente, la traiettoria al rialzo non avviene in linea retta. Dal 1980, l’indice S&P 500 ha avuto rendimenti positivi in 32 degli ultimi 42 anni. I punti rossi nel grafico sottostante mostrano che nella maggior parte degli anni, anche quelli positivi, c’è stato un calo significativo ad un certo punto. Il calo medio è stato di circa il 14%, che non è troppo lontano dal calo che abbiamo visto finora nel 2022.

Mettiamo in prospettiva il calo del mercato azionario di quest’anno. L’S&P 500 è sceso più del 18% da inizio anno. Tuttavia, guardando indietro agli ultimi 12 mesi, non siamo troppo lontani da dove eravamo un anno fa.

Ora guardiamo indietro agli ultimi cinque anni. Puoi vedere che, anche con i recenti ribassi e il mercato ribassista che abbiamo vissuto nel 2020, siamo molto più in alto di dove eravamo 5 anni fa. Questo mostra il valore della pazienza in periodi di volatilità dei mercati.

Il recente comportamento del mercato azionario rientra ampiamente nelle aspettative storiche. Ci saranno alti e bassi mentre andiamo avanti, ma nel lungo termine il mercato azionario dovrebbe tendere a crescere.

Le performance del mercato obbligazionario

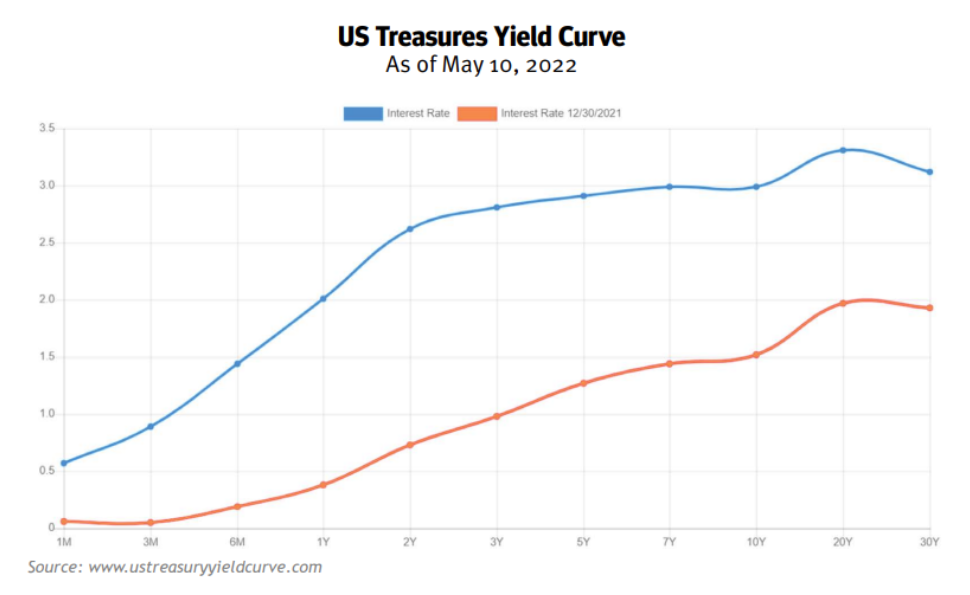

I tassi di interesse sono aumentati quest’anno. La linea rossa rappresenta la curva dei rendimenti alla fine dello scorso anno e la linea blu quella aggiornata al 10 maggio.

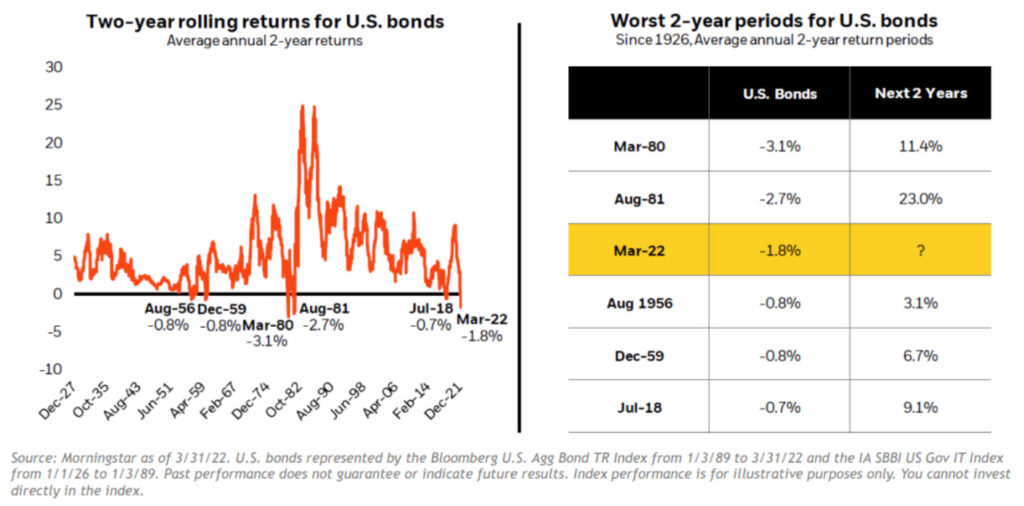

Ci sono diverse ragioni logiche per questo aumento dei tassi, come l’inflazione, i problemi della catena di approvvigionamento, la guerra in Ucraina e gli sforzi della Fed per domare l’inflazione. Quando i tassi di interesse salgono, i prezzi delle obbligazioni scendono. Di seguito puoi vedere il recente calo dei prezzi delle obbligazioni e confrontarlo con altri periodi di drawdown.

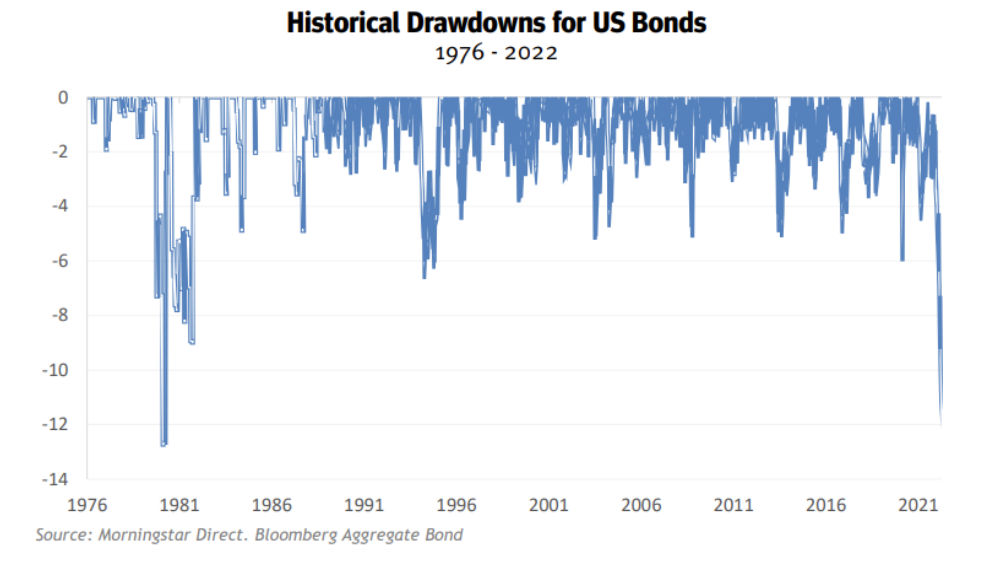

Dal 1976, i prezzi delle obbligazioni sono scesi maggiormente in una sola occasione. Cosa dovrebbero fare gli investitori al riguardo? Ha più senso uscire dalle obbligazioni o rimanere investiti e aspettare il turn-around?

I dati storici mostrano che l’aumento dei tassi d’interesse e il calo dei prezzi delle obbligazioni hanno scarso valore predittivo. In altre parole, il fatto che i tassi stiano aumentando e che i prezzi delle obbligazioni stiano scendendo in un periodo non ti dice quasi nulla su come si comporteranno in futuro.

Il grafico di BlackRock qui sotto, mostra cosa è successo in altri periodi in cui la performance obbligazionaria è stata particolarmente negativa. Quando le obbligazioni hanno avuto le loro peggiori performance biennali, i due anni successivi hanno prodotto rendimenti molto buoni.

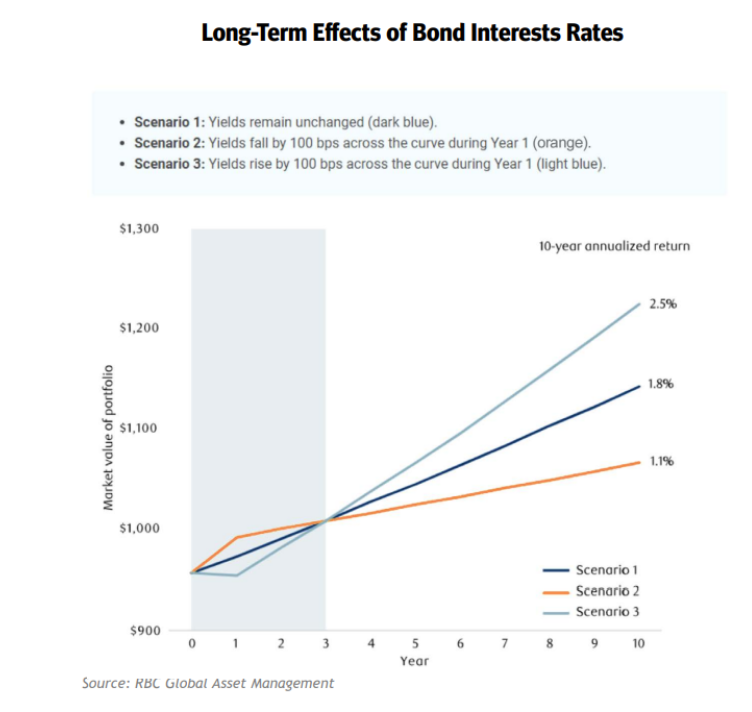

Di seguito invece, viene mostrato l’effetto a lungo termine sugli investitori quando i tassi di interesse salgono, rimangono invariati o scendono.

La linea arancione mostra cosa succede quando i tassi di interesse scendono. Nel breve termine i prezzi delle obbligazioni salgono, il che è positivo in quel momento. Negli anni successivi però, poiché i tassi di interesse sono più bassi, anche il rendimento a lungo termine per gli investitori è inferiore.

La linea blu scuro mostra l’effetto di lungo termine di tassi d’interesse che rimangono invariati. Si continua semplicemente a ottenere il tasso d’interesse corrente sulle obbligazioni detenute.

La linea azzurra mostra cosa succede quando i tassi di interesse aumentano, ovvero la situazione in cui ci troviamo oggi. Inizialmente i prezzi delle obbligazioni scendono. Dopo un po’ si ottiene il vantaggio di tassi d’interesse più elevati che aumentano il rendimento a lungo termine.

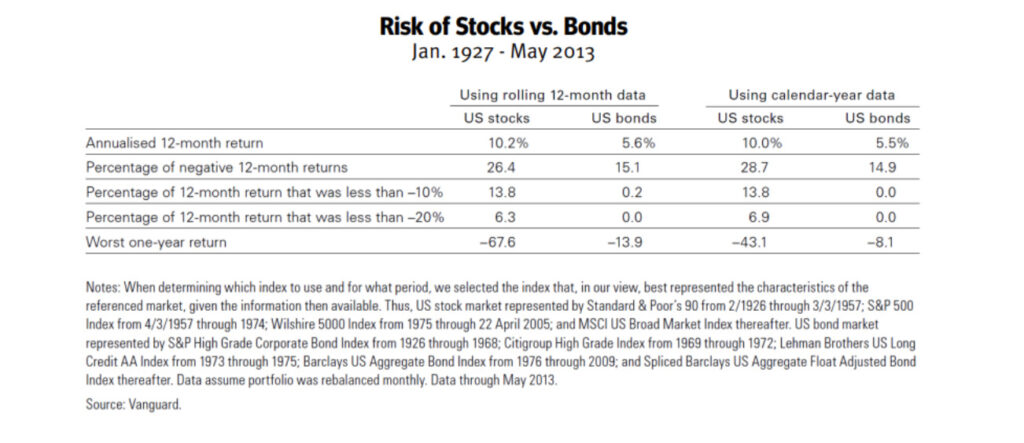

Ci sono altri due motivi per cui ha senso continuare a detenere obbligazioni nel proprio portafoglio. Il primo è la conservazione del capitale. Le obbligazioni sono molto meno volatili delle azioni. Il secondo è la diversificazione. Detenere obbligazioni è un ottimo modo per compensare la volatilità delle azioni. Il grafico seguente aiuta a illustrare questo punto.

Tra il 1927 e il 2013 le azioni hanno restituito circa il doppio delle obbligazioni su base annua e hanno avuto rendimenti negativi in circa un quarto del tempo. Spesso le obbligazioni hanno fornito rendimenti positivi al portafoglio mentre le azioni erano in difficoltà.

Sulla terza e quarta riga si vede che le azioni hanno subito perdite del 10% e persino del 20% con una certa frequenza, mentre le obbligazioni raramente, se non mai. Potete notare anche che quando le azioni hanno avuto i loro anni peggiori, il loro valore è diminuito drasticamente. Gli anni peggiori per le obbligazioni sono stati piuttosto miti in confronto.

Cosa fare quando la volatilità dei mercati è alta?

Molte persone durante i periodi difficili dei mercati rimangono in disparte fino a quando le cose non sembrano più brillanti. Alcuni riducono l’esposizione a particolari classi di attività che non stanno andando bene per poi tornare indietro quando la loro performance migliora.

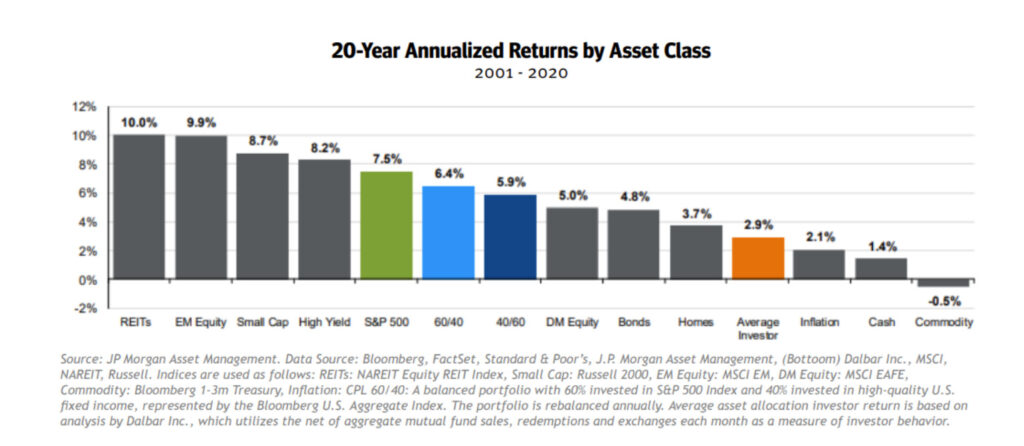

Il market timing non funziona. Nonostante ciò che le tue emozioni ti dicono, è impossibile sapere in anticipo quando le cose stanno finalmente cambiando. Il grafico seguente mostra quanto possa essere dannoso per la performance di un investitore cercare di cronometrare i mercati.

L’investitore medio ha generato solo il 2,9% annuo durante un periodo in cui quasi tutte le classi di attività, comprese azioni e obbligazioni, hanno ottenuto risultati molto migliori. Questo perché gli investitori cercano di cronometrare il mercato e quasi sempre sbagliano.

ARTICOLI CORRELATI:

Siamo in un mercato ribassista? Analizziamo il sell-off attuale

De-risking del portafoglio: considera gli high yield bond!

Liquidità e volatilità dei mercati finanziari

La volatilità dei mercati finanziari: come superare i periodi di incertezza