Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Inflazione in calo, crescita debole: dove sta andando l’economia globale

🇺🇸 USA – Il lavoro rallenta, ma l’economia non molla (per ora) Negli Stati Uniti sta succedendo qualcosa di sottile ma importante: il mercato del lavoro non è più il motore che spinge l’economia, ma nemmeno il punto di rottura che segnala una recessione. A

Crisi del debito: come funzionano e come si risolvono?

Il debito è un concetto finanziario che si riferisce al denaro che è dovuto a qualcun altro. Quando prendi in prestito denaro, ti indebiti e sei responsabile del rimborso dell’importo preso in prestito più gli interessi. Una crisi del debito si verifica quando un mutuatario, di solito un governo o una società, non è in grado di far fronte ai propri obblighi di debito, come effettuare il pagamento degli interessi o rimborsare l’importo del capitale preso in prestito. Ciò può portare a una serie di conseguenze negative, tra cui instabilità economica, disordini sociali e sconvolgimenti politici. In questo articolo tratteremo come funzionano le crisi del debito e come si risolvono.

Come funzionano le crisi del debito?

Chi prende in prestito si indebita attraverso l’emissione di obbligazioni o altri titoli di debito. Il mutuatario deve effettuare i pagamenti regolari per onorare il proprio debito, compresi i pagamenti degli interessi e il rimborso del capitale. Questi pagamenti possono diventare sempre più difficili da effettuare se la situazione economica o finanziaria del mutuatario si deteriora.

I creditori del mutuatario possono preoccuparsi della sua capacità di rimborsare i propri debiti, richiedendo tassi di interesse più elevati o rifiutandosi di prestare ulteriori fondi.

Se il mutuatario non è in grado di rimborsare i propri debiti, c’è la possibilità che vada in default. Ciò può portare a una cascata di conseguenze negative. Ad esempio, gli investitori possono perdere la fiducia nella capacità del mutuatario di rimborsare i propri debiti, portando a una diminuzione del valore delle sue obbligazioni.

Una crisi del debito può avere conseguenze economiche e sociali significative, tra cui inflazione, svalutazione della valuta, disordini sociali e instabilità politica. In casi estremi, può richiedere assistenza internazionale, come salvataggi o ristrutturazione del debito.

La gestione del debito è importante per prevenire le crisi. I mutuatari dovrebbero mantenere livelli di debito sostenibili e dare la priorità agli investimenti che generano rendimenti a lungo termine. I prestatori, invece, dovrebbero eseguire un’adeguata due diligence prima di prestare fondi e monitorare la salute finanziaria dei mutuatari per ridurre al minimo il rischio.

La peggiore crisi del debito di sempre

Ci sono state diverse crisi del debito nel corso della storia, ma la peggiore in termini di impatto sull’economia globale è stata la Grande Depressione degli anni ’30. La depressione fu innescata da una combinazione di fattori, tra cui un crollo del mercato azionario, la sovrapproduzione nelle industrie chiave e un’eccessiva espansione del credito.

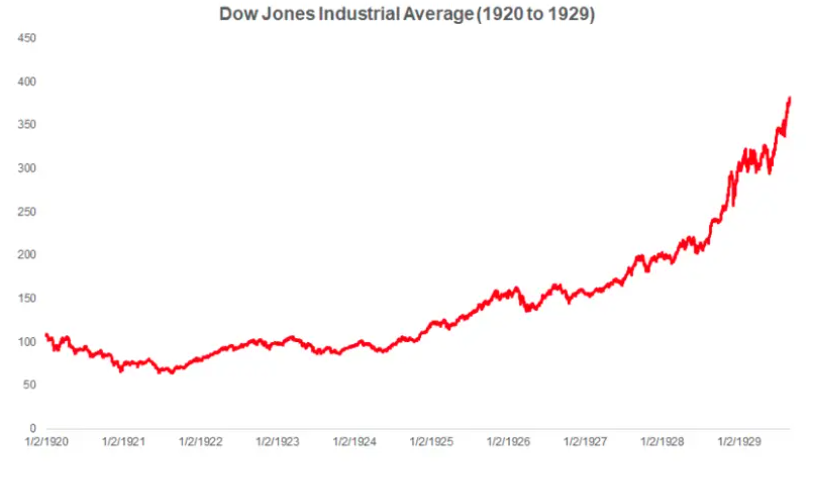

Durante gli anni ’20, l’economia statunitense conobbe un periodo di rapida crescita, alimentato da un aumento della spesa dei consumatori e degli investimenti nel mercato azionario. Ciò portò a un aumento dei prestiti poiché individui e imprese approfittarono dei bassi tassi di interesse per finanziare le proprie attività. Tuttavia, molti di questi investimenti non erano produttivi e non generavano rendimenti sostenibili.

Quando il mercato azionario crollò nell’ottobre 1929, scatenò un’ondata di vendite dettate dal panico e un forte calo dei prezzi delle azioni. Ciò portò a una perdita di fiducia nell’economia, determinando un calo della domanda e una contrazione dell’attività economica.

Con il fallimento delle imprese e l’aumento della disoccupazione, molti mutuatari non furono più in grado di rimborsare i propri debiti, provocando un’ondata di insolvenze e fallimenti bancari. Ciò, a sua volta, diminuì ulteriormente la disponibilità di credito aggravando la recessione economica.

La Grande Depressione ebbe un profondo impatto sull’economia globale, con molti paesi che registrarono alti livelli di disoccupazione, povertà e disordini sociali.

Come si risolvono le crisi del debito?

La risoluzione di una crisi del debito richiede una combinazione di misure finanziarie, economiche e politiche che dipendono dalla natura della crisi e dai fattori sottostanti che vi hanno contribuito. Ecco alcune misure che possono essere adottate per risolvere una crisi del debito:

- Consolidamento fiscale: i governi possono attuare politiche per ridurre la spesa e aumentare le entrate, che possono contribuire a ridurre i deficit di bilancio e stabilizzare le finanze pubbliche.

- Politica monetaria: le banche centrali possono utilizzare strumenti di politica monetaria, come la diminuzione dei tassi di interesse o l’adozione di misure di quantitative easing, per stimolare la crescita economica e aumentare la fiducia nell’economia.

- Ristrutturazione del debito: se un mutuatario non è in grado di rimborsare i propri debiti, i creditori possono accettare di ristrutturare il debito riducendo l’importo del capitale o estendendo il periodo di rimborso. Questo può aiutare a rendere il debito più gestibile e prevenire un default.

- Assistenza internazionale: in alcuni casi, organizzazioni internazionali come il Fondo monetario internazionale (FMI) possono fornire assistenza finanziaria ai paesi in crisi in cambio di riforme politiche.

- Riforme economiche: i governi possono attuare riforme strutturali per migliorare le loro economie e ridurre la loro vulnerabilità alle crisi del debito. Ciò può includere misure come il miglioramento della governance, l’aumento della trasparenza e la promozione della diversificazione economica.

- Reti di sicurezza sociale: i governi possono implementare reti di sicurezza sociale per aiutare a proteggere le popolazioni vulnerabili durante una crisi del debito, come fornire sussidi di disoccupazione, assistenza alimentare o assistenza sanitaria.

ARTICOLI CORRELATI:

El Salvador paga il debito di $800 milioni nonostante il crollo di Bitcoin!

L’impatto del tetto del debito degli Stati Uniti su economia e mercati

Crisi del Debito: l’Italia rischia piu’ di tutti con l’aumento dei Tassi