Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

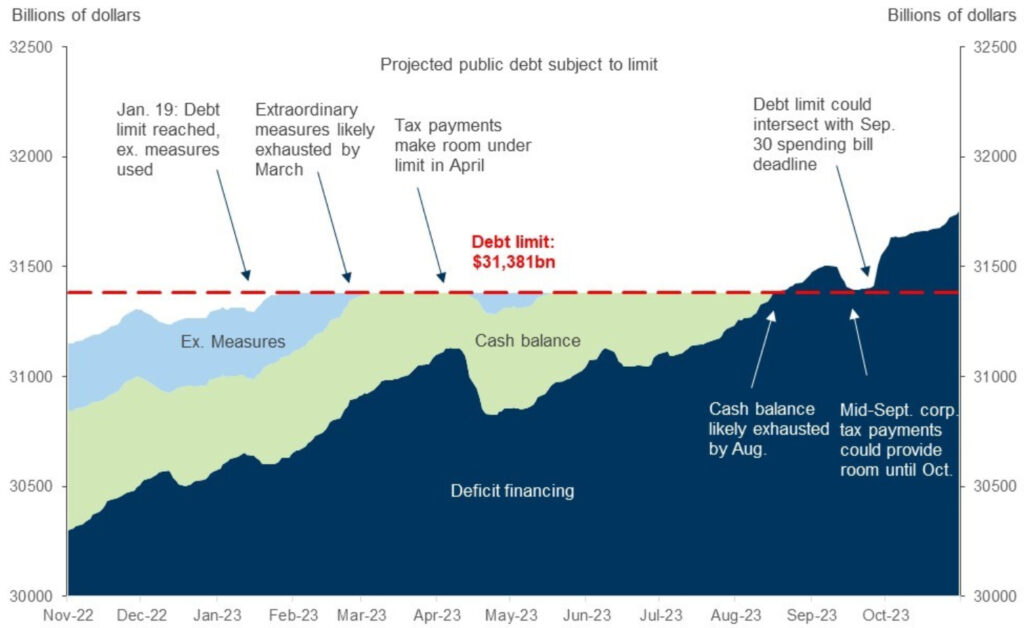

L’impatto del tetto del debito degli Stati Uniti su economia e mercati

Il segretario al Tesoro Janet Yellen ha dichiarato che gli Stati Uniti hanno raggiunto il limite del debito federale, dando il via a un’intensa battaglia politica che mette a rischio il sistema finanziario globale. Il Congresso e la Casa Bianca hanno almeno fino all’inizio di giugno per risolvere la questione. Nei prossimi mesi gli investitori inizieranno a valutare la possibilità di un default degli Stati Uniti sui propri obblighi di pagamento. Vediamo che impatto potrebbe avere la lotta al tetto del debito degli Stati Uniti su economia e mercati.

Il tetto del debito degli Stati Uniti, ovvero il limite massimo di debito che il Dipartimento del Tesoro può emettere, è attualmente fissato a 31,4 trilioni di dollari. L’innalzamento di questa soglia consente al governo di indebitarsi per coprire il divario tra spesa e tasse già approvato dal Congresso. Yellen ha annunciato giovedì che il Tesoro implementerà misure contabili per evitare mancati pagamenti agli obbligazionisti fino all’inizio di giugno.

Attualmente, un gruppo di repubblicani della Camera dei rappresentanti vuole costringere il presidente Joe Biden ad accettare tagli alla spesa minacciando di non alzare il limite del debito. La Casa Bianca sostiene che il tetto del debito non dovrebbe essere condizionato da nessun’altra azione.

Che impatto può avere il tetto del debito su mercati e economia?

Azionario

La maggior parte degli analisti ritiene che gli Stati Uniti eviteranno un default. In tal caso, gli effetti sulle performance azionarie sarebbero temporanei. Tuttavia, i litigi politici porteranno probabilmente volatilità nelle prossime settimane. Gli investitori di lungo termine possono stare abbastanza tranquilli. In fin dei conti il tetto del debito è stato alzato 45 volte negli ultimi 40 anni.

L’attuale situazione politica ricorda molto quella del 2011, quando il presidente Barack Obama affrontò una Camera repubblicana e finì per concludere un accordo dell’ultimo minuto per limitare la spesa federale. S&P Global Ratings tagliò per la prima volta il rating del credito sovrano degli Stati Uniti e l’S&P 500 scese del 17%. Il mercato non riuscì a recuperare le perdite per quasi sei mesi.

Se l’attuale lotta non si risolve prima che gli Stati Uniti manchino i pagamenti dei propri obblighi – dagli interessi dovuti sulle obbligazioni ai benefits governativi come la Social Security – il declino del mercato potrebbe essere grave.

Obbligazionario

In genere, quando le cose si fanno oscure nell’economia, gli investitori acquistano titoli del Tesoro poiché sono considerati privi di rischio. E’ stato così nel 2011, quando i Treasury sono saliti nelle settimane successive al downgrade di S&P Global, nonostante l’agenzia di rating affermasse effettivamente che il governo degli Stati Uniti era meno affidabile nel risanare i propri debiti. Il rating del credito del paese passò a AA+ da AAA.

Tuttavia, non c’è alcuna garanzia che questa volta i titoli del Tesoro si comporteranno alla stessa maniera, specialmente con l’inflazione alta e la Federal Reserve che è ancora sul suo percorso di inasprimento dei tassi d’interesse.

Nella peggiore delle ipotesi, se il governo degli Stati Uniti non riuscisse a effettuare un pagamento di interessi o capitale, i titoli del Tesoro verrebbero quasi certamente scambiati a un prezzo inferiore al loro valore nominale e gli investitori perderebbero soldi.

Dollaro

Proprio come con i titoli del Tesoro, il dollaro in genere si rafforza quando il sentiment peggiora. Anche se questa volta i titoli del Tesoro crollassero, i tassi di interesse più elevati che ne deriverebbero potrebbero sostenere la valuta sulla scia di un declassamento del credito e persino di fronte a un default. Nel lungo termine, tuttavia, il colpo alla fiducia negli Stati Uniti potrebbe danneggiare la posizione dominante del dollaro nel sistema finanziario globale.

Economia

Se il tetto del debito non verrà innalzato, gli Stati Uniti saranno costretti a tagliare drasticamente la spesa pubblica. Ciò colpirà la crescita del PIL. Anche una soluzione dell’ultimo minuto potrebbe aumentare i rischi di recessione.

In caso di default, il rating del credito diminuirebbe e gli investitori richiederebbero tassi di interesse più elevati per compensare il rischio aggiuntivo. Tassi di interesse più elevati significano costi di prestito più elevati per automobili, mutui e prestiti studenteschi. La combinazione di costi di indebitamento più elevati con gli attuali livelli di inflazione può mettere a dura prova famiglie e imprese.

I benefits governativi sono al sicuro fintanto che il Tesoro può utilizzare mosse contabili per permettere agli Stati Uniti di pagare ciò che devono. Mentre i pagamenti della previdenza sociale sono coperti da un fondo fiduciario dedicato, la capacità di consegnare quel denaro potrebbe essere a rischio in mezzo al caos del tetto del debito.

Alcuni dei maggiori obblighi finanziari includono prestazioni di previdenza sociale e Medicare, rimborsi fiscali e interessi sul debito nazionale. Se il tetto del debito viene raggiunto, la situazione può diventare precaria poiché il governo non avrà risorse sufficienti per far fronte ai propri obblighi.

ARTICOLI CORRELATI:

In che modo le elezioni di medio termine impattano sul tuo portafoglio?