I mercati resistono, ma qualcosa sta cambiando: ecco cosa dicono i dati

🇺🇸 USA – Inflazione più bassa, ma l’economia rallenta Negli Stati Uniti i dati di novembre raccontano un’economia che si sta raffreddando senza però fermarsi di colpo. L’inflazione continua a scendere: il CPI è al 2,7% su base annua e il dato core al 2,6%,

Mercati sospesi: tra tagli dei tassi e dati che rallentano

🇺🇸 USA – FOMC fatto, taglio difensivo e macro che rallenta Il FOMC di dicembre è ormai alle spalle e il messaggio è stato chiaro: taglio sì, ma senza svolta espansiva. La Fed ha agito in modo prudente, più per contenere il rallentamento del lavoro

Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

Investire meglio del 99%: la mappa mentale che ti manca

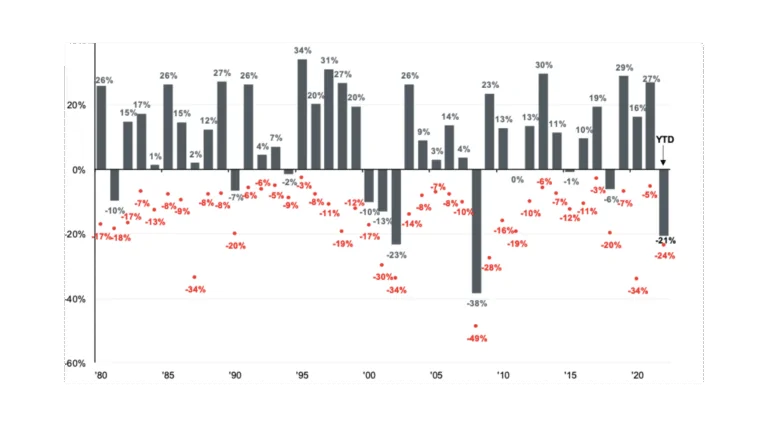

Per anni ci hanno raccontato una storia rassicurante: un viaggio lineare verso la ricchezza, con un rendimento medio dell’8–10% l’anno, come una retta che sale dolcemente. Una promessa comoda, che funziona perché è ciò che tutti vogliono sentirsi dire. Ma la verità è diversa: i

Il crollo di Credit Suisse: cosa è andato storto?

Una delle 30 banche di importanza sistemica globale non esiste più. Questo mese una lenta crisi, caratterizzata da scandali, battaglie legali e ingenti perdite, si è trasformata in un vero e proprio panico che ha portato al crollo di Credit Suisse. I clienti sono corsi agli sportelli e il governo svizzero è intervenuto per organizzare una frettolosa acquisizione da parte del rivale locale UBS Group AG.

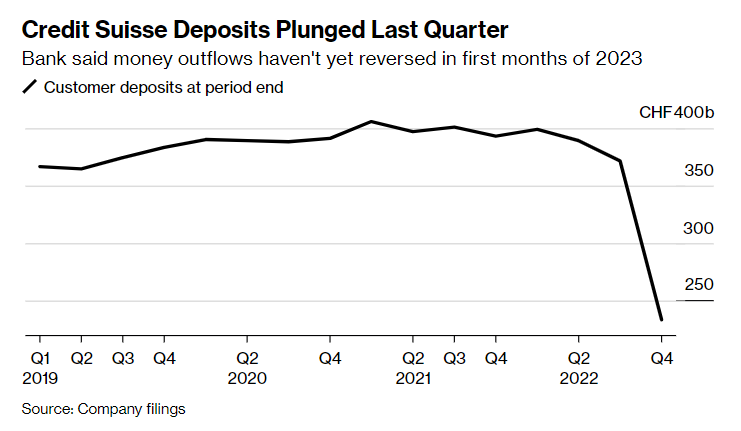

La crisi e l’eventuale scomparsa dell’azienda sono il risultato di anni di costante declino. Il prestatore un tempo potente è passato da 1,2 trilioni di dollari di attività totali alla vigilia del crollo finanziario del 2008 a meno della metà adesso. Sebbene negli ultimi anni la banca avesse accumulato un cuscinetto di liquidità più sano, raggiungendo i 182 miliardi di dollari all’inizio del 2022, a dicembre era sceso di quasi il 60%. Anche il capitale della banca, accumulato nel decennio successivo alla crisi finanziaria, ha subito un calo a causa delle pesanti perdite dello scorso anno.

Gli ultimi cinque anni sono stati contrassegnati da una serie di scandali da prima pagina e passi falsi dei dirigenti che hanno portato la capitalizzazione di mercato di Credit Suisse da oltre $ 50 miliardi a circa $ 6 miliardi. La nomina di un nuovo CEO nel 2022 e l’aumento delle partecipazioni dei ricchi investitori mediorientali nell’azienda non sono serviti a ribaltare le sorti della banca.

In questo articolo tratteremo gli eventi che hanno colpito Credit Suisse, come la Swiss National Bank ha cercato di gestire la situazione e perché il crollo di questo istituto di credito ha implicazioni anche al di fuori della Svizzera.

Cosa è andato storto?

Gli scandali dell’istituto di credito svizzero includevano una condanna penale per aver consentito a spacciatori di droga di riciclare denaro in Bulgaria, il coinvolgimento in un caso di corruzione in Mozambico, uno scandalo di spionaggio che coinvolgeva un ex dipendente e un dirigente e una massiccia fuga di dati sui clienti. Anche la volontà di fare affari con clienti che altre banche hanno evitato, come il finanziere Lex Greensill e la fallita società di investimenti Archegos Capital Management, ha aggravato la sensazione di un’istituzione che non aveva una presa salda sul suo business.

Tutto ciò ha portato a deflussi di clienti senza precedenti alla fine del 2022. La perdita di affari è stata particolarmente drammatica nella gestione patrimoniale asiatica, che per molti anni è stata un’importante fonte di crescita degli utili.

L’amministratore delegato Ulrich Koerner ha lanciato una massiccia campagna per convincere i clienti a trattenere i loro soldi. Lo sforzo sembrava aver dato i suoi frutti a gennaio, quando la società ha riportato depositi netti positivi. Tuttavia, il 9 marzo, la Securities and Exchange Commission degli Stati Uniti ha contestato il rapporto annuale della banca, costringendola a ritardarne la pubblicazione.

Il panico si è diffuso dopo il fallimento della Silicon Valley Bank, sottolineando come i tassi di interesse più elevati stessero erodendo il valore delle partecipazioni obbligazionarie delle banche. E a quel punto la fuga di depositi è stata inarrestabile.

Come è andata a finire?

Le azioni di Credit Suisse hanno raggiunto un minimo storico quando il suo maggiore azionista ha escluso di investire ulteriormente nella società. Ciò ha spinto Credit Suisse a chiedere alla banca centrale svizzera una dichiarazione pubblica di sostegno. Il costo per assicurare le obbligazioni della banca contro il default per un anno è salito a livelli che non si vedevano per una grande banca dalla crisi finanziaria globale del 2008.

Consapevole delle potenziali ricadute economiche in caso di fallimento di Credit Suisse, la Swiss National Bank si è offerta di prestare alla banca 50 miliardi di franchi svizzeri e di riacquistare fino a 3 miliardi di franchi di debito. Ciò ha concesso alle autorità svizzere un po’ di tempo per trovare una soluzione più sostenibile. Nel fine settimana successivo è arrivata l’acquisizione da parte del suo rivale locale UBS per circa 3,25 miliardi di dollari, meno della metà del suo valore di mercato.

Cosa significa il crollo di Credit Suisse?

Il crollo di Credit Suisse è arrivato poco dopo il fallimento di tre istituti di credito regionali statunitensi e ha sottolineato come alcune istituzioni finanziarie mal gestite abbiano faticato da quando l’era dei tassi di interesse vicino allo zero è giunta al termine.

La scomparsa dell’istituto di credito potrebbe spingere altre banche ad abbassare il proprio profilo di rischio e quindi ad emettere meno prestiti che consentono alle economie di crescere. Ciò renderebbe più difficile per le banche centrali continuare ad alzare i tassi di riferimento per raffreddare l’inflazione rovente senza causare una recessione.

Gli investitori hanno abbandonato le scommesse su ulteriori aumenti dei tassi e ora vedono la Fed tagliare i tassi già in estate. Il presidente della Banca centrale europea Christine Lagarde ha affermato il 16 marzo che le turbolenze dei mercati finanziari potrebbero colpire le condizioni del credito e smorzare la fiducia. Tuttavia, ha affermato che il settore bancario è in una posizione molto più forte rispetto a dove si trovava nel 2008.

ARTICOLI CORRELATI:

Come capire la solidità finanziaria di una banca: il Common Equity Tier 1 (CET1)

Crollo SVB: la Fed interviene insieme al Tesoro per evitare una crisi

Silicon Valley Bank: come è avvenuto il fallimento e dove potrebbe portare?