Mercati sospesi: tra tagli dei tassi e dati che rallentano

🇺🇸 USA – FOMC fatto, taglio difensivo e macro che rallenta Il FOMC di dicembre è ormai alle spalle e il messaggio è stato chiaro: taglio sì, ma senza svolta espansiva. La Fed ha agito in modo prudente, più per contenere il rallentamento del lavoro

Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

Investire meglio del 99%: la mappa mentale che ti manca

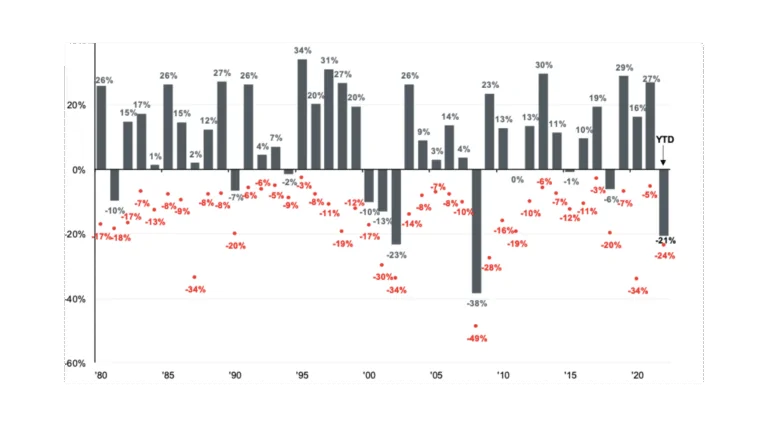

Per anni ci hanno raccontato una storia rassicurante: un viaggio lineare verso la ricchezza, con un rendimento medio dell’8–10% l’anno, come una retta che sale dolcemente. Una promessa comoda, che funziona perché è ciò che tutti vogliono sentirsi dire. Ma la verità è diversa: i

Oltre il taglio: i segnali che Powell ci ha lasciato

Il FOMC ha consegnato il taglio più atteso dell’anno, ma il vero messaggio non è nei 25 punti base, bensì nelle parole di Powell e nelle proiezioni interne. Per la prima volta la Fed ammette che il rischio lavoro ha superato, almeno per ora, quello

FOMC minutes di giugno

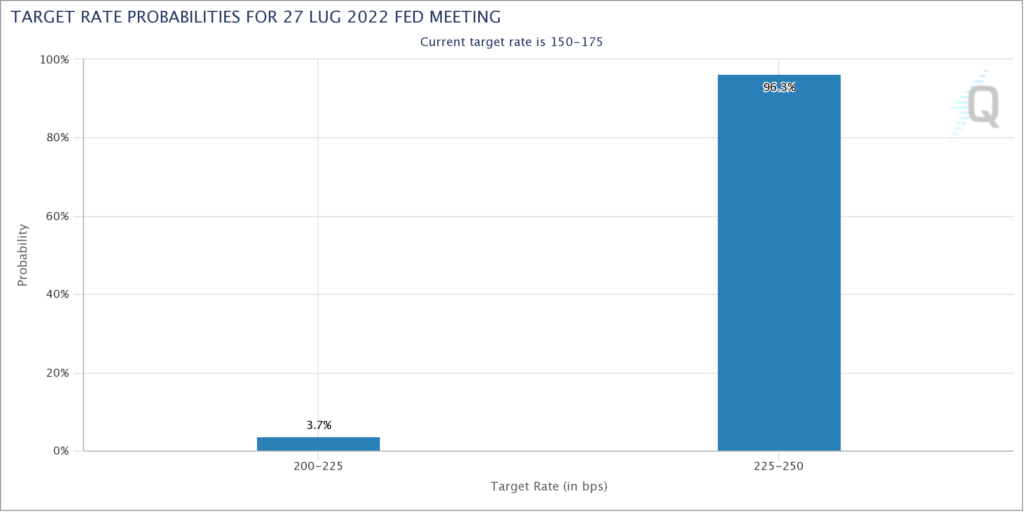

Dai FOMC minutes di giugno è emersa la determinazione della Fed a fare di tutto per evitare che l’inflazione diventi radicata, anche se ciò potrebbe rallentare l’economia. Lo scorso mese i funzionari della Fed hanno votato per un aumento dei tassi d’interesse di 75 punti base, anticipando un aumento di 50 o 75 punti base alla riunione di luglio. Un aumento di quell’entità non si vedeva dal 1994.

Molti partecipanti ritengono che una posizione ancora più restrittiva possa essere appropriata nel caso in cui le pressioni inflazionistiche dovessero rimanere elevate. Per la Fed adesso è importante mantenere intatta la propria credibilità nel riuscire a controllare l’inflazione. Nonostante i funzionari politici abbiano riconosciuto la possibilità che la crescita economica rallenti, il ritorno dell’inflazione al target del 2% è il loro obiettivo principale.

I punti chiave dei FOMC minutes di giugno

- I responsabili politici sono pronti ad aumentare i tassi d’interesse a livelli ritenuti restrittivi per l’economia, se necessario;

- Non è presente alcuna indicazione che i membri del FOMC aumenteranno i tassi di 75 punti base alla riunione di luglio: il verbale afferma che i partecipanti hanno ritenuto che un aumento di 50 o 75 punti base sarebbe probabilmente appropriato alla prossima riunione;

- I funzionari sono molto più preoccupati che l’inflazione diventi radicata e che si stabilizzi a livelli elevati piuttosto che per il rallentamento della crescita e per il mercato del lavoro;

- I funzionari hanno esplicitamente riconosciuto di essere disposti ad accettare il prezzo di un’economia più debole per tenere a bada l’inflazione;

- La presidente della Fed di Kansas City Esther George è stata l’unica a dissentire dall’aumento di 75 punti base ma era favorevole a un aumento di mezzo punto percentuale.

La recessione è sulla bocca di tutti ma non della Fed

I FOMC minutes di giugno erano pieni di riferimenti alle pressioni inflazionistiche e di spiegazioni sul perché possano richiedere tempo per allentarsi. La parola “inflazione” è stata citata per ben 90 volte mentre non c’è stato alcun riferimento alla recessione.

Powell continua a sostenere che l’economia è forte e che esistono percorsi per ridurre l’inflazione senza danneggiare il mercato del lavoro. Tuttavia ha riconosciuto che tale impresa potrebbe non essere così facile.

Gli economisti hanno declassato le previsioni di crescita sulla scia dei dati deboli della spesa dei consumatori, un inasprimento delle condizioni finanziarie e un calo dell’attività manifatturiera.

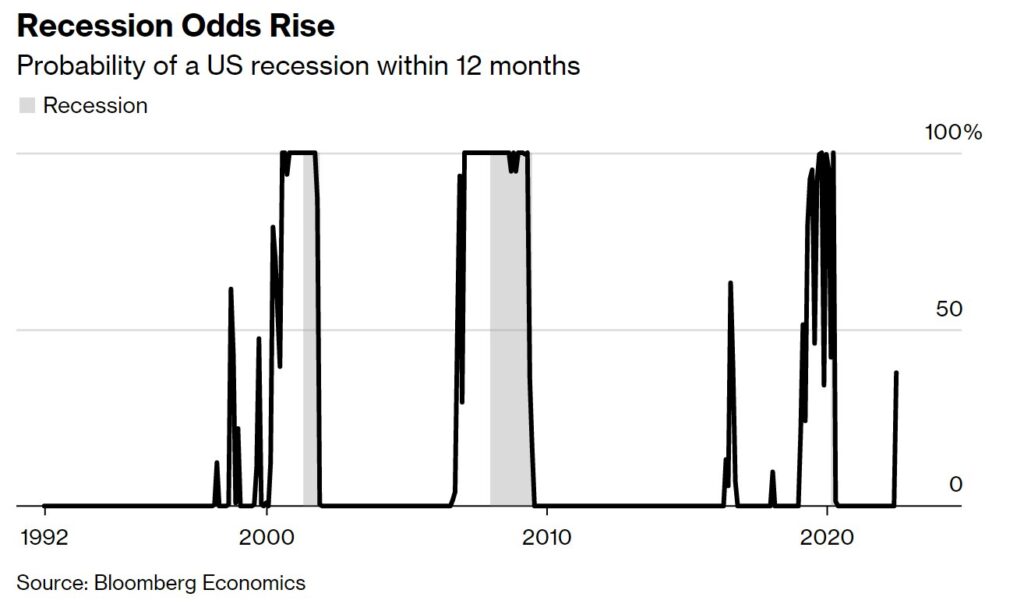

La spesa dei consumatori statunitensi è scesa a maggio per la prima volta quest’anno e i mesi precedenti sono stati rivisti al ribasso. I tassi sui mutui sono raddoppiati dall’inizio dell’anno e stanno raffreddando il mercato immobiliare. Secondo Bloomberg, le probabilità di una recessione negli Stati Uniti nei prossimi 12 mesi si aggirano al 38%.

Anche i mercati monetari sembrano preoccupati per l’economia. I trader che cercano di anticipare i movimenti della Fed stanno scommettono su un’inversione della rotta entro la prima metà del 2023.

I commenti di Powell

Powell sembra concentrato sulle aspettative di inflazione dei consumatori, che sono per lo più influenzate dai prezzi del cibo e dell’energia. Nella sua conferenza stampa successiva all’ultimo incontro della Fed, Powell ha citato l’indagine preliminare dell’Università del Michigan sulle aspettative di inflazione tra i fattori che hanno spinto la Fed ad aumentare i tassi di 75 punti base. La lettura preliminare mostrava che gli americani si aspettavano un’inflazione del 3,3% nei prossimi 5-10 anni, ma è stata rivista al 3,1% nel rapporto finale pubblicato il 24 giugno.

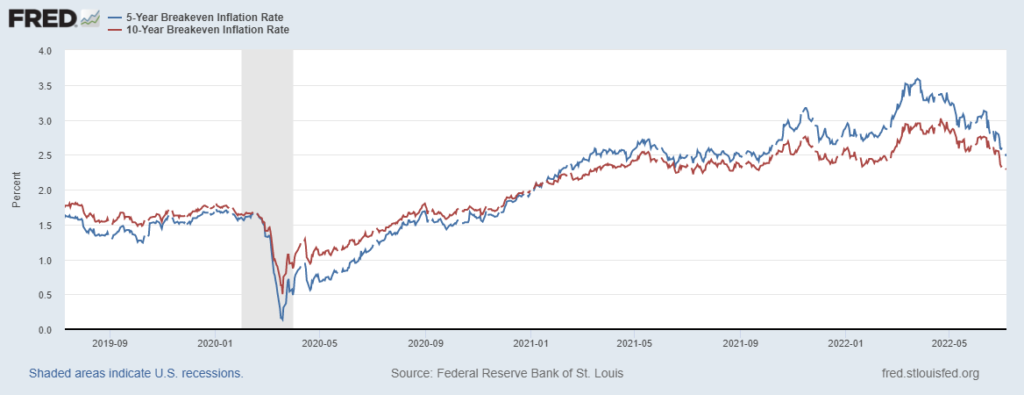

Le aspettative di inflazione del mercato invece sono diminuite. I breakeven inflation a 5 e 10 anni hanno toccato il picco ad aprile e da lì sono scesi. Nei prossimi 10 anni il mercato si aspetta un’inflazione intorno al 2,3%, abbastanza vicina al target della Fed. Le aspettative per i prossimi 5 anni sono scese al 2,5%.

Come si sono mossi i mercati dopo i FOMC minutes di giugno?

I rendimenti dei Treasury a due anni, tra i più sensibili alla politica della Fed, sono aumentati a seguito della pubblicazione del verbale. Dopo aver raggiunto il 3,4% a metà del mese di giugno, i rendimenti hanno cominciato a scendere portandosi sotto il 3%. Nella sessione di ieri sono tornati di nuovo al di sopra di quella soglia.

Anche il decennale è salito ma è rimasto al di sotto del 3%. Lo spread tra questi due rendimenti, ampiamente seguito come segnale di recessione, è sceso ulteriormente ed è rimasto in territorio negativo per il secondo giorno consecutivo. Questo spread deve rimanere negativo per un periodo di tempo sufficientemente lungo per fornire un segnale affidabile di recessione.

Le aspettative sui tassi d’interesse per la riunione di luglio sono rimaste pressoché invariate a seguito dell’uscita dei FOMC minutes di giugno. Il mercato sta pienamente scontando un aumento di 75 punti base.

L’indice del dollaro americano ha continuato ad apprezzarsi, guadagnando lo 0,52%. Di conseguenza, l’euro ha continuato a sprofondare. Il tasso di cambio EUR/USD sembra ormai determinato a raggiungere la parità.

Gli indici azionari invece hanno chiuso in leggero guadagno.

ARTICOLI CORRELATI:

Banche centrali: come stanno influenzando i mercati finanziari?

Riunione della BCE: termine degli acquisti e nuove proiezioni