Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Inflazione in calo, crescita debole: dove sta andando l’economia globale

🇺🇸 USA – Il lavoro rallenta, ma l’economia non molla (per ora) Negli Stati Uniti sta succedendo qualcosa di sottile ma importante: il mercato del lavoro non è più il motore che spinge l’economia, ma nemmeno il punto di rottura che segnala una recessione. A

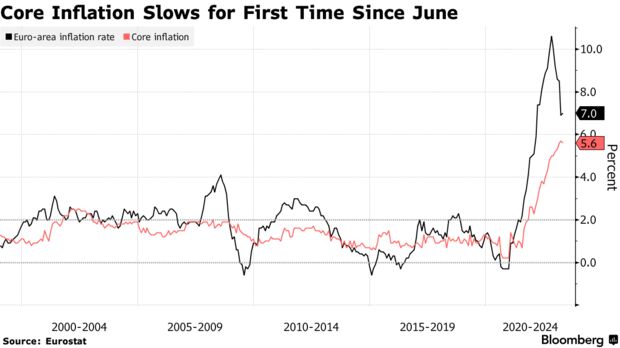

L’inflazione core in Eurozona rallenta per la prima volta da giugno

L’inflazione core in Eurozona è diminuita per la prima volta in 10 mesi, sostenendo l’ipotesi che la Banca centrale europea rallenti la più aggressiva campagna di rialzo dei tassi di interesse della sua storia alla fine di questa settimana.

I prezzi al consumo, esclusi cibo ed energia, sono aumentati del 5,6% rispetto a un anno fa ad aprile, in calo rispetto all’aumento record del 5,7% di marzo. Nel frattempo, il CPI headline è salito al 7%, leggermente più in alto del 6,9% previsto dagli analisti e ancora molto al di sopra dell’obiettivo della banca centrale. L’accelerazione è stata trainata da un confronto annuale meno favorevole per i costi dell’energia e dall’aumento dei prezzi dei servizi.

Con l’inflazione core in calo e un’indagine sui prestiti bancari che mostra un inasprimento degli standard creditizi superiore a quanto previsto dagli istituti di credito, le argomentazioni per mantenere il ritmo di mezzo punto degli ultimi incontri si sono indebolite.

Gli economisti e gli investitori ritengono che i politici opteranno per un aumento dei tassi più piccolo, avendo già attuato 350 punti base di inasprimento dalla scorsa estate. Il mercato monetario vede una probabilità del 20% che si materializzi un aumento di 50 punti base, in calo rispetto a oltre il 30% della scorsa settimana. Attualmente, il tasso sui depositi si trova al 3%.

Troppo presto per dichiarare vittoria

Con l’indicatore principale dei prezzi in calo rispetto al suo picco a due cifre grazie all’inversione dei costi energetici, la BCE ha individuato l’inflazione sottostante come fattore chiave nel suo processo decisionale.

La misura è stata guidata in gran parte dalla forte domanda di servizi dopo che i consumatori sono emersi dalla pandemia con una domanda repressa e pile di risparmi. Ma i funzionari hanno anche iniziato a esaminare più da vicino il ruolo dei salari.

Il membro del comitato esecutivo Isabel Schnabel ha avvertito che la persistenza delle pressioni sottostanti e lo slancio dei costi alimentari indicano che è troppo presto per dichiarare la vittoria sull’inflazione. I funzionari non hanno solo bisogno di vedere un’inversione, ma un declino sostenuto.

Le turbolenze iniziate con il crollo della Silicon Valley Bank a marzo, tuttavia, potrebbero aver svolto parte del lavoro della BCE, limitando il flusso di prestiti a un’economia che è riuscita solo per poco a evitare una recessione invernale.

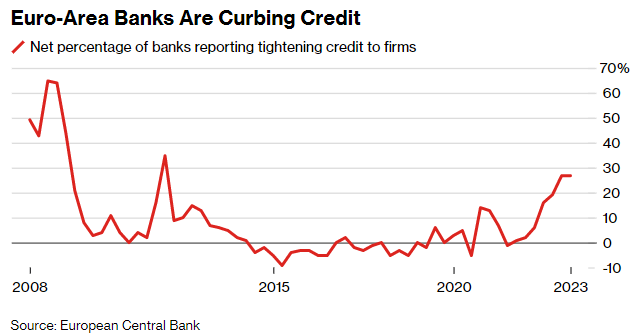

Le banche europee frenano il credito

Le banche europee hanno frenato i prestiti più del previsto dopo che i costi di indebitamento sono aumentati e le turbolenze hanno attanagliato il settore finanziario. Gli standard di credito si sono inaspriti in modo sostanziale nel primo trimestre, secondo il Bank Lending Survey della BCE, pubblicato martedì. Il sondaggio è il primo a offrire indicazioni concrete sugli effetti a catena del fallimento della Silicon Valley Bank e della successiva acquisizione di Credit Suisse da parte di UBS.

La stretta sui prestiti alle imprese e sull’acquisto di abitazioni è stata più forte di quanto previsto dalle banche nel trimestre precedente e indica un persistente indebolimento della dinamica dei prestiti.

Anche il calo della domanda netta da parte delle imprese è stato più ampio del previsto e il più grande dalla crisi finanziaria globale.

Separatamente, i dati hanno mostrato che la crescita di M3 – una misura del denaro circolante nell’economia – è diminuita a marzo ed è stata la più lenta dall’ottobre 2014.

Le condizioni di prestito più rigide sono state guidate dalla percezione dei rischi da parte delle banche, secondo il rapporto. Anche gli aumenti dei tassi della BCE hanno avuto un ruolo. Le banche si aspettano un ulteriore, anche se più moderato, inasprimento nel secondo trimestre.

“Per i mercati monetari e i titoli di debito, il deterioramento inverte il miglioramento dell’accesso a questi mercati registrato alla fine dello scorso anno, forse riflettendo le turbolenze del mercato di marzo 2023, il livello complessivo inferiore di liquidità in eccesso e la maggiore disponibilità di garanzie”, ha affermato il rapporto.

L’Eurozona ha evitato una recessione invernale

L’area dell’euro ha evitato una recessione invernale crescendo all’inizio del 2023, nonostante l’inflazione rimanga una minaccia. L’economia delle 20 nazioni è cresciuta dello 0,1% nel primo trimestre.

Francia e Italia si sono riprese dalle letture negative degli ultimi mesi dello scorso anno. La Spagna ha acquisito slancio mentre la Germania ha ristagnato.

La crescita, seppur modesta, è una notizia incoraggiante che mostra che l’economia dell’UE continua a mostrare resilienza in un contesto globale difficile.

ARTICOLI CORRELATI:

I Prezzi delle Case in Eurozona registrano il calo più grande dal 2008

E’ improbabile che la BCE segnali un altro grande aumento dei tassi dopo il crollo di SVB

La BCE dichiara un aumento di 50 pb e segnala lo stesso per marzo