L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La BCE dichiara un aumento di 50 pb e segnala lo stesso per marzo

La BCE ha dichiarato un aumento di 50 pb e segnalato un’altra mossa di quell’entità il mese prossimo per poi valutare il percorso successivo. Il tasso sui depositi ha raggiunto il 2,5%, il livello più alto dal 2008.

Nonostante abbia ammesso che le prospettive di inflazione stanno migliorando, Lagarde ha avvertito che l’inasprimento monetario più aggressivo nella storia della BCE non è terminato.

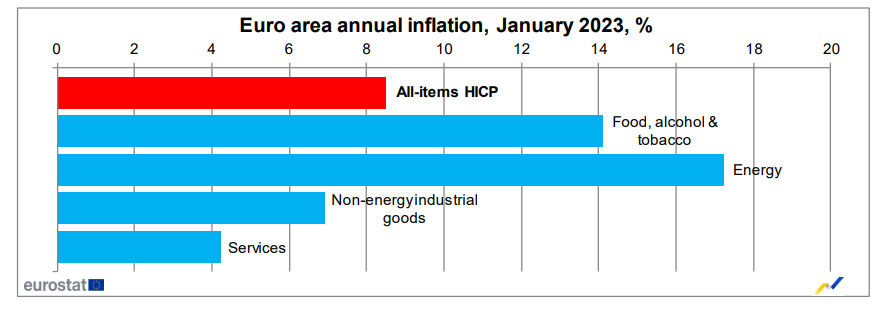

L’aumento dei prezzi al consumo ha rallentato per il terzo mese consecutivo a gennaio, come hanno mostrato i dati preliminari di questa settimana. Secondo la BCE, i rischi per le prospettive di crescita e inflazione sembrano più equilibrati adesso.

Anche dopo il rallentamento più marcato del previsto a gennaio, l’inflazione in Euro Area rimane più di quattro volte l’obiettivo del 2% della BCE. Inoltre, una misura delle pressioni sui prezzi sottostanti si trova a un record.

Un aumento di 50 pb alla riunione della BCE di marzo è altamente probabile

Parlando di un ulteriore aumento di 50 pb a marzo, la presidente della BCE ha dichiarato: “Non riesco a pensare a scenari, a meno che non siano piuttosto estremi, in cui ciò non accadrebbe. La nostra determinazione a raggiungere un’inflazione a medio termine del 2% non dovrebbe essere messa in dubbio. Né dovrebbe essere messo in dubbio il fatto che una volta che saremo in un territorio restrittivo vorremo rimanerci a sufficienza”.

Lagarde ha anche sottolineato che è probabile che gli aumenti persistano oltre il prossimo mese. “Sappiamo di avere terreno da coprire”, ha detto. “Sappiamo che non abbiamo finito”.

Oltre al suo impegno sui tassi, la BCE ha anche fornito maggiori dettagli su come intende ridurre il suo portafoglio obbligazionario da 5 trilioni di euro, riaffermando un limite mensile di 15 miliardi di euro tra marzo e giugno sul debito che può scadere.

La BCE vuole recuperare il ritardo

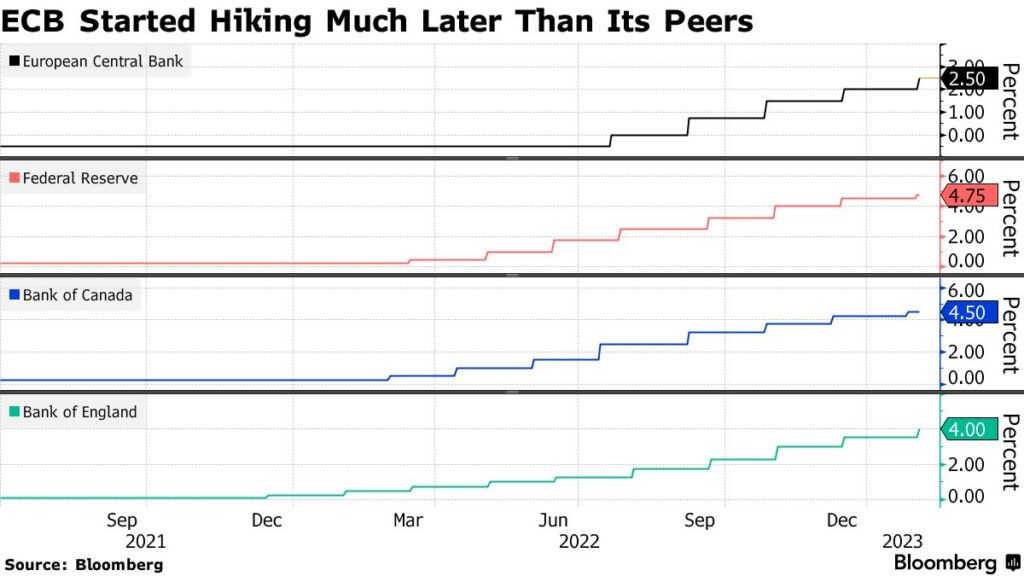

Con la Federal Reserve e la Bank of England che inviano segnali meno aggressivi, i funzionari della BCE insistono sul fatto che la loro lotta contro l’inflazione non è finita e stanno cercando di convincere che saranno gli ultimi a terminare l’inasprimento.

In contrasto con la BCE, mercoledì la Fed ha alzato i tassi di un quarto di punto. Il presidente Jerome Powell ha fatto intendere che il picco dei tassi è abbastanza vicino e che la banca centrale ha davanti ancora un paio di aumenti. Allo stesso modo, la Bank of England ha segnalato giovedì che il suo inasprimento potrebbe volgere al termine.

La scorsa settimana, la Bank of Canada ha comunicato direttamente che metterà in pausa gli aumenti per valutare la situazione. Tutte queste controparti hanno iniziato ad alzare i tassi prima della BCE e a livelli molto più alti.

Mentre la loro giustificazione è che le pressioni sui prezzi sottostanti non sono meno preoccupanti e che l’inasprimento dell’Eurozona è meno avanzato rispetto ai suoi pari, i funzionari della BCE rischiano di sembrare sempre più isolati mentre gli investitori mostrano una crescente fiducia che lo shock inflazionistico globale stia svanendo. La loro posizione potrebbe iniziare a sembrare troppo ostinata se i dati non dovessero giustificare un’azione così decisa.

Falchi contro colombe

Dopo aver interrotto la forward guidance la scorsa estate, la BCE ha affermato che tutte le decisioni vengono prese “riunione per riunione” e in base ai dati in arrivo. Ciò non ha impedito alla presidente di promettere un altro aumento di 50 pb a marzo.

Prima dell’incontro di ieri, i colleghi della Lagarde si sono espressi pubblicamente, indicando probabili divisioni all’interno del Consiglio direttivo.

Da un lato, il presidente della Bundesbank Joachim Nagel e il francese Francois Villeroy de Galhau hanno segnalato il sostegno a mosse di mezzo punto, così come i politici di Austria, Slovenia, Slovacchia, Finlandia, Irlanda e Paesi baltici. I migliori falchi, come il capo della banca centrale olandese Klaas Knot, non vedono spazio per rallentare prima della metà dell’anno.

All’estremo opposto, l’italiano Ignazio Visco si chiede se sia meglio rischiare di inasprire troppo invece che troppo poco. Anche il greco Yannis Stournaras sollecita passi più graduali.

Valutare quale gruppo prevarrà è complicato da una prospettiva in rapida evoluzione. Le nuove previsioni trimestrali di marzo potrebbero aggiungere un po’ di chiarezza.

I mercati non prendono sul serio la BCE

Lagarde ha citato gli aumenti dei prezzi al consumo core, attualmente a un record nella storia della moneta unica, e anche il rischio di pressioni salariali come ragioni per stare all’erta. Ma la reazione del mercato suggerisce che tale retorica da falco sta iniziando a cadere nel vuoto.

Le obbligazioni dell’area dell’euro hanno esteso i guadagni sulla base della speculazione che il ritmo della stretta monetaria rallenterà. Il debito italiano ha guidato l’impennata, con il rendimento a 10 anni che è crollato di quasi 40 punti base al 3,90%, il calo maggiore da marzo 2020. Il rendimento di riferimento della Germania è sceso di 20 punti base.

I mercati monetari hanno aumentato le scommesse per un aumento di mezzo punto a marzo, sebbene abbiano ridotto le scommesse sul picco del ciclo di inasprimento al di sotto del 3,5%.

ARTICOLI CORRELATI:

BCE e FED aumentano i tassi, e i mutui a tasso variabile si alzano