Inflazione in calo, crescita debole: dove sta andando l’economia globale

🇺🇸 USA – Il lavoro rallenta, ma l’economia non molla (per ora) Negli Stati Uniti sta succedendo qualcosa di sottile ma importante: il mercato del lavoro non è più il motore che spinge l’economia, ma nemmeno il punto di rottura che segnala una recessione. A

I mercati resistono, ma qualcosa sta cambiando: ecco cosa dicono i dati

🇺🇸 USA – Inflazione più bassa, ma l’economia rallenta Negli Stati Uniti i dati di novembre raccontano un’economia che si sta raffreddando senza però fermarsi di colpo. L’inflazione continua a scendere: il CPI è al 2,7% su base annua e il dato core al 2,6%,

Mercati sospesi: tra tagli dei tassi e dati che rallentano

🇺🇸 USA – FOMC fatto, taglio difensivo e macro che rallenta Il FOMC di dicembre è ormai alle spalle e il messaggio è stato chiaro: taglio sì, ma senza svolta espansiva. La Fed ha agito in modo prudente, più per contenere il rallentamento del lavoro

Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

Investire per la recessione è davvero la strategia giusta?

Negli ultimi mesi si sente parlare molto di recessione, un periodo in cui l’economia cresce a livelli più bassi di quelli che si potrebbero ottenere usando completamente ed in maniera efficiente tutti i fattori produttivi a disposizione. Uno degli indicatori di recessione più affidabili sono le inversione della curva dei rendimenti. Il segnale della curva è arrivato già da molto tempo, con lo spread di rendimento preferito dalla comunità di investimento che ha raggiunto l’inversione più profonda in una generazione. A questo punto gli investitori si stanno chiedendo se investire per una recessione è una buona idea.

Ha senso cercare di trarre vantaggio dalla paura di una recessione se si ha un orizzonte temporale di lungo termine? Cercare di prevedere l’imprevedibile è abbastanza inutile. Nessuno può prevedere i rendimenti del mercato azionario nei prossimi sei mesi. Tuttavia, le persone non smettono mai di provare.

Modificare gli investimenti in vista della recessione

Con tutti i titoli che si leggono sui giornali, gli investitori potrebbero essere tentati dal modificare il loro portafoglio in risposta alla recessione. Poiché esiste una tendenza a lungo termine molto positiva per guadagnare con le azioni ordinarie, quali sono alcuni motivi per mantenere la rotta nonostante la probabilità di una recessione entro la fine dell’anno?

L’ascesa dei millenials

Chi vuole investire per la recessione pur avendo un’orizzonte temporale di lungo termine perché si sta facendo prendere dalla paura deve fare i conti con l’emergere del più grande gruppo di popolazione adulta come principale consumatore di necessità nella società.

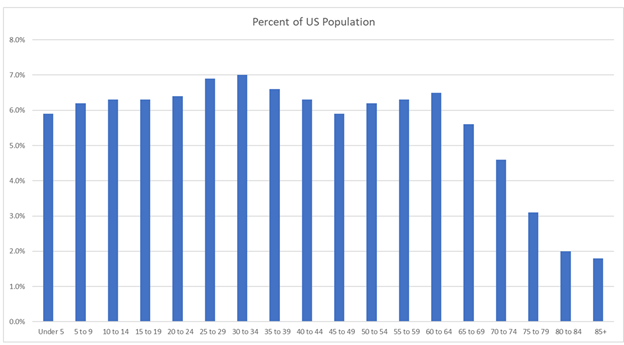

Il grafico seguente mostra che la popolazione degli Stati Uniti è composta principalmente da persone nelle fasce d’età tra i 30-35 anni e 25-30 anni.

Quelle fasce rappresentano la fase della vita in cui si verifica la maggior parte della formazione familiare negli Stati Uniti. Ciò fa ben sperare per la crescita economica a lungo termine, proprio come è stato tra il 1964 e il 1981. In quel periodo sono stati i baby boomers a guidare la crescita economica degli Stati Uniti, con il PIL che è cresciuto in media del 4,3% all’anno.

I bilanci delle famiglie

Oltre all’ottimismo demografico, ricordiamoci che i bilanci delle famiglie sono storicamente forti e il rapporto di servizio del debito è storicamente molto basso.

Mettendo insieme queste due considerazioni, sembra che le prospettive a lungo termine per l’economia siano abbastanza rosee. Piuttosto che preoccuparci di investire per una recessione, dovremmo invece pensare a come gli investitori hanno fatto soldi nel mercato azionario durante l’ascesa dei baby boomers. E’ stato in quel periodo che investitori del calibro di Warren Buffett, Charlie Munger, John Templeton, Peter Lynch e John Neff si sono fatti un nome grazie allo stock picking, mentre gli indici azionari sono rimasti piatti.

Le similitudini con il periodo dal 1964 al 1981

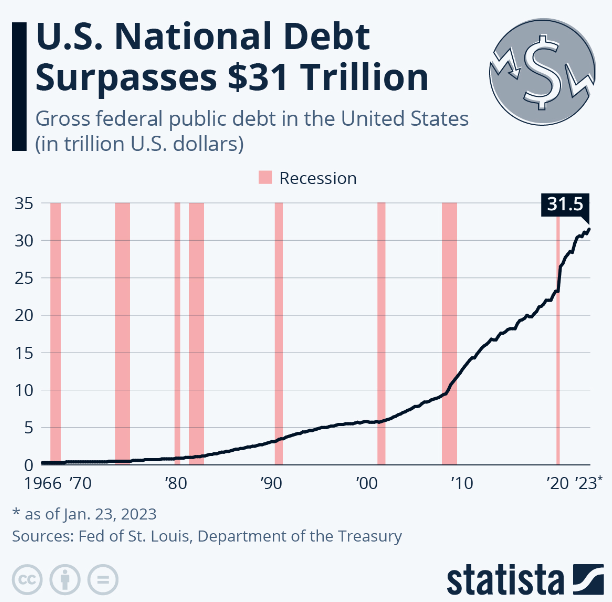

Nel periodo di ascesa dei baby boomers, le azioni erano diventate costose. L’emissione di debito del governo degli Stati Uniti esplose per finanziare la guerra in Vietnam. Allo stesso tempo, l’embargo petrolifero arabo del 1973-1974 fece salire alle stelle i prezzi del petrolio e l’inflazione.

Le dinamiche di oggi presentano delle similitudini con il periodo tra il 1964 e il 1981. Le azioni sono diventate costose nel 2021. La “guerra pandemica” ha fatto esplodere il debito degli Stati Uniti ad un massimo record.

Le pandemia ha danneggiato le catene di approvvigionamento e i prezzi di cibo e energia sono schizzati alle stelle. L’inflazione ha raggiunto i massimi degli ultimi 40 anni. La formazione della famiglia dei millenials è appena iniziata. Questa generazione ha iniziato il processo di formazione della famiglia più tardi rispetto a qualsiasi altra.

E’ possibile che la selezione dei titoli in queste circostanze possa essere gratificante come lo è stata tra il 1964-1981? Non lo so! Ma sicuramente vendere o modificare il proprio piano di investimento per una potenziale recessione di cui non si conosce né la gravità né la durata non sembra affatto una buona strategia.

ARTICOLI CORRELATI:

Come la Demografia influenza gli investimenti

Il segreto per investire nel 2023

Usare il tasso naturale d’interesse per investire

Quanto tempo è necessario per raddoppiare i soldi con gli investimenti?