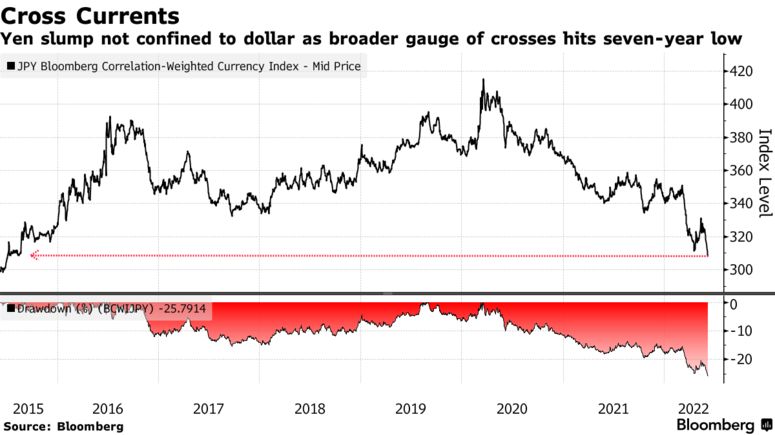

La storica debolezza dello yen si sta diffondendo dal dollaro ad altri cross valutari. L’indice Correlation-Weighted Currency di Bloomberg, un indicatore della forza relativa dello yen rispetto alle valute del G10, è crollato al minimo in sette anni.

La banca centrale giapponese ha rinnovato lunedì la sua promessa di una politica accomodante. Il governatore Haruhiko Kuroda ha affermato che l’economia è ancora nel mezzo della ripresa e deve affrontare pressioni al ribasso dovute all’aumento dei prezzi delle materie prime.

I commenti di Kuroda sono stati il catalizzatore della discesa dello yen, poiché hanno rinnovato l’attenzione del mercato sulla divergenza tra la politica monetaria della Bank of Japan e quella delle altre banche centrali.

Il più grande macro trade short

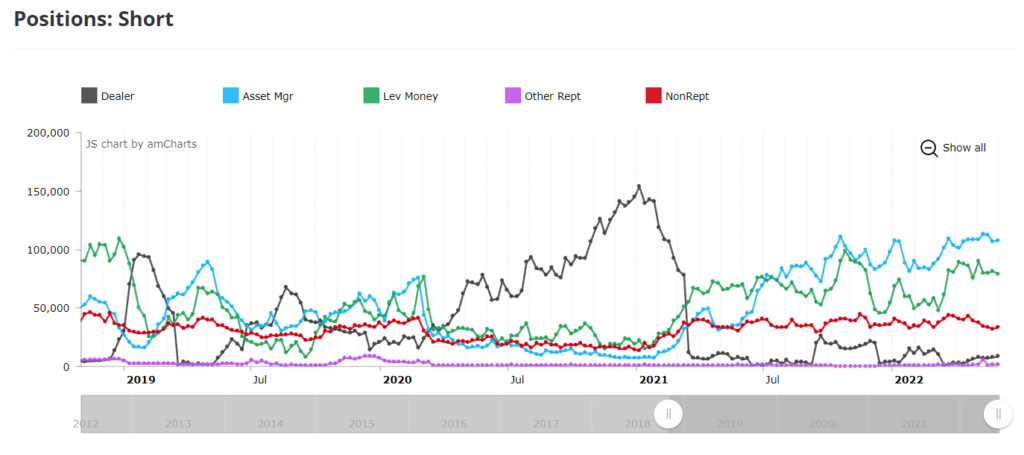

Gli investitori stanno scommettendo su un’ulteriore debolezza della valuta giapponese. Il divario crescente tra i rendimenti dei Treasury statunitensi e dei Titoli di Stato giapponesi ha guidato il tasso di cambio e ha reso lo yen il peggior performer tra le valute del G10 quest’anno.

I trader si stanno sempre più allineando con i gestori patrimoniali nell’acquisto di USD/JPY. Dopo aver superato i 132 per dollaro, molti puntano al livello 135 come prossimo traguardo, un livello visto l’ultima volta nel gennaio 2002.

Perché la debolezza dello yen è sottovalutata?

Il Giappone ha un’inflazione notoriamente bassa. A parità di condizioni, quando l’inflazione è più bassa nel paese A che nel paese B, la valuta di A dovrebbe rafforzarsi rispetto a quella di B per mantenere la parità nel potere d’acquisto. La debolezza è arrivata anche se lo yen ha mantenuto il suo potere d’acquisto interno meglio di qualsiasi altra valuta del pianeta.

Il grafico seguente mostra il tasso di cambio calcolato da Citigroup Inc. dello yen giapponese rispetto a un ampio paniere dei suoi partner commerciali, tenendo conto dell’inflazione. I decenni di deflazione in Giappone avrebbero dovuto portare a uno yen molto più forte.

Il comportamento degli investitori giapponesi può aiutare la debolezza dello yen a perpetuarsi. I piccoli investitori al dettaglio hanno capito che possono ottenere rendimenti migliori investendo all’estero. I deflussi di capitale dal Giappone svalutano ulteriormente lo yen. Il grafico seguente mostra la performance in yen dell’indice FTSE dei titoli globali escluso il Giappone, rispetto all’indice Tokyo Stock Exchange Topix. Da questo si capisce perché i capitali stanno fuggendo.

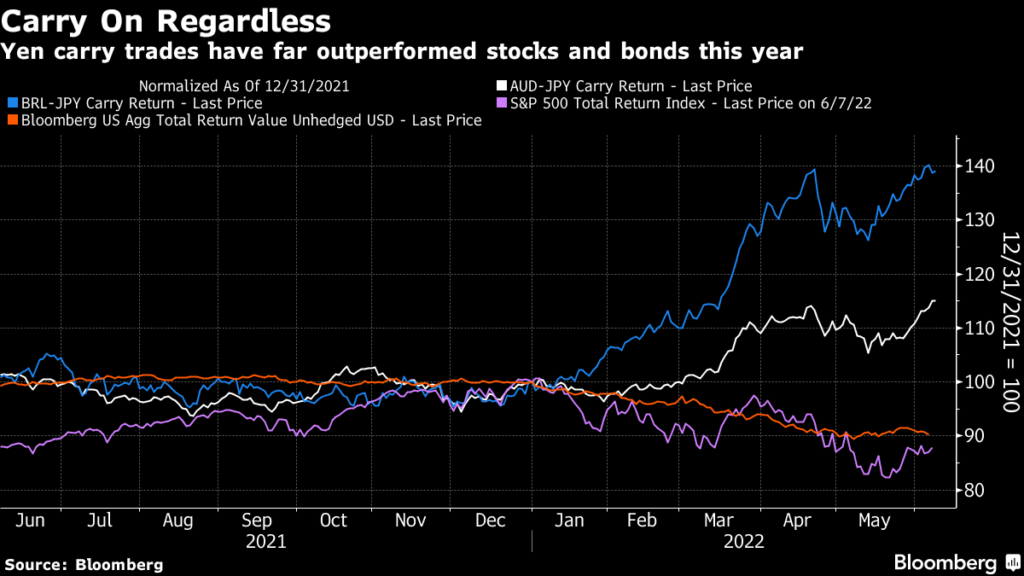

Il carry trade è tornato

Non sono solo gli investitori giapponesi a poter giocare a questo gioco. Popolare negli anni prima della crisi finanziaria globale, lo “yen carry trade” è tornato. Esso consiste nel prendere in prestito in yen a tassi di interesse molto bassi, parcheggiare il denaro in una valuta con tassi più alti e intascare la differenza. Tutto ciò comporta la vendita dello yen e l’aumento della sua debolezza. Finora quest’anno, lo yen carry trade ha prodotto rendimenti migliori del mercato azionario e obbligazionario.

Cosa comporta la debolezza dello yen?

La reazione dei responsabili politici giapponesi suggerisce che vedono anche un lato positivo nella debolezza dello yen. Lo yen più debole infatti offre al Giappone la sua migliore possibilità di assicurarsi un’inflazione stabile negli anni.

Una valuta più debole danneggia le famiglie e gli importatori, ma aumenta i profitti all’estero dei più grandi nomi globali del Giappone. In futuro, uno yen più economico potrebbe aiutare anche a ripristinare un’industria del turismo un tempo fiorente.