Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

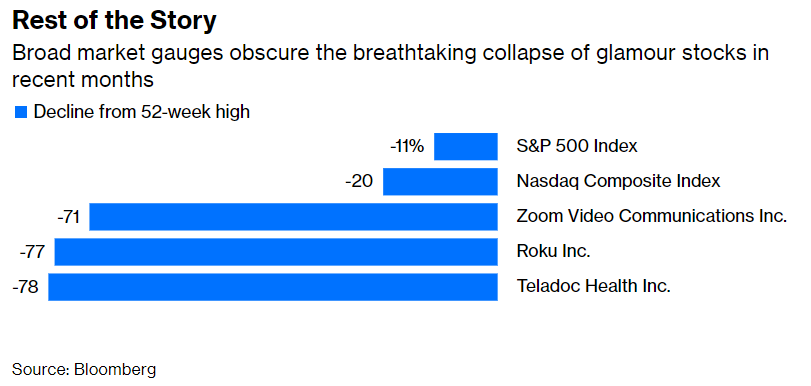

Il mercato ribassista delle azioni ad alta crescita

Sono stati due mesi difficili per le azioni statunitensi. Gli indici di mercato sono in calo ma oscurano il mercato ribassista delle azioni ad alta crescita. Le azioni di società con valutazioni alte, in rapida crescita e con profitti scarsi o nulli hanno accusato cali che in genere si vedono durante crolli finanziari e altre crisi.

Molti dei titoli più colpiti sono stati quelli di società note come “disruptive innovators”. La società di telemedicina Teladoc Health Inc., la piattaforma di streaming Roku Inc. e il fornitore di videoconferenze Zoom Video Communications Inc. sono solo alcuni esempi.

Il mercato ribassista delle azioni ad alta crescita

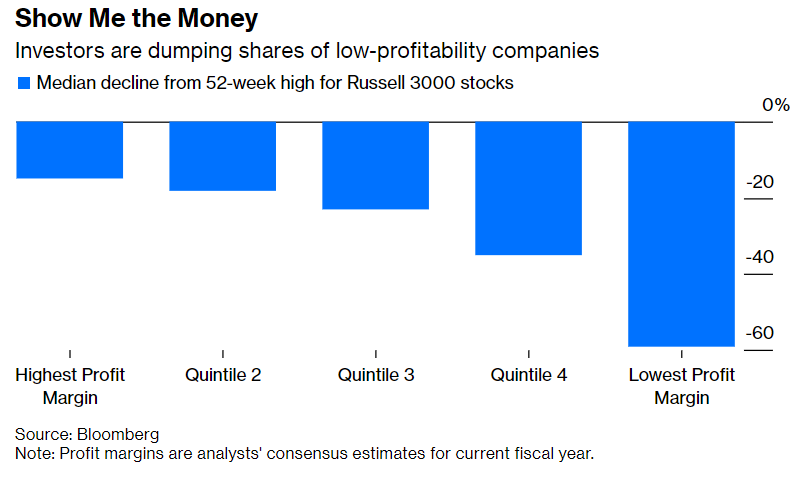

Il recente crollo è davvero sbalorditivo. Il calo medio dal massimo in 52 settimane per i titoli nel quintile delle aziende più redditizie del Russell è stato del 15%. Le perdite aumentano ad ogni quintile successivo, arrivando a un calo medio del 59% per il gruppo meno redditizio.

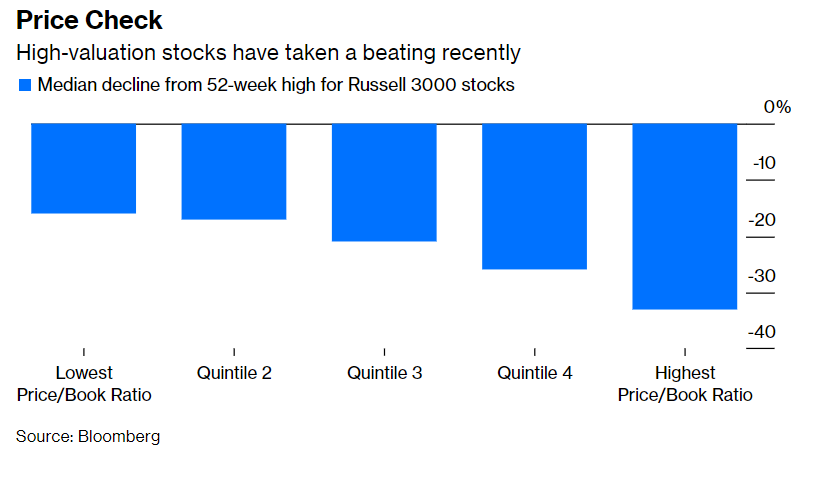

I risultati sono simili quando si selezionano le società in base alla valutazione. Il calo medio dal massimo di 52 settimane per il quintile più economico è stato del 16%. E come per la redditività, le perdite crescono ad ogni quintile successivo, arrivando a un calo medio del 33% per le aziende più costose.

Per questa comparazione viene usato il price to book ratio perché molte aziende del Russell non sono profittevoli. Questo impedisce di usare altre metriche di comparazione, come ad esempio il price to earnings ratio.

I ritorni storici delle azioni ad alta crescita

Dal 1963, le azioni delle società più economiche e altamente redditizie hanno restituito il 15% all’anno, inclusi i dividendi. Nel frattempo, le società più costose e meno redditizie hanno guadagnato solo il 3% all’anno, più o meno lo stesso del denaro contante. Le società a bassa valutazione e ad alta redditività hanno vinto l’87% delle volte in periodi di 10 anni consecutivi.

A lungo termine, l’investimento in azioni riguarda gli earnings. Le aziende che sono economiche e già altamente redditizie sono la scommessa più sicura. Le società più giovani e con profitti scarsi potrebbero diventare estremamente redditizie col tempo. Alcune di esse saranno all’altezza delle aspettative, molte altre invece no.

Quando riescono a sovraperformare le azioni ad alta crescita?

Le volte in cui le azioni costose e a bassa redditività hanno battuto quelle economiche e altamente redditizie sono raggruppate in soli due periodi. Le azioni speculative erano molto richieste durante la fine degli anni ’60 e l’inizio degli anni ’70. Lo sono state anche negli ultimi anni. Allora, come oggi, la convergenza tra l’innovazione e un mercato rialzista ha invogliato gli investitori a inseguire società in rapida crescita con poca considerazione per i profitti o la valutazione. Nel successivo mercato ribassista biennale iniziato nel 1973, i titoli ad alta crescita furono colpiti più duramente e le società economiche e altamente redditizie li superarono negli anni successivi.