Modulo 5: Strategie Neutrali con le Opzioni – Lezione 2: Long Straddle

Contenuti della lezione

Visione del sottostante

Per stabilire una strategia long straddle la visione del sottostante è di ALTA VOLATILITA’.

Obiettivo

Trarre profitto da una grande variazione del prezzo del sottostante, al rialzo o al ribasso.

Spiegazione

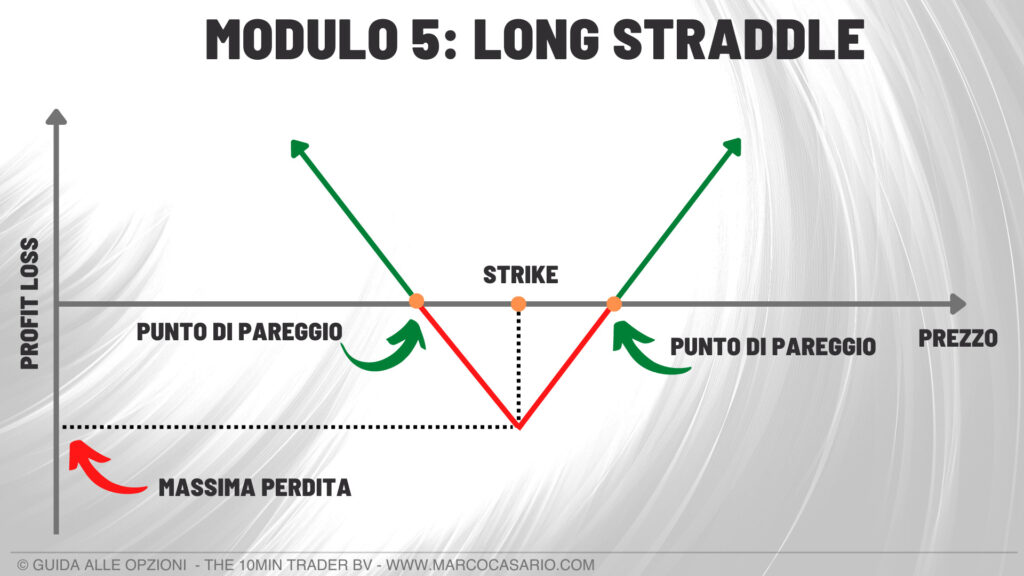

Un long straddle si costruisce comprando una call e una put con lo stesso strike e la stessa data di scadenza. Il long straddle viene stabilito per un debito netto e guadagna se il sottostante sale al di sopra del punto di pareggio superiore o scende al di sotto del punto di pareggio inferiore. Il potenziale profitto è illimitato al rialzo e sostanziale al ribasso. La massima perdita è limitata al costo totale dello straddle più le commissioni.

Esempio di Long Straddle

BUY 1 CALL ATM

BUY 1 PUT ATM

Supponiamo di voler stabilire un long straddle comprando una call con uno strike di 100 $ e un premio di 4 $ e una put con lo stesso strike e con un premio di 4,50 $.

Massimo profitto

Il potenziale profitto è illimitato al rialzo, perché il prezzo delle azioni può aumentare indefinitamente. Al ribasso, il massimo profitto è notevole, perché il prezzo del sottostante può scendere a zero.

Massima perdita

La perdita potenziale è limitata al costo totale dello straddle più le commissioni.

In questo esempio:

4,50 + 4 = 8,50 x 100 = 850 $

La massima perdita si realizza se la posizione viene mantenuta fino alla scadenza ed entrambe le opzioni scadono senza valore e quindi se il prezzo del sottostante è esattamente uguale allo strike.

Breakeven point

Ci sono due potenziali punti di pareggio. Il più alto è uguale allo strike più il premio totale.

In questo esempio:

100 + 8,50 = 108.50 $

Il punto di pareggio più basso è uguale allo strike meno il premio totale.

In questo esempio:

100 – 8.50 = 91,50 $

Un long straddle guadagna quando il prezzo del sottostante sale al di sopra del punto di pareggio superiore o scende al di sotto del punto di pareggio inferiore. La previsione ideale, quindi, è una grande variazione del prezzo del sottostante o al rialzo o al ribasso. Di conseguenza, questa strategia è da preferire quando si prevede alta volatilità (ad esempio quando vengono rilasciati gli utili di un’azienda).

Per gli acquirenti di straddle, i prezzi delle opzioni più elevati significano che i punti di pareggio sono più distanti e che il prezzo del sottostante deve spostarsi significativamente.

Ci sono tre possibili esiti alla scadenza:

Se il prezzo del sottostante si trova sullo strike, sia la call che la put scadono senza valore e non viene creata alcuna posizione sul sottostante.

Se il prezzo del sottostante è superiore allo strike, la put scade senza valore e viene esercitata la long call. Il risultato è che il sottostante viene acquistato al prezzo dello strike. Se non si desidera una posizione long sul sottostante, la call deve essere venduta prima della scadenza.

Se il prezzo del sottostante è inferiore allo strike, la call scade senza valore e viene esercitata la long put. Il risultato è che il sottostante viene venduto al prezzo dello strike. Se non si desidera una posizione short sul sottostante, la put deve essere venduta prima della scadenza.

L’impatto delle greche sul Long Straddle

Quando il prezzo del sottostante è pari o vicino allo strike, il delta positivo della call e il delta negativo della put si compensano. Pertanto, per piccole variazioni del prezzo del sottostante, il valore di un long straddle non cambia molto. Ciò significa che uno straddle ha un delta vicino allo zero.

Tuttavia, se il prezzo del sottostante sale o scende abbastanza velocemente, lo straddle aumenta di prezzo. Ciò accade perché, all’aumentare del prezzo del sottostante, la call aumenta di valore più di quanto la put diminuisca. Quando il prezzo del sottostante scende, il valore della put aumenta più di quanto non scenda il valore della call. Nel linguaggio delle opzioni, questo è noto come “gamma positivo” e significa che il delta di una posizione cambia nella stessa direzione della variazione del prezzo del titolo sottostante.

Con l’aumento della volatilità, il valore del long straddle tende ad aumentare se altri fattori come il prezzo del sottostante e il tempo di scadenza rimangono costanti. Pertanto, quando la volatilità aumenta, la strategia long straddle guadagna e viceversa. Nel linguaggio delle opzioni, questo comportamento è noto come “vega positivo”.

La parte del valore temporale del prezzo totale di un’opzione diminuisce con l’avvicinarsi della scadenza. Questo è noto come decadimento temporale. Poiché i long straddle sono costituiti da due opzioni long, la sensibilità al decadimento temporale è maggiore rispetto alle posizioni con una singola opzione. I long straddle tendono a perdere denaro rapidamente con il passare del tempo.