Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Prevedere una recessione

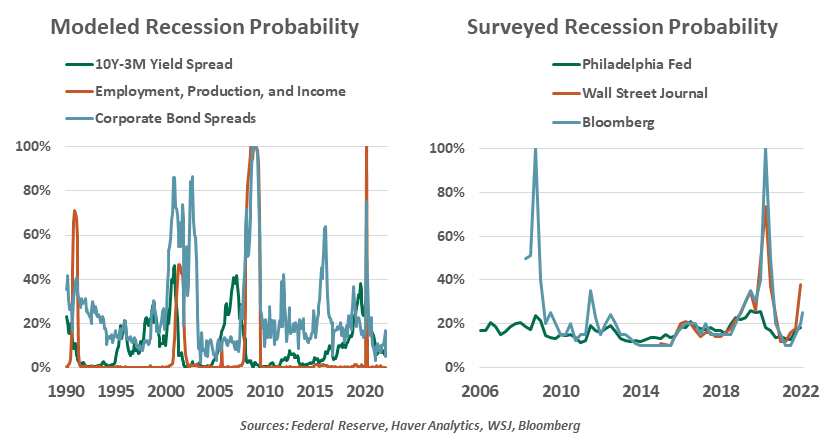

Agli economisti viene spesso chiesto di prevedere una recessione offrendo una probabilità. Con ampi dati storici da studiare, molti hanno tentato di creare modelli statistici in grado di prevedere una recessione. Le serie di dati abbondano, dalla volatilità del mercato alla produzione industriale e all’occupazione. Solitamente questi dati hanno rivelato di essere correlati alle flessioni dell’economia.

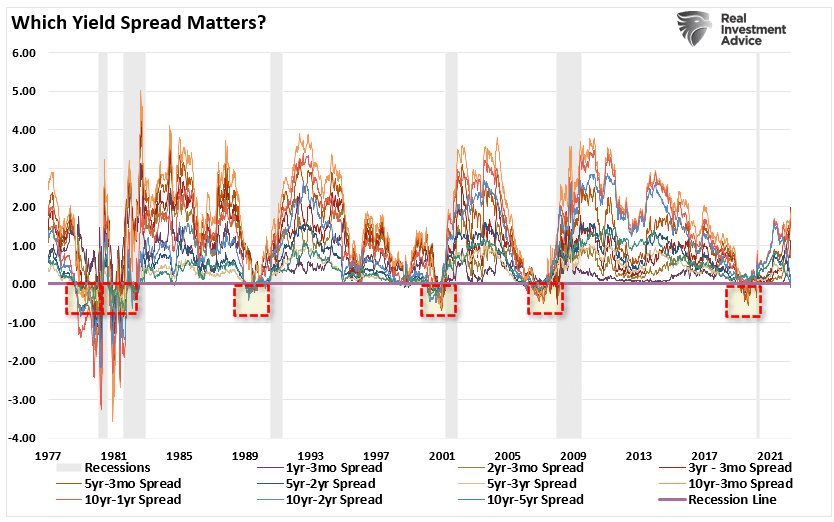

Esistono anche stime del rischio di recessione basate sul mercato obbligazionario, in particolare sulla curva dei rendimenti. Il limite di ciascuno dei modelli per prevedere una recessione è che si basano su relazioni passate, che potrebbero non ripetersi necessariamente in futuro.

Le stime del rischio di una recessione

Le stime non sono sempre ben quantificate. Diverse indagini economiche chiedono agli intervistati di contribuire con la loro stima della probabilità di una recessione. Tuttavia ad essi non è richiesto di mostrare il lavoro e i modelli sui quali si basano i loro risultati. Alcuni possono avere modelli sofisticati per assegnare una probabilità. Altri probabilmente fanno una semplice ipotesi.

Nel complesso, le indagini sul rischio di recessione hanno iniziato a mostrare una tendenza al rialzo, probabilmente guidate dal sentiment negativo attuale.

I rischi per le prospettive sono in aumento. Di fronte all’inflazione più alta degli ultimi 40 anni, tassi in aumento e guerre regionali è facile preoccuparsi.

Il rallentamento dell’economia

Parte del disagio attuale deriva dal rallentamento dell’economia. Il prodotto interno lordo degli Stati Uniti è cresciuto del 5,7% nel 2021, il ritmo più veloce dal 1984. Anche nei mercati sviluppati i tassi di crescita sono stati eccezionali.

Quando la crescita delle economie avanzate torna alle sua tendenza di lungo termine, potrebbe sembrare di osservare una recessione. Il rallentamento però non significa necessariamente che l’economia è in una fase di contrazione. Un’economia che cresce lentamente sta ancora crescendo.

Le recessioni sono notoriamente imprevedibili, sia nella loro probabilità che nelle loro cause. In genere, più è lungo l’orizzonte temporale, minore è la certezza della previsione.

Cosa prendere in considerazione per prevedere una recessione?

L’economia USA dipende per il 70% dalla spesa dei consumatori. Con una domanda inferiore e tassi d’interesse più elevati, la probabilità di una contrazione economica si alza.

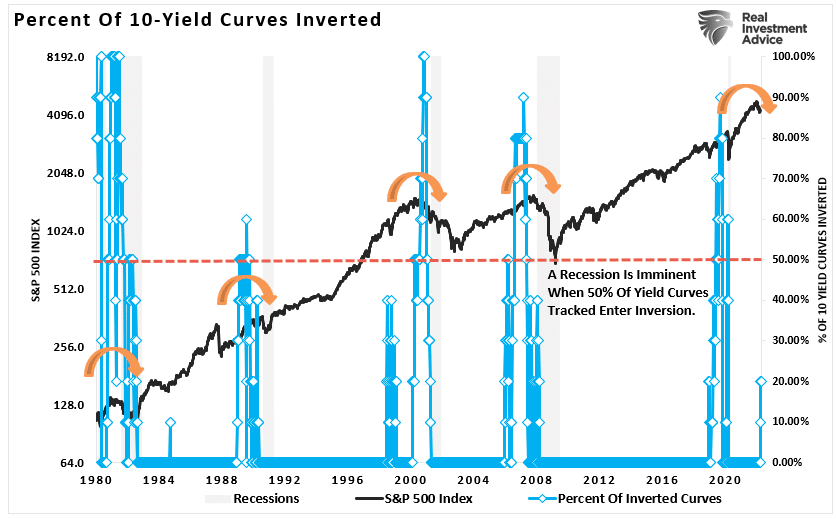

Sin dal 1978, le inversioni della curva dei rendimenti sono state in grado di prevedere una recessione.

La maggior parte degli yield spread devono ancora invertire. I migliori segnali di inizio recessione si verificano quando il 50% degli spread con il decennale diventa negativo.

Dopo l’inversione, passano sempre diversi mesi prima che l’economia scivoli in recessione e ancora di più prima che il National Bureau of Economic Research dichiari la data ufficialmente.

Sia che guardiamo alla crescita del GDP reale, alle vendite finali reali o alla crescita del core GDP, il messaggio è lo stesso: la crescita economica è in calo. Quando la crescita economica rallenta, il rischio di recessione è per definizione in aumento, il che richiede un atteggiamento sempre più difensivo.

ARTICOLI CORRELATI

La curva dei rendimenti più importante per prevedere le recessioni

Investire durante una recessione: quali sono le performance degli asset?