Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Inflazione in calo, crescita debole: dove sta andando l’economia globale

🇺🇸 USA – Il lavoro rallenta, ma l’economia non molla (per ora) Negli Stati Uniti sta succedendo qualcosa di sottile ma importante: il mercato del lavoro non è più il motore che spinge l’economia, ma nemmeno il punto di rottura che segnala una recessione. A

I mercati resistono, ma qualcosa sta cambiando: ecco cosa dicono i dati

🇺🇸 USA – Inflazione più bassa, ma l’economia rallenta Negli Stati Uniti i dati di novembre raccontano un’economia che si sta raffreddando senza però fermarsi di colpo. L’inflazione continua a scendere: il CPI è al 2,7% su base annua e il dato core al 2,6%,

Mercati sospesi: tra tagli dei tassi e dati che rallentano

🇺🇸 USA – FOMC fatto, taglio difensivo e macro che rallenta Il FOMC di dicembre è ormai alle spalle e il messaggio è stato chiaro: taglio sì, ma senza svolta espansiva. La Fed ha agito in modo prudente, più per contenere il rallentamento del lavoro

Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Lo scoppio della Bolla del Debito in Cina rappresenta uno shock per l’economia

Lo scoppio della bolla del debito, che ha portato a una combinazione di alloggi inaccessibili ed eccesso di offerta, ha rappresentato uno shock per la Cina. Nel 2020, la crescita economica l’aveva messa sulla buona strada per superare gli Stati Uniti. Non sarebbe più stata semplicemente una fabbrica per il mondo ricco ma avrebbe avuto una propria classe media consumistica. Ma Xi Jinping ha cambiato tutto. La campagna di Pechino per ripulire la speculazione e diminuire l’indebitamento nel settore immobiliare ha distrutto il sogno cinese.

Il governo sta abbandonando un modello di crescita alimentata dal debito. Xi vuole che l’economia della Cina si basi su un modello più sostenibile incentrato sulla domanda interna dei consumatori e su nuove tecnologie come i veicoli elettrici e le batterie.

La repressione del settore immobiliare

Per decenni, il settore immobiliare è stato un modo sicuro per fare soldi nel paese, mentre i prezzi delle case continuavano a salire. Tutti potevano guadagnare: i proprietari di case, le società immobiliari che sviluppano progetti e i governi locali che fanno affidamento sulla vendita di terreni per fornire denaro ai progetti infrastrutturali.

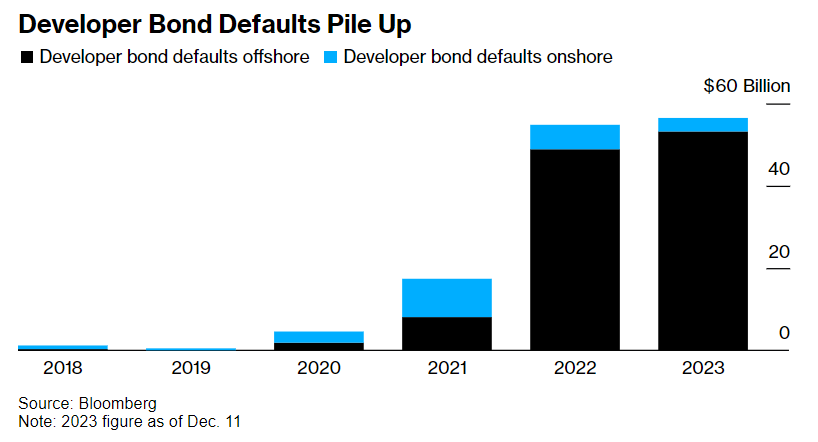

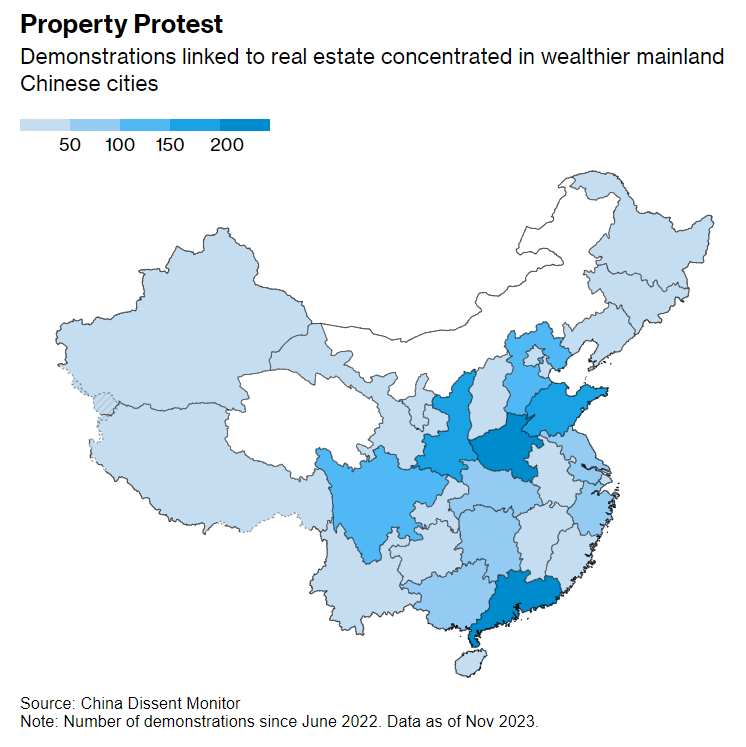

Quando è iniziata la repressione della speculazione immobiliare, pochissimi hanno capito quanto sarebbe stata dolorosa. I primi cambiamenti sono arrivati con una serie di regole finanziarie, le cosiddette “tre linee rosse”. Il governo ha anche chiesto agli sviluppatori immobiliari di segnalare mensilmente le loro finanze. Da allora, diverse dozzine di costruttori sono andati in default sui propri debiti, lasciando centinaia di progetti incompiuti e innescando persino un’ondata di proteste da parte dei proprietari di case che hanno sospeso i pagamenti dei loro mutui.

Il mantra di Xi: “Le case servono per viverci, non per speculare”. Vuole quindi creare un mercato immobiliare più resiliente che serva meglio il popolo cinese e riduca il rischio di un crollo dei prezzi.

Evergrande Group stava aiutando a costruire il sogno cinese. Prima della crisi immobiliare, una delle obbligazioni più scambiate al mondo era una banconota del 2025 del famoso sviluppatore immobiliare. Oggi quell’obbligazione viene scambiata per pochi centesimi. Evergrande incarna perfettamente i rischi che Pechino vuole risolvere. La società ha preso prestiti per espandersi, mentre il suo carico di debito nascosto minacciava un più ampio sconvolgimento del sistema finanziario.

La fiducia dei consumatori è crollata

Lo scoppio della bolla del debito ha distrutto la fiducia dei consumatori in Cina, lasciando le persone più povere e riluttanti a spendere e investire in nuove imprese. Per molti in Cina, possedere una casa è fondamentale. Prima della crisi, circa il 70% della ricchezza delle famiglie era vincolata al settore immobiliare, quindi il calo dei prezzi è particolarmente doloroso.

Un altra fonte di preoccupazione per i consumatori è data dai problemi delle aziende che una volta era considerate troppo grandi per fallire. A ottobre Country Garden, un tempo il più grande costruttore della nazione, è andato in default sul suo debito.

Xi sembra ora aver raggiunto la tolleranza per le sofferenze del settore immobiliare. Le autorità di regolamentazione stanno stilando un elenco di 50 società immobiliari ammissibili al sostegno bancario, mentre valutano un piano che consentirebbe alle banche di offrire loro prestiti non garantiti per la prima volta. Tuttavia, le vendite di nuove case sono diminuite in 24 degli ultimi 29 mesi.

Verso il quarto anno della crisi immobiliare cinese

Se il settore immobiliare continuasse a contrarsi, circa 5 milioni di lavoratori dovranno affrontare la disoccupazione o un reddito inferiore entro il 2026. E la crisi lascerà cicatrici sul patrimonio immobiliare della nazione. Gli edifici incompiuti rimarranno vuoti durante un altro rigido inverno, mentre i costruttori si affretteranno a finire i progetti con un lavoro scadente prima che i loro datori di lavoro finiscano i soldi. Anche se un acquirente di una casa volesse approfittare di prezzi più bassi, ci sono poche ragioni per avere fiducia che gli appartamenti verranno consegnati in tempo o in condizioni decenti.

Pechino si trova in una posizione scomoda. Ha bisogno che la gente spenda, ma non ha ancora risolto il problema dell’eccesso di offerta. Bloomberg Economics stima che, nonostante un calo del 18% nella costruzione immobiliare, il mercato è solo circa a metà della correzione di cui ha bisogno.

I dati economici in Cina sono leggermente migliorati, con segnali di un ritorno alla crescita, seppur debole. Ma ci sono effetti più difficili da quantificare. I funzionari potrebbero tenere d’occhio un malessere sociale più profondo legato alla crisi immobiliare che si riflette in un detto che circola sui social media cinesi: “Niente appuntamenti, niente matrimonio, niente figli, niente casa”.

ARTICOLI CORRELATI:

Crisi Immobiliare Cinese: Il Rischio di un Collasso che Spaventa il Mondo

La crisi immobiliare porterà a una crisi finanziaria più ampia in Cina?

La crisi di Zhongzhi: quali sono i rischi di contagio derivanti dalla banca ombra?