Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

Investire meglio del 99%: la mappa mentale che ti manca

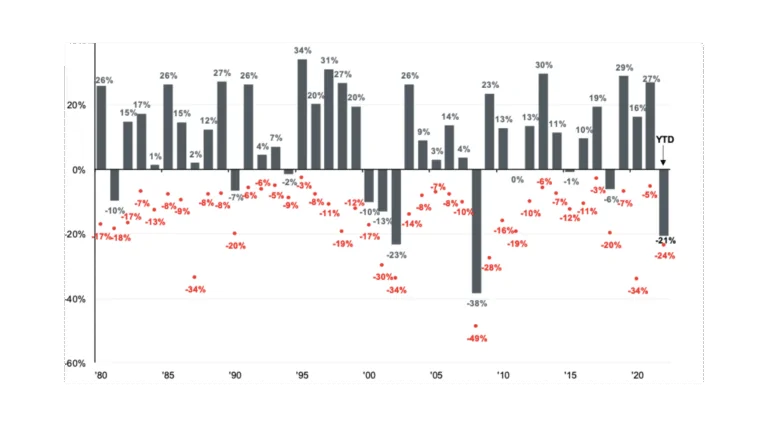

Per anni ci hanno raccontato una storia rassicurante: un viaggio lineare verso la ricchezza, con un rendimento medio dell’8–10% l’anno, come una retta che sale dolcemente. Una promessa comoda, che funziona perché è ciò che tutti vogliono sentirsi dire. Ma la verità è diversa: i

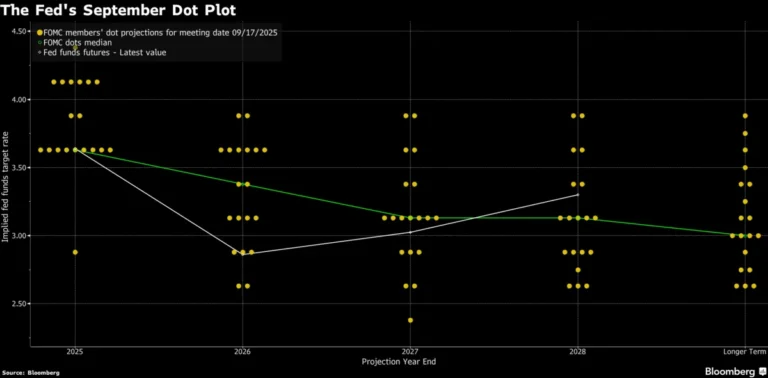

Oltre il taglio: i segnali che Powell ci ha lasciato

Il FOMC ha consegnato il taglio più atteso dell’anno, ma il vero messaggio non è nei 25 punti base, bensì nelle parole di Powell e nelle proiezioni interne. Per la prima volta la Fed ammette che il rischio lavoro ha superato, almeno per ora, quello

Arriva il taglio, ma Powell ammette la crepa nel mercato del lavoro

Cosa è successo La Federal Reserve ha tagliato i tassi di interesse di 25 punti base, portandoli al 4%-4,25%. Una decisione scontata dai mercati, ma che nasconde un cambio di prospettiva importante. Powell, durante la conferenza stampa, ha ammesso apertamente che il mercato del lavoro

Silicon Valley Bank: come è avvenuto il fallimento e dove potrebbe portare?

Le autorità di regolamentazione avevano avvertito che la fine di un’era caratterizzata da tassi di interesse vicino allo zero avrebbe potuto causare crisi improvvise in angoli inaspettati del sistema finanziario. Adesso che la Silicon Valley Bank è diventata il primo fallimento bancario statunitense in più di un decennio, gli investitori si stanno chiedendo se i suoi problemi siano il preludio di qualcosa di più grande.

Le principali banche sono molto meglio capitalizzate rispetto a prima della crisi finanziaria globale e la base di depositi di SVB era insolitamente concentrata in startup sostenute da venture capital. Tuttavia, la svendita di azioni bancarie che ha seguito il fallimento di Silicon Valley Bank riflette le preoccupazioni che gli aumenti dei tassi di interesse possano danneggiare gli istituti di credito più vulnerabili.

Cosa è successo a Silicon Valley Bank?

Essendo l’unica banca quotata in borsa focalizzata sulla Silicon Valley e sulle nuove iniziative tecnologiche, SVB era profondamente radicata nella scena delle startup statunitensi. Secondo il suo sito web, ha fatto affari con quasi la metà di tutte le startup statunitensi sostenute da venture capital e il 44% delle società tecnologiche e sanitarie che sono diventate pubbliche lo scorso anno.

Mercoledì 8 marzo la sua società madre, SVB Financial Group, ha annunciato di aver venduto $ 21 miliardi di titoli dal suo portafoglio con una perdita di $ 1,8 miliardi e avrebbe venduto $ 2,25 miliardi di nuove azioni per sostenere le sue finanze. Ciò ha innervosito un certo numero di importanti venture capitalist, tra cui Founders Fund di Peter Thiel, Coatue Management e Union Square Ventures, che si diceva avessero dato istruzione di ritirare i loro soldi dalla banca. Entro il 10 marzo, lo sforzo per raccogliere nuove azioni o trovare un acquirente è stato abbandonato e la banca è stata posta in amministrazione controllata dalla Federal Deposit Insurance Corp.

Cosa succederà ai clienti di SVB?

La FDIC ha affermato di aver creato una nuova banca, la Deposit Insurance National Bank of Santa Clara, per detenere le attività di SVB. Ha detto che i depositanti assicurati – quelli con $ 250.000 o meno nei loro conti – avranno accesso ai loro soldi entro il 13 marzo.

L’amministrazione controllata in genere significa che i depositi di una banca saranno assunti da un’altra banca sana, o la FDIC pagherà i depositanti fino al limite assicurato. In genere, la FDIC vende le attività di una banca fallita ad altri istituti finanziari e paga quelli con depositi non assicurati con tali proventi. I depositanti non assicurati riceveranno un certificato di amministrazione controllata per l’importo rimanente dei loro fondi non assicurati, ha affermato l’autorità di regolamentazione, aggiungendo che non conosce ancora tale importo.

Non c’è garanzia, ma è possibile che possa emergere un acquirente. Una transazione potrebbe comportare la vendita delle attività dell’azienda in modo frammentario o nel suo complesso. Nel profondo della crisi finanziaria globale 15 anni fa, le autorità di regolamentazione statunitensi hanno stabilito un precedente organizzando le vendite in difficoltà di Bear Stearns Cos. e Merrill Lynch & Co. rispettivamente a JPMorgan Chase & Co. e Bank of America Corp.. Ma quelle banche fallite erano considerate di importanza sistemica a causa dei loro obblighi di debito verso altre banche. SVB potrebbe non ricevere lo stesso trattamento.

Perché è successo proprio a SVB?

Diversi fattori si sono uniti per causare l’angoscia di SVB. Alcuni di questi riguardano SVB nello specifico, mentre altri sono fonte di preoccupazioni più ampie nel settore bancario. Dietro la maggior parte di essi ci sono i rapidi aumenti dei tassi di interesse promossi nell’ultimo anno dalla Federal Reserve per domare l’inflazione più alta degli ultimi decenni. Una conseguenza di quegli aumenti che ha colpito particolarmente SVB è stata la flessione delle società tecnologiche di alto livello che erano state la fonte della sua rapida crescita; la maggior parte delle banche ha una base clienti più ampia. Man mano che il capitale di rischio si esauriva, i clienti di SVB sfruttavano i loro depositi per prelevare i contanti di cui avevano bisogno per andare avanti.

Per tenere il passo con l’ondata di prelievi, SVB ha dovuto vendere attività, soprattutto obbligazioni, che avevano perso una parte sostanziale del loro valore. Ciò ha prodotto perdite per 1,8 miliardi di dollari che non avrebbero colpito il bilancio della banca se fossero state detenute fino alla scadenza.

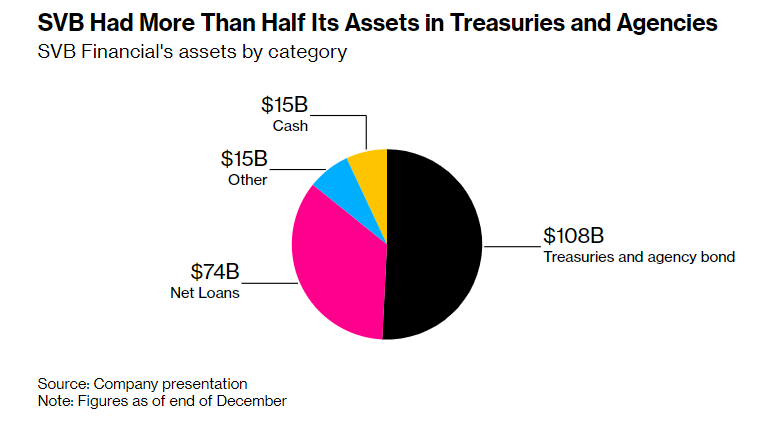

Anche la struttura di finanziamento di SVB l’ha resa particolarmente vulnerabile. Tutti i prestatori statunitensi parcheggiano una parte del loro denaro in titoli del Tesoro e altri titoli, e gli aumenti della Fed hanno reso meno preziosi quei titoli esistenti a causa dei loro bassi rendimenti. Ma il portafoglio di investimenti di SVB si era gonfiato a oltre la metà del suo patrimonio totale, molto al di sopra della norma.

Perché ci sono timori di contagio?

Per prima cosa, i problemi di SVB sono coincisi con la brusca chiusura di Silvergate Capital Corp., sebbene i due casi siano per lo più indipendenti. A Silvergate, il problema è stato una corsa ai depositi iniziata lo scorso anno, quando i clienti, principalmente società di crittografiche, hanno ritirato denaro per resistere al crollo di FTX. Ma i ritiri hanno costretto le vendite di asset che hanno bloccato le perdite, come è successo con SVB, portando Silvergate ad annunciare piani per chiudere le operazioni e liquidare.

Anche prima che i guai di SVB diventassero pubblici, i titoli delle banche statunitensi erano stati messi sotto pressione dopo che KeyCorp aveva avvertito della crescente pressione per premiare i risparmiatori: con l’aumento dei tassi di interesse, i depositanti possono passare ai fondi del mercato monetario che offrono tassi più alti. Gli analisti affermano che la pressione colpisce più duramente le banche regionali.

Mentre l’aumento dei tassi sostiene le entrate delle banche, a breve termine le costringe anche a svalutare il valore delle attività che detengono. Complessivamente, alla fine dello scorso anno, le banche statunitensi avevano registrato perdite non realizzate per 620 miliardi di dollari sui loro debiti disponibili per la vendita e detenuti fino alla scadenza, secondo i documenti depositati presso la FDIC. L’agenzia ha osservato a marzo che quelle perdite cartacee hanno ridotto significativamente il capitale azionario dichiarato del settore bancario.

ARTICOLI CORRELATI:

Mercato crypto nel caos: Silvergate Bank chiude le operazioni

I problemi di Silvergate sono l’ultimo colpo per il mondo crypto