Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Inflazione in calo, crescita debole: dove sta andando l’economia globale

🇺🇸 USA – Il lavoro rallenta, ma l’economia non molla (per ora) Negli Stati Uniti sta succedendo qualcosa di sottile ma importante: il mercato del lavoro non è più il motore che spinge l’economia, ma nemmeno il punto di rottura che segnala una recessione. A

Greedflation: l’avidità sta davvero spingendo i prezzi verso l’alto?

Dall’inizio del 2023, un nuovo fattore è stato esaminato per spiegare l’aumento dell’inflazione: il contributo dell’avidità delle imprese che aumentano i loro margini di profitto. Negli ultimi 2 anni, come le famiglie, anche le imprese hanno dovuto far fronte a costi di input più elevati, sia per l’energia che per le materie prime. Di conseguenza hanno trasferito questi aumenti di prezzo ai clienti. Secondo l’ipotesi della greedflation, le imprese hanno aumentato i prezzi più di quanto possa essere giustificato dall’aumento dei costi di input.

Le prove di greedflation

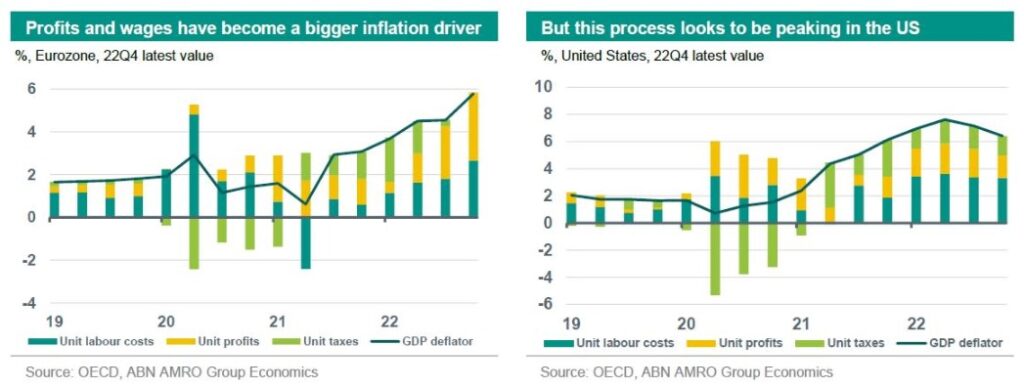

A livello aggregato vi sono effettivamente prove di un aumento dei profitti che contribuisce all’inflazione nelle economie avanzate. La BCE e l’OCSE hanno confermato l’esistenza della greedflation scomponendo il deflatore del PIL, una misura dell’inflazione generata internamente. Queste sono le loro conclusioni:

- salari e profitti hanno contribuito sempre più all’inflazione dell’Eurozona dalla fine del 2021;

- i profitti sono diventati un fattore trainante maggiore dei salari dalla seconda metà del 2022.

Dalla pandemia abbiamo assistito a una ripresa economica forte ma sbilanciata. La domanda ha superato l’offerta in diversi settori. La forte domanda e l’offerta limitata generalmente offrono alle imprese l’opportunità di aumentare i prezzi. Questo comportamento può diffondersi rapidamente in un ambiente inflazionistico, perché il costo opportunità dell’aumento del prezzo di un particolare prodotto è inferiore quando vengono aumentati altri prezzi. Infine, l’inflazione crea una situazione di asimmetria informativa tra imprese e clienti, dove questi ultimi non sanno quali aumenti dei prezzi siano dovuti all’aumento dei costi degli input e quali all’espansione dei margini.

Sebbene l’aumento dei profitti abbia chiaramente contribuito all’inflazione, ci sono alcune cose da notare prima di interpretare i dati come un’avidità diffusa delle imprese.

In primo luogo, queste conclusioni si basano su aggregati. Sebbene i dati ufficiali manchino a livello di settore, esaminando i documenti delle società quotate in borsa si nota che l’espansione dei margini è concentrata in alcuni settori.

Allo stesso modo, la ricerca dell’OCSE mostra differenze tra i paesi. Questioni metodologiche offuscano il quadro. Nei paesi con un’ampia quota di imprese individuali come i Paesi Bassi, i profitti di questo gruppo assomigliano al reddito salariale.

Infine, i profitti mostrano una maggiore volatilità nel tempo rispetto ai costi salariali. Resta da vedere se l’attuale aumento dei profitti è strutturale, o piuttosto in previsione di un aumento dei costi salariali.

L’avvertimento della Lagarde

Il crescente contributo di salari e profitti all’inflazione descrive un ambiente in cui imprese e lavoratori cercano di ridurre al minimo le loro perdite di reddito reale spostando l’onere dei prezzi di input più elevati. Questa è una dinamica – da cui ha messo in guardia il presidente della BCE Christine Lagarde – che potrebbe portare a una spirale salari-prezzi (o meglio a una spirale prezzi-profitti) in cui l’inflazione si assesta a un livello più alto più a lungo.

Esistono chiari rischi che il calo dell’inflazione sia più lento di quanto previsto in precedenza a causa dell’aumento dei margini aziendali. Questo perché le aziende tendono ad aumentare i prezzi più rapidamente per compensare i costi di input più elevati di quanto non li riducano quando le loro spese diminuiscono, consentendo loro di gestire margini maggiori più a lungo.

Secondo i calcoli di Bloomberg Economics, l’aumento dei profitti ha generato più di due terzi dell’inflazione dell’Eurozona alla fine dello scorso anno.

L’espansione dei margini è emersa come una chiara preoccupazione della BCE solo negli ultimi mesi. Alcuni membri del Consiglio direttivo hanno minimizzato il pericolo. Il croato Boris Vujcic ha affermato che una crescita economica più debole eroderà la capacità delle aziende di aumentare ulteriormente i prezzi. Isabel Schnabel ha riconosciuto che la BCE non ha prestato sufficiente attenzione ai profitti, ma ha affermato che probabilmente non possono innescare lo stesso tipo di spirale dei salari.

In definitiva, l’avidità è una questione distributiva di come l’onere dei maggiori costi energetici viene condiviso tra imprese e lavoratori. Questa distribuzione dipenderà dalla contrattazione tra lavoratori, imprese e governo. Ma a giudicare dall’avvertimento della Lagarde, le banche centrali stanno monitorando da vicino la possibile spirale negativa prezzi-profitti.

ARTICOLI CORRELATI:

La crescita dei salari guida davvero l’inflazione? Ecco cosa dice uno studio della Fed

La BCE aumenta i tassi di 25 pb: l’inflazione rimane la priorità

L’inflazione core in Eurozona rallenta per la prima volta da giugno

La Fed non può domare l’inflazione senza causare una recessione, afferma uno studio