Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

Investire meglio del 99%: la mappa mentale che ti manca

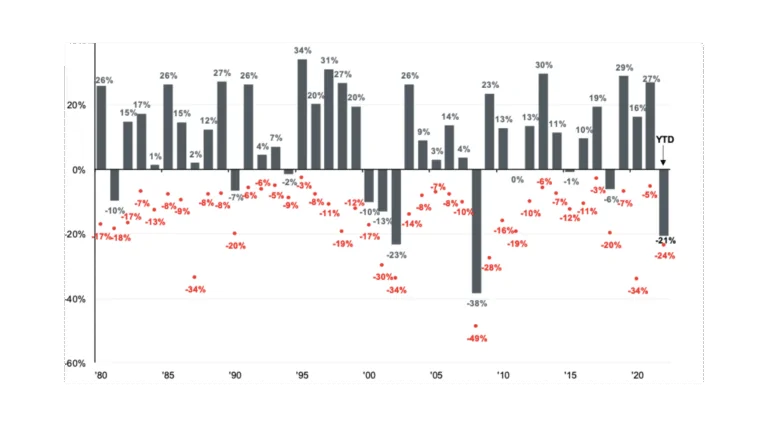

Per anni ci hanno raccontato una storia rassicurante: un viaggio lineare verso la ricchezza, con un rendimento medio dell’8–10% l’anno, come una retta che sale dolcemente. Una promessa comoda, che funziona perché è ciò che tutti vogliono sentirsi dire. Ma la verità è diversa: i

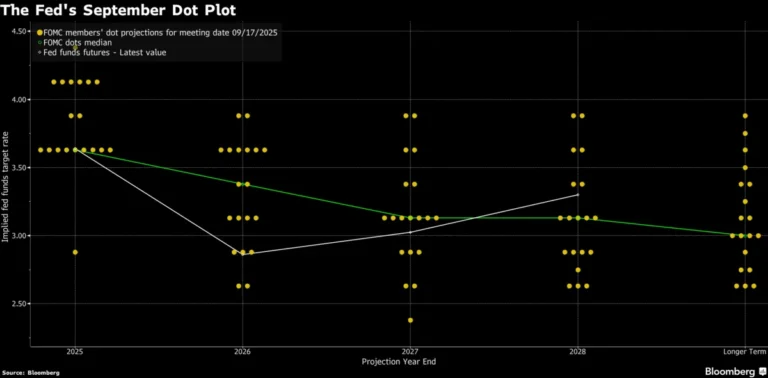

Oltre il taglio: i segnali che Powell ci ha lasciato

Il FOMC ha consegnato il taglio più atteso dell’anno, ma il vero messaggio non è nei 25 punti base, bensì nelle parole di Powell e nelle proiezioni interne. Per la prima volta la Fed ammette che il rischio lavoro ha superato, almeno per ora, quello

Arriva il taglio, ma Powell ammette la crepa nel mercato del lavoro

Cosa è successo La Federal Reserve ha tagliato i tassi di interesse di 25 punti base, portandoli al 4%-4,25%. Una decisione scontata dai mercati, ma che nasconde un cambio di prospettiva importante. Powell, durante la conferenza stampa, ha ammesso apertamente che il mercato del lavoro

L’impatto dei tassi d’interesse più alti su economia e finanza

Non molto tempo fa, famiglie, imprese e governi vivevano in un mondo di denaro a buon mercato. I tassi di interesse di riferimento della Federal Reserve erano prossimi allo zero. Le banche centrali in Europa e Asia hanno addirittura applicato tassi negativi per stimolare la crescita economica dopo la crisi finanziaria e durante la pandemia. Ma l’era dei tassi ultra-bassi sembra ormai finita. Ciò ha ripercussioni sull’economia reale e sui mercati più ampi. In questo post valutiamo l’impatto dei tassi di interesse più alti su economia e finanza.

I rendimenti dei titoli di Stato aumentano in tutto il mondo

Dopo più di un decennio in cui i funzionari politici hanno fatto tutto il possibile per mantenere bassi i tassi di interesse, i recenti movimenti dei rendimenti obbligazionari aumentano il rischio di un incidente finanziario.

I rendimenti dei titoli del Tesoro statunitensi a 30 anni questa settimana hanno toccato il 5% per la prima volta dal 2007. Il rendimento del decennale tedesco è al massimo dal 2011, mentre quello del Giappone è a un livello che non si vedeva da un decennio.

L’importanza dei titoli del Tesoro aiuta a spiegare perché il movimento dei rendimenti obbligazionari è importante per l’economia reale. Il rendimento dei titoli del Tesoro è considerato un tasso privo di rischio. Tutti gli altri investimenti vengono confrontati con esso. Man mano che il rendimento dei titoli del Tesoro aumenta, ciò si ripercuote sui mercati più ampi, influenzando tutto, dai prestiti automobilistici ai prestiti pubblici e al costo del finanziamento di un’acquisizione aziendale.

Le ragioni dietro al drammatico aumento dei rendimenti obbligazionari globali sono molte, ma tre spiccano su tutte:

- resilienza dell’economia: La crescita economica, soprattutto quella degli Stati Uniti, si è dimostrata più robusta del previsto. Ciò sta contribuendo a mantenere alte le pressioni inflazionistiche.

- banche centrali aggressive: l’inflazione elevata ha costretto le banche centrali ad aumentare i tassi più in alto di quanto si pensasse in precedenza. Probabilmente, i costi di finanziamento rimarranno elevati per un periodo di tempo prolungato.

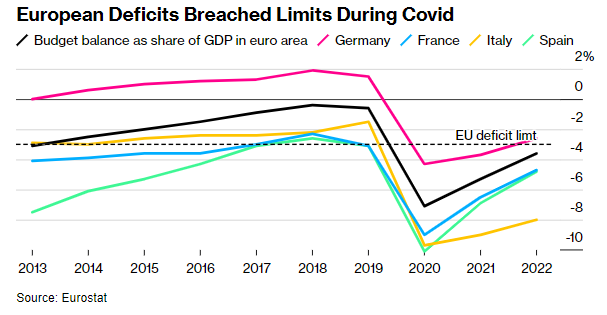

- emissione del debito: I governi hanno emesso molto più debito a tassi bassi durante la pandemia per sostenere le proprie economie. Ora devono rifinanziarlo a un prezzo molto più alto. Ciò semina le preoccupazioni sui loro deficit fiscali.

L’impatto sul settore immobiliare

Per molti consumatori, i mutui sono il punto in cui i tassi di interesse più alti si stanno facendo più sentire. Il Regno Unito è stato un ottimo esempio quest’anno. Molti di coloro che hanno approfittato dell’era dei tassi di interesse ultra-bassi ora si trovano ad affrontare un aumento vertiginoso nelle rate mensili dei mutui. Di conseguenza, le transazioni immobiliari diminuiscono e i prezzi delle case sono sotto pressione. I finanziatori stanno assistendo ad un aumento dei default, con un indicatore rilevato da un sondaggio della Bank of England che nel secondo trimestre ha raggiunto il livello più alto dalla crisi finanziaria globale.

La stretta sui costi dei mutui è una storia che si diffonde ovunque. Negli Stati Uniti, il tasso fisso trentennale ha superato il 7,5%, rispetto al 3% circa del 2021.

Il settore immobiliare commerciale è un settore fortemente dipendente dai prestiti. I rendimenti obbligazionari più elevati hanno fatto crollare le valutazioni degli immobili commerciali poiché gli acquirenti richiedono rendimenti che offrano un premio rispetto al tasso privo di rischio. Ciò ha aumentato il rapporto prestito/valore e il rischio di violare i termini del debito.

I mutuatari si trovano di fronte alla scelta di iniettare più capitale, se ne hanno, o di prendere in prestito di più a tassi più costosi. L’altra opzione è quella di vendere proprietà in un mercato in calo, creando una maggiore pressione al ribasso sui prezzi.

Ad aggravare tutto questo c’è il cambiamento strutturale che sta colpendo gli uffici, poiché il cambiamento delle abitudini lavorative e l’aumento delle normative ambientali si combinano per rendere obsolete aree del più grande sottosettore immobiliare.

La pressione sui governi

Tassi più alti significano che i governi devono sborsare di più per prendere in prestito. Negli 11 mesi fino ad agosto, gli interessi sul debito pubblico degli Stati Uniti sono ammontati a 808 miliardi di dollari, in aumento di circa 130 miliardi di dollari rispetto all’anno precedente.

Il governo potrebbe dover prendere in prestito ancora di più, o scegliere di spendere meno denaro altrove. Al momento, gli Stati Uniti sono alle prese con l’ennesima crisi politica sulla spesa, che minaccia la chiusura del governo.

Anche altri stanno cercando di far fronte a deficit gonfiati, in parte il risultato degli stimoli pandemici. Il Regno Unito sta cercando di limitare la spesa e alcuni politici tedeschi vogliono ripristinare un tetto all’indebitamento.

L’impatto dei tassi più alti sulle aziende

Le aziende hanno trascorso l’ultimo decennio raccogliendo liquidità a tassi bassi, basando i loro modelli di business sul presupposto che avrebbero avuto accesso ai mercati se avessero avuto bisogno di più soldi. Tuttavia, la maggior parte delle aziende si è finanziata così tanto quando i tassi erano vicini allo zero da non aver bisogno di toccare i mercati quando è iniziato il ciclo dei rialzi.

La prospettiva di “tassi più alti più a lungo” minaccia soprattutto le aziende più deboli che alla fine potrebbero essere costrette a ricorrere ai mercati per affrontare le scadenze dei loro debiti. Se lo faranno, dovranno pagare quasi il doppio del loro costo del debito attuale. Ciò potrebbe portare le aziende a ridimensionare i loro piani di investimento o addirittura cercare di risparmiare tagliando il personale. Tali azioni, se diffuse, avrebbero implicazioni sulla spesa dei consumatori e sulla crescita economica.

Il restringimento del credito

Tassi più alti hanno avuto un impatto negativo sulla volontà delle banche di sostenere grandi fusioni e acquisizioni negli ultimi 18 mesi, con gli istituti di credito che temono di rimanere con debiti sui loro libri contabili che non possono vendere agli investitori. Ciò ha portato a un forte calo delle acquisizioni con leva finanziaria. I valori delle transazioni globali ammontavano a 1.900 miliardi di dollari alla fine di settembre, lasciando i dealmaker sulla buona strada per il loro anno peggiore degli ultimi dieci anni. Le società di private equity sono state particolarmente colpite, con il valore delle loro acquisizioni che è crollato del 45% quest’anno a circa 384 miliardi di dollari.

ARTICOLI CORRELATI:

Verbali Federal Reserve: tassi più alti più a lungo

Tassi più alti aumentano la disuguaglianza, secondo un documento della Fed

Fino a quando rimarranno alti i tassi di interesse?

Che impatto hanno i tassi di interesse sulla stabilità finanziaria?