L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Che impatto hanno i tassi di interesse sulla stabilità finanziaria?

Uno studio recente degli economisti della Federal Reserve di New York sostiene che i tassi di interesse hanno conseguenze molto diverse per la stabilità finanziaria attuale rispetto a quella futura. Nel breve periodo, tassi reali più bassi significano prezzi delle attività più elevati e quindi un patrimonio netto più elevato per le istituzioni finanziarie. Nel lungo periodo, tassi reali più bassi portano gli intermediari a spostare i loro portafogli verso attività rischiose, rendendoli più vulnerabili.

Il modello dello studio

Lo studio utilizza un modello che evidenzia i compromessi affrontati dai responsabili politici nella fissazione dei tassi di interesse. E’ costruito prendendo in considerazione periodi tranquilli e periodi di turbolenze finanziarie in cui il prestito degli intermediari è limitato. Nel modello, questo vincolo occasionale è dovuto alle cosiddette “frizioni di agenzia”: le banche possono semplicemente andarsene con i tuoi soldi. Gli eventi recenti nel mondo delle criptovalute indicano che questa interpretazione estrema del vincolo potrebbe non essere troppo inverosimile. Più in generale, questi attriti catturano il fatto che il nostro sistema finanziario è imperfetto. Quando viene data troppa libertà al sistema, gli attori finanziari potrebbero fare cose che non vorremmo che facessero con i nostri soldi. Più gli intermediari investono in attività rischiose, meno affidabili diventano.

L’impatto dei tassi di interesse sulla stabilità finanziaria

Immagina un mondo in cui i tassi reali scendono per un periodo di tempo prolungato. Nel breve periodo, questa è un’ottima notizia per gli intermediari finanziari poiché le attività nel loro portafoglio valgono di più, il che aumenta il loro patrimonio netto e riduce la loro leva finanziaria. Di conseguenza, gli intermediari sono pronti a prestare. In questo ambiente, gli intermediari tendono a non investire in beni sicuri che hanno un rendimento reale basso. Con i loro bilanci sani, gli intermediari hanno l’incentivo ad investire in asset rischiosi con rendimenti reali più elevati, un fenomeno chiamato “ricerca di rendimento”. Nel tempo, questo atteggiamento li rende più vulnerabili. Se si verifica un brutto shock economico, possono correre il rischio di fallire.

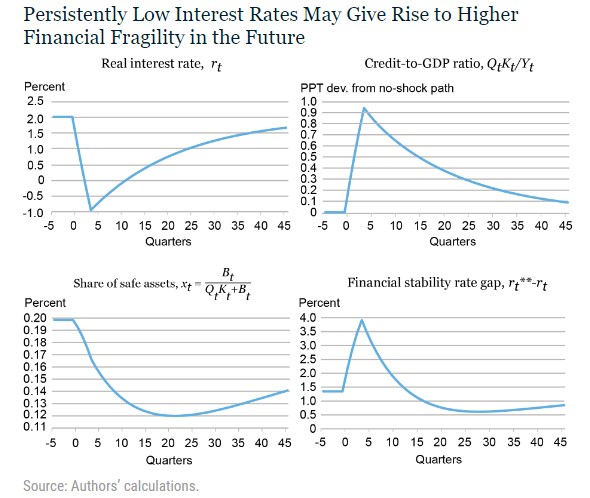

Il grafico sottostante illustra la risposta degli intermediari allo shock dei tassi di interesse. Il pannello in alto a sinistra mostra la traiettoria dei tassi di interesse. Il pannello in alto a destra mostra il credito all’economia rispetto al PIL. Questo rapporto aumenta costantemente man mano che gli intermediari investono nel capitale. Una conseguenza di questo aumento è che i portafogli degli intermediari si spostano sempre più verso attività rischiose, come mostrato nel riquadro in basso a sinistra che traccia il la quota di attività sicure nei portafogli degli intermediari. Un simile cambiamento nella composizione del portafoglio rende il sistema finanziario più fragile. Il divario r**-r, che misura il grado di vulnerabilità finanziaria nell’economia, inizialmente si allarga poiché il patrimonio netto degli intermediari viene potenziato dagli effetti di valutazione. Ma poi scende costantemente come conseguenza della ricerca di rendimento da parte degli intermediari e finisce per essere inferiore a dove era all’inizio.

L’effetto di tassi di interesse bassi sull’economia

Abbiamo visto che tassi di interesse costantemente più bassi possono rendere il sistema finanziario più fragile nel medio periodo. E l’economia reale?

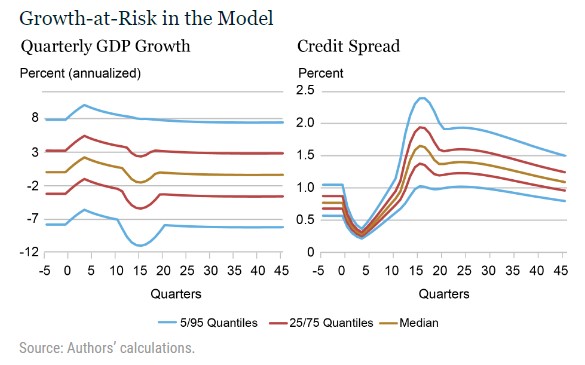

Il grafico sottostante mostra la distribuzione dei possibili esiti economici per due variabili – crescita del PIL e spread creditizi – in base all’evoluzione dell’economia in seguito al persistente calo dei tassi di interesse. Nello specifico, il grafico mostra l’evoluzione del 5°, 25°, 50°, 75° e 95° quantile. Se non si verificano brutti shock, le conseguenze economiche sono minori. In caso contrario, gli effetti possono essere disastrosi.

Il taglio dei tassi di interesse dà impulso all’economia e i suoi effetti sono simmetrici su tutta la distribuzione. Il maggior patrimonio netto degli intermediari porta a una compressione degli spread creditizi e l’aumento del credito all’economia stimola gli investimenti e con essi la crescita del PIL. Ciò che accade nei tre anni dopo è molto asimmetrico nella distribuzione. I quantili superiori sono poco influenzati. Ma i quantili inferiori mostrano che le possibilità di un forte calo della produzione e di un picco degli spread aumentano.

Tassi di interesse bassi non sono necessariamente negativi per la stabilità finanziaria

Gli economisti della Fed ci tengono a precisare che i tassi di interesse bassi non devono essere ritenuti necessariamente dannosi per la stabilità finanziaria. Ad esempio, i politici potrebbero tagliare i tassi per evitare di entrare in una crisi finanziaria in un momento in cui il sistema è molto vulnerabile. Oppure potrebbero tagliare i tassi solo per un breve periodo, ottenendo quindi i vantaggi ma non i costi. Tagli temporanei non avrebbero nemmeno un grande effetto sui prezzi delle attività.

Diversi studi hanno dimostrato che i bassi tassi di interesse reali negli anni pre-Covid erano dovuti a fattori macro e finanziari che sono al di fuori dell’influenza dei politici, come la bassa crescita, la demografia o la presenza di un rendimento di convenienza per i Treasury. Naturalmente, i responsabili politici avrebbero potuto scegliere di ignorare questi fattori e mantenere alti i tassi di interesse, ma ciò avrebbe probabilmente avuto un costo molto elevato.

ARTICOLI CORRELATI:

In che modo i tassi d’interesse influenzano l’inflazione?

I tassi d’interesse durante le pandemie

In che modo l’aumento dei tassi viene trasmesso all’economia? Il ruolo delle condizioni finanziarie