Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Verbali Federal Reserve: tassi più alti più a lungo

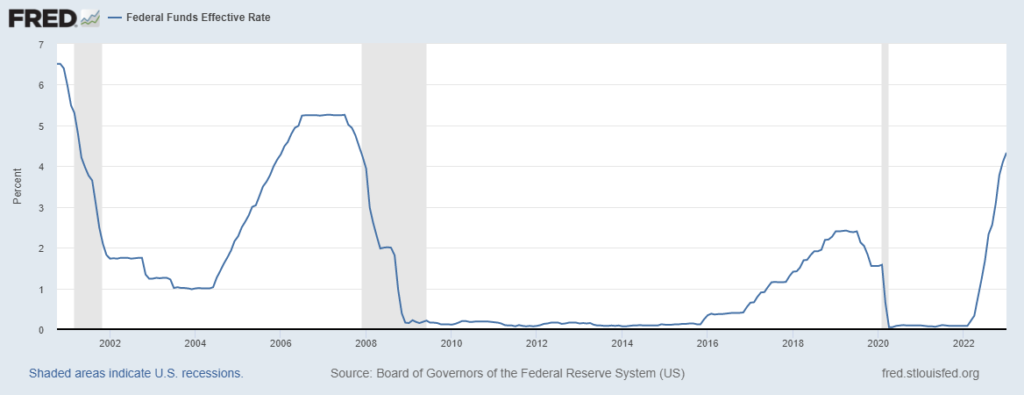

I verbali della riunione della Federal Reserve all’inizio di questo mese hanno mostrato che i funzionari politici hanno continuato a prevedere ulteriori aumenti degli oneri finanziari per ridurre l’inflazione al loro obiettivo del 2%, anche se quasi tutti hanno sostenuto un rallentamento del ritmo degli aumenti.

“I partecipanti hanno osservato che sarebbe stato necessario mantenere una posizione politica restrittiva fino a quando i dati in arrivo non avessero fornito la certezza che l’inflazione fosse su un percorso discendente sostenuto verso il 2%, il che probabilmente avrebbe richiesto del tempo”, secondo quanto dichiarato nei verbali della riunione della Federal Reserve.

“Quasi tutti” i funzionari hanno concordato sull’opportunità di aumentare i tassi di interesse di 25 punti base durante la riunione, mentre “pochi” sono stati favorevoli a un aumento di 50 punti base. All’inizio del mese, i responsabili politici hanno aumentato i tassi di interesse di un quarto di punto, moderando la loro azione dopo un aumento di mezzo punto a dicembre e quattro aumenti consecutivi di 75 punti base. La mossa ha portato il tasso ufficiale di riferimento in un intervallo compreso tra il 4,5% e il 4,75%.

I partecipanti alla riunione hanno generalmente notato che i rischi al rialzo per le prospettive di inflazione sono rimasti un fattore chiave nel plasmare le prospettive politiche. Livelli restrittivi dei tassi saranno mantenuti fino a quando l’inflazione non sarà chiaramente su un percorso verso il target del 2%. Un certo numero di funzionari ha affermato che una posizione politica “insufficientemente restrittiva” potrebbe bloccare i recenti progressi nella moderazione delle pressioni inflazionistiche.

La Fed ha bisogno di ulteriori prove

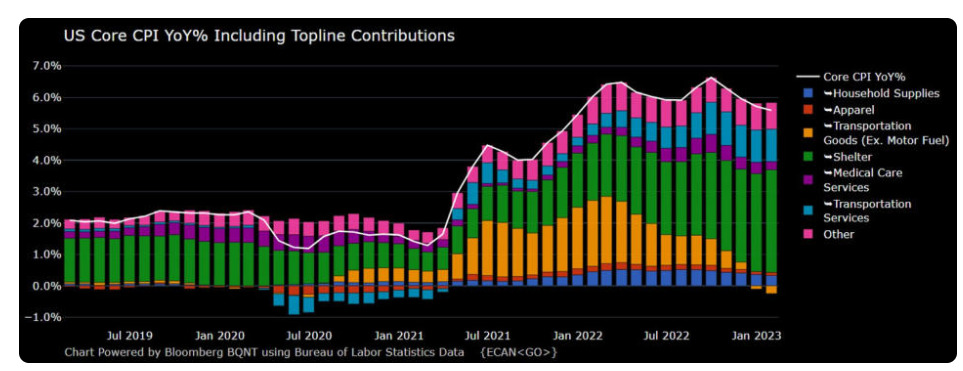

I funzionari hanno notato che i dati sull’inflazione ricevuti negli ultimi tre mesi hanno mostrato una gradita riduzione del ritmo mensile degli aumenti dei prezzi, ma hanno sottolineato che sono necessari ulteriori progressi.

I prezzi dei beni di base sono diminuiti notevolmente negli ultimi mesi poiché i colli di bottiglia dell’offerta si sono attenuati. Secondo la Fed, l’inflazione dei servizi abitativi probabilmente inizierà a diminuire entro la fine dell’anno, riflettendo la diminuzione degli affitti sui nuovi contratti di locazione.

I funzionari hanno convenuto di aver osservato meno prove di un rallentamento del tasso di inflazione dei prezzi dei servizi esclusi gli alloggi, una categoria che rappresenta più della metà dell’indice core PCE. Finché il mercato del lavoro rimarrà caldo e la crescita salariale superiore al 2%, probabilmente le pressioni al rialzo su questa categoria continueranno.

Lo slancio nel mercato del lavoro è stato più forte di quanto probabilmente si aspettassero i funzionari politici. Le buste paga sono aumentate di 517.000 a gennaio. Allo stesso tempo, i rischi di inflazione rimangono elevati. L’indice dei prezzi al consumo, esclusi i prezzi di cibo ed energia, è aumentato del 5,6% rispetto all’anno precedente. La Fed ha bisogno di vedere una disinflazione su vasta scala.

L’importanza delle condizioni finanziarie

I funzionari hanno osservato che le condizioni finanziarie sono rimaste molto più restrittive rispetto all’inizio del 2022. Tuttavia, diversi partecipanti hanno osservato che alcune misure si sono allentate negli ultimi mesi.

I funzionari hanno sottolineato quanto sia importante che le condizioni finanziarie complessive rimangano coerenti con il grado di restrizione politica che il FOMC sta mettendo in atto per portare l’inflazione all’obiettivo del 2%.

Mentre il presidente Jerome Powell non si è opposto a condizioni finanziarie più “facili”, i verbali della riunione della Federal Reserve hanno indicato che potrebbero giustificare una “posizione più restrittiva”.

I mercati dopo i verbali della riunione della Federal Reserve

Dopo la pubblicazione dei verbali, gli operatori di swap hanno mantenuto ferma la loro convinzione che la Fed continuerà a spingere i tassi più in alto, con il mercato che indica che probabilmente arriveranno aumenti di 25 punti base alle riunioni di marzo, maggio e giugno. Gli investitori hanno alzato le aspettative sul picco dei tassi a circa il 5,36%.

I rendimenti dei Treasury hanno oscillato pur rimanendo in negativo. Il mercato azionario ha ricevuto scarso incoraggiamento a sostenere il suo rimbalzo. L’S&P 500 è sceso dello 0,2%, il suo quarto calo consecutivo e la serie di perdite più lunga da dicembre. L’indice ha ora cancellato più della metà del rally di quest’anno.

I verbali della riunione della Federal Reserve di febbraio hanno anche contribuito a inasprire in qualche modo le condizioni finanziarie, aiutando potenzialmente la banca centrale nella sua lotta contro l’inflazione.

Non è che i verbali abbiano portato molte nuove informazioni, ma hanno rafforzato l’idea che nulla impedirà ai funzionari di mantenere i tassi più alti più a lungo se la resilienza economica dovesse rappresentare una minaccia per i loro obiettivi.

ARTICOLI CORRELATI:

L’inflazione USA rimane elevata, aggiungendo pressione per ulteriori aumenti della Fed

Bostic: picco dei tassi della Fed più alto del previsto

La Fed alza i tassi di 25 pb e prevede un “paio” di aumenti in più

Fed: Daly e Bostic vedono tassi oltre il 5% per “molto tempo”