Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

L’effetto di un dollaro forte sui profitti delle aziende

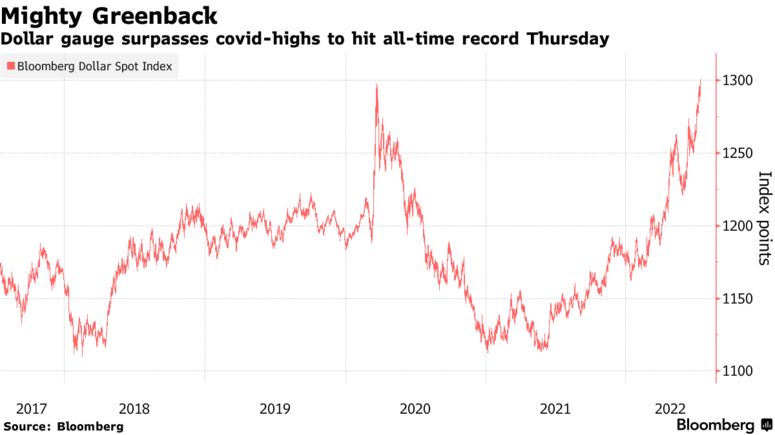

La preoccupazione degli investitori non si limita ai timori di recessione e all’inflazione. Anche il dollaro forte e il suo effetto sui profitti delle aziende sta portando mal di testa a chi investe sul mercato azionario. La forza del dollaro sembra inarrestabile. Questa settimana un indice del dollaro di Bloomberg ha raggiunto un livello record.

Un dollaro forte fa si che le esportazioni statunitensi diventino più costose, in modo da ridurre i profitti provenienti dall’estero delle aziende quando vengono convertiti in dollari. Inoltre, la forza del dollaro rende i loro prodotti meno competitivi poiché i prezzi aumentano in termini di valuta locale, riducendo la domanda. Tutto ciò rappresenta un altro rischio per le valutazioni azionarie, che si sono già drasticamente ridotte quest’anno. Molte delle aziende statunitensi a maggiore capitalizzazione registrano la maggior parte delle loro entrate dall’estero.

Questa settimana sono iniziati gli earning di Q2. Gli investitori osserveranno molto da vicino i segnali provenienti dalle società e le loro prospettive per il futuro. Le proiezioni delle aziende sui profitti, soprattutto quelle che traggono una notevole percentuale dei loro guadagni dall’estero, dipenderà da quello che si aspettano dal dollaro.

Si stima che la volatilità del tasso di cambio sia costata alle società nordamericane ben 4,56 miliardi di dollari nel quarto trimestre dello scorso anno. Da allora il dollaro ha solo guadagnato forza, avanzando del 12% rispetto all’euro e di oltre il 17% rispetto allo yen.

Perché il dollaro è forte?

Dopo anni di mercati valutari globali relativamente sereni, la volatilità dei tassi di cambio è tornata a ruggire mentre le banche centrali di tutto il mondo cercano di frenare l’inflazione. Il dollaro ha registrato il suo migliore inizio anno dal 2010. Nell’ultimi 12 mesi ha esteso i suoi guadagni a oltre il 22% rispetto allo yen e al 15% rispetto all’euro.

La forza del dollaro riflette il crescente divario tra la politica monetaria negli Stati Uniti e quella in Europa e in Giappone. A seguito dell’uscita del rapporto sull’inflazione statunitense di giugno, la speculazione secondo cui la Fed potrebbe aumentare i tassi di un intero punto percentuale fino al 2,75% nella riunione di questo mese ha preso piede. Al contrario, la Banca centrale europea inizierà ad aumentare i tassi solo questo mese, mentre la Bank of Japan li sta ancora mantenendo in territorio negativo.

Wall Street pensa che la forza del dollaro continuerà. I catalizzatori rimangono in funzione. La valuta trae vantaggio in periodi di rallentamento economico. Secondo gli investitori è solo questione di tempo prima che una Federal Reserve aggressiva o una recessione globale spinga il dollaro al rialzo.

Il posizionamento rimane rialzista ma non si trova a livelli estremi, secondo i dati raccolti dalla Commodity Futures and Trading Commission. Un indicatore delle posizioni nette dei non commercial sui future dei principali peers mostra circa $ 16 miliardi di posizioni rialziste rispetto a quasi $ 36 miliardi a metà 2019.

Gli avvertimenti delle aziende

Le revisioni degli utili basate sulle fluttuazioni dei cambi sono spesso respinte dagli investitori, che sono più interessati alla performance operativa delle aziende. Tuttavia è chiaro che la forza del dollaro sta avendo il suo effetto sui profitti aziendali.

Circa il 35% delle aziende statunitensi ha un’esposizione sufficiente all’estero da far sì che un dollaro più forte danneggi materialmente gli utili per azione. Questa percentuale include molte delle più grandi società tecnologiche del paese, che hanno operazioni globali complesse e possono generare più di un terzo delle loro vendite al di fuori degli Stati Uniti.

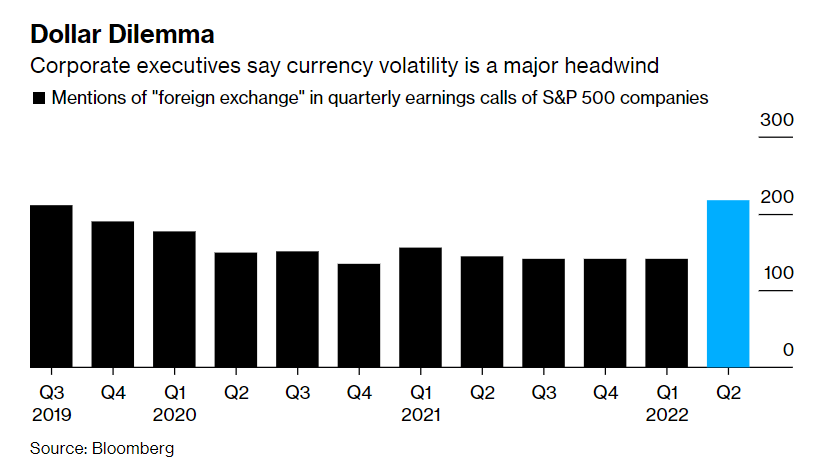

Secondo Bloomberg, il termine “foreign exchange” sta aumentando nelle earning call delle aziende al ritmo più veloce degli ultimi tre anni. La parola “hedging” è stata menzionata più che in ogni trimestre dal 2016.

Microsoft ha previsto un colpo di $ 460 milioni alle entrate del quarto trimestre dovuto alle fluttuazioni valutarie. Un portavoce di Biogen ha rifiutato di aggiungere commenti a seguito della earning call in cui i dirigenti hanno notato che il dollaro più forte comporterebbe una diminuzione delle entrate di circa $ 120 milioni.

Costco, il mese scorso ha affermato che la debolezza della valuta estera rispetto al dollaro ha intaccato le vendite del terzo trimestre di oltre l’1%.

Secondo Credit Suisse Group AG, ogni aumento dell’8-10% del dollaro provoca mediamente una diminuzione di circa l’1% sui profitti delle società statunitensi. D’altra parte, un paniere di Credit Suisse di società statunitensi che traggono vantaggio dall’apprezzamento del dollaro, quelle con vendite interne e costi in valuta estera, ha sovraperformato un indicatore di società che tendono a soffrire di circa il 5,7% quest’anno fino a metà maggio.

Mentre si parla molto dell’effetto di un dollaro forte sui profitti delle aziende e quindi sui prezzi delle azioni, gli osservatori del mercato stanno iniziando ad avvertire anche degli impatti sul debito societario. Le aziende con ricavi esteri alti e di qualità creditizia inferiore sono vulnerabili data la valutazione sfavorevole.

ARTICOLI CORRELATI:

La forza del dollaro potrà continuare?

La parità tra euro e dollaro: perché l’euro è debole?

La debolezza dello yen: quali sono i livelli chiave

Euro verso la parità con il dollaro