L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La forza del dollaro potrà continuare?

La forza del dollaro è cominciata quando era chiaro che la Federal Reserve avrebbe dovuto iniziare ad inasprire la politica monetaria per via dell’inflazione. La narrativa dell’inflazione “transitoria” è svanita già nel febbraio 2021. Non è un caso che quel mese molti titoli speculativi abbiano raggiunto il picco e che il dollaro abbia cominciato ad acquisire forza.

A febbraio 2021, ci volevano $ 1,20 per acquistare € 1. Adesso le due valute hanno raggiunto la parità per la prima volta dal 2002. L’euro non è di certo l’unica valuta che ha perso valore nei confronti del dollaro. Il tasso di cambio USD/JPY, ad esempio, è sempre più vicino alla soglia dei 140, un livello che non si vede da 24 anni.

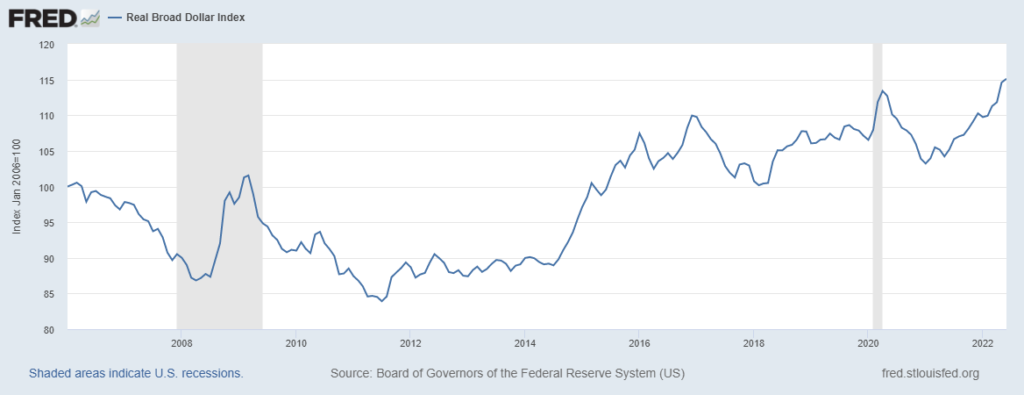

La Federal Reserve mantiene un’indice del dollaro che include le valute dei 22 maggiori partner commerciali degli Stati Uniti. Questa misura non include solo l’euro e lo yen, ma anche il renminbi cinese, il peso messicano, il dollaro di Hong Kong, il dollaro canadese, il real brasiliano, il baht thailandese, ecc.

Per questo indice del dollaro, le valute sono ponderate in base al volume degli scambi con gli Stati Uniti. Esiste anche una versione aggiustata all’inflazione dell’indice. Il cosiddetto “Real Broad Dollar Index”, che risale al 2006, alla fine di giugno ha raggiunto un livello record.

L’impatto del dollaro americano sull’inflazione

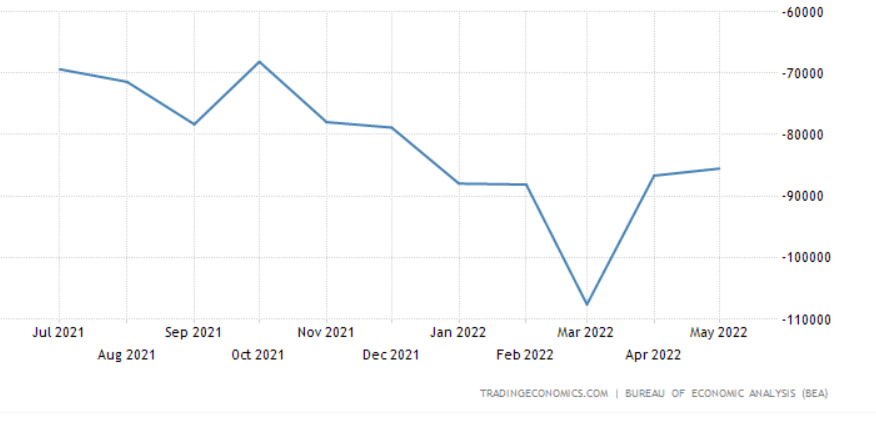

La forza del dollaro ha avuto un impatto significativo sull’inflazione. Gli USA hanno registrato un enorme deficit commerciale con il resto del mondo. Il deficit ha raggiunto un massimo storico in Q1 di quest’anno.

Nonostante i prezzi di importazione siano aumentati, il dollaro forte è servito ad attenuarli. In Eurozona e in Giappone, è successo l’esatto contrario per colpa delle valute deboli.

Viene quindi da chiedersi a quanto sarebbe arrivata l’inflazione se il dollaro non forse riuscito a contenere i prezzi di importazione.

Gli Stati Uniti producono molte materie prime, tra cui petrolio, prodotti petroliferi e gas naturale, nonché prodotti alimentari, metalli, ecc. Importano un’enorme quantità di beni di consumo, componenti, prodotti elettronici, industriali, elettrodomestici, ecc. Ecco che gli Stati Uniti ottengono un enorme deficit commerciale.

L’impatto dell’inflazione sulle valute

Sul commercio di valute c’è un’enorme quantità di speculazione in corso, anche attraverso derivati e coperture. Oltre all’azione di mercato c’è anche l’azione dell’inflazione. Questa variabile riduce il potere d’acquisto della valuta.

Il tasso di cambio e il potere d’acquisto non si muovono necessariamente nella stessa direzione a breve termine. Il potere d’acquisto del dollaro negli Stati Uniti è stato senz’altro colpito dall’inflazione. Ma allora perché il dollaro si è rafforzato nei confronti delle altre valute?

L’inflazione in Eurozona rimane all’incirca allo stesso livello di quella degli Stati Uniti mentre in Giappone è sensibilmente inferiore. La chiave di lettura sta nella divergenza tra le politiche monetarie di questi paesi.

La politica della BCE e della BOJ

L’inasprimento monetario è generalmente favorevole alla valuta. Al momento, sia la Banca centrale europea che la Bank of Japan mantengono ancora tassi di interesse negativi. Tutti gli altri principali partner commerciali degli Stati Uniti, ad eccezione della Cina, hanno già intrapreso aumenti dei tassi, in alcuni casi anche sovradimensionati.

La BCE darà il via alla stretta con il primo rialzo dei tassi a fine mese e un aumento più ampio a settembre. Ci sono alcuni membri della BCE che parlano di un aggressivo rialzo dei tassi a settembre.

La Bank of Japan per ora ha promesso di non inasprire la politica ma ciò potrebbe cambiare. Il Giappone sta già registrando un grande deficit commerciale, in parte dovuto al crollo dello yen, che rende le importazioni molto più costose. Il paese è un grande importatore di materie prime energetiche, generi alimentari, materiali, componenti e beni di consumo.

La BOJ potrebbe alla fine essere costretta a seguire le orme dei suoi peers.

Cosa aspettarsi dal dollaro?

Il forte inasprimento in altri paesi ad un certo punto inizierà ad avere un impatto sui tassi di cambio, e il dollaro potrebbe quindi perdere il suo vigore.

Storicamente, quando il dollaro è stato scambiato a livelli precariamente alti contro altre valute principali, è stato respinto. Questo non vuol dire che il dollaro non farà nuovi massimi.

Non ci sarebbe nulla di strano se il dollaro continuasse a rafforzarsi. Il suo ruolo di valuta di riserva fa si che ci sia continua domanda globale di dollari, che si trasforma in una vera e propria corsa al dollaro quando la situazione economico/finanziaria peggiora. Le caratteristiche di bene rifugio potrebbero continuare a sostenere la forza del dollaro ancora per un po’ di tempo.

Se invece il dollaro si indebolirà potrebbe alimentare l’inflazione attraverso i prezzi all’importazione, in particolare prodotti finiti e componenti di alto valore.

Il tasso di cambio ha un effetto ritardato sui prezzi delle merci importate. Molti di questi prezzi sono negoziati in dollari con mesi di anticipo, quindi un dollaro più debole alimenterebbe solo gradualmente l’inflazione dei prezzi al consumo.

ARTICOLI CORRELATI:

La parità tra euro e dollaro: perché l’euro è debole?

Inflazione statunitense al 9,1%