Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

Investire meglio del 99%: la mappa mentale che ti manca

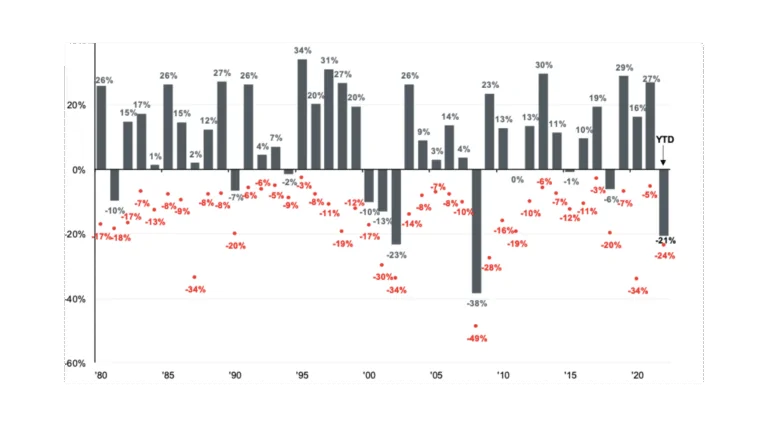

Per anni ci hanno raccontato una storia rassicurante: un viaggio lineare verso la ricchezza, con un rendimento medio dell’8–10% l’anno, come una retta che sale dolcemente. Una promessa comoda, che funziona perché è ciò che tutti vogliono sentirsi dire. Ma la verità è diversa: i

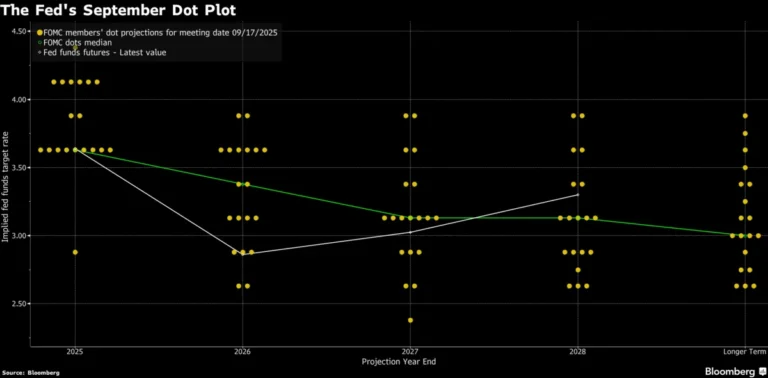

Oltre il taglio: i segnali che Powell ci ha lasciato

Il FOMC ha consegnato il taglio più atteso dell’anno, ma il vero messaggio non è nei 25 punti base, bensì nelle parole di Powell e nelle proiezioni interne. Per la prima volta la Fed ammette che il rischio lavoro ha superato, almeno per ora, quello

Arriva il taglio, ma Powell ammette la crepa nel mercato del lavoro

Cosa è successo La Federal Reserve ha tagliato i tassi di interesse di 25 punti base, portandoli al 4%-4,25%. Una decisione scontata dai mercati, ma che nasconde un cambio di prospettiva importante. Powell, durante la conferenza stampa, ha ammesso apertamente che il mercato del lavoro

Come interpretare il segnale di recessione dell’inversione della curva dei rendimenti

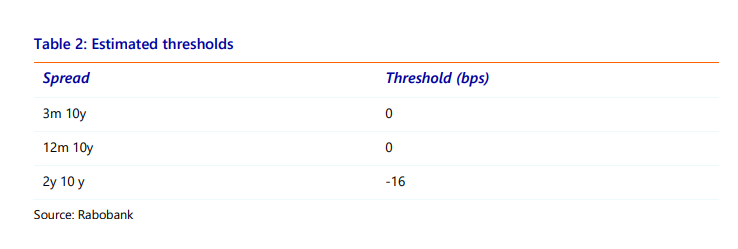

L’inversione della curva dei rendimenti è spesso vista come segnale di recessione imminente. Tuttavia l’avvertimento dovrebbe essere interpretato accuratamente. In passato, la curva dei rendimenti ha fornito

falsi segnali. Per valutare l’accuratezza della previsione possiamo stimare delle soglie di inversione. In ogni caso, l’inversione oltre una determinata soglia deve essere tradotta in termini di probabilità.

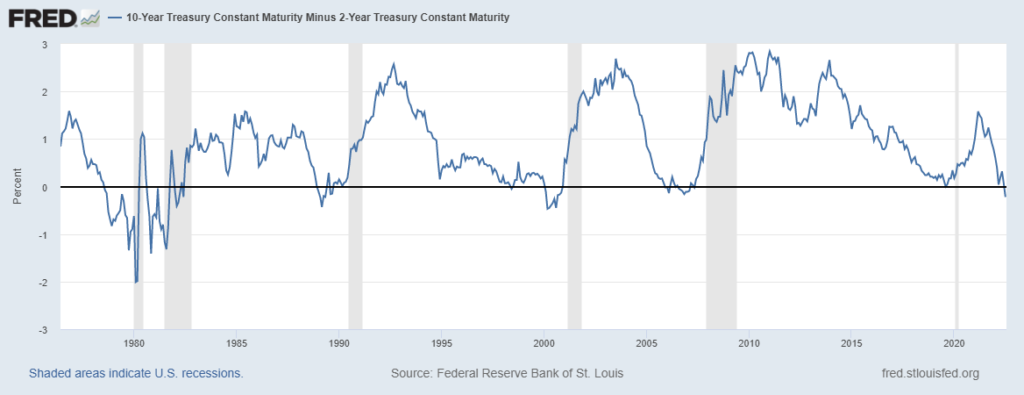

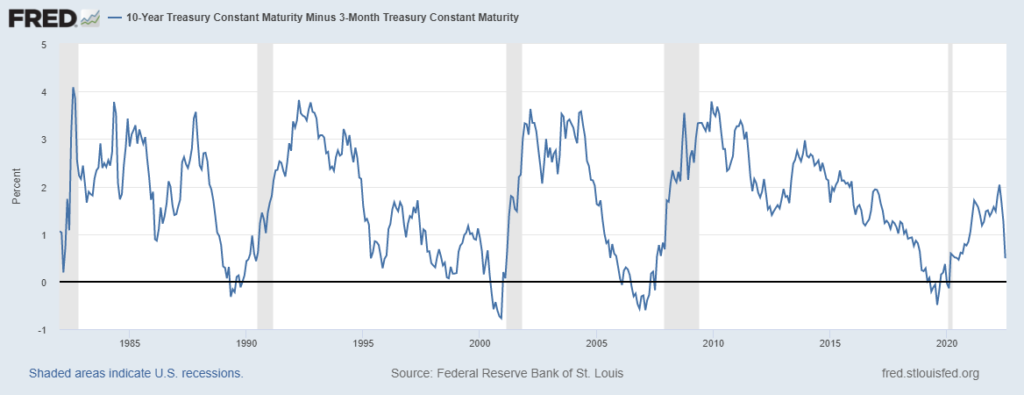

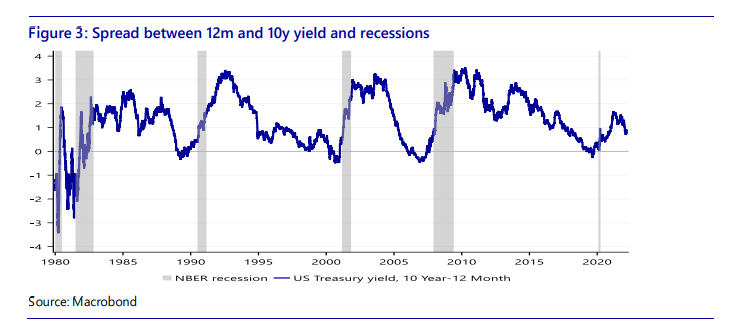

In uno studio empirico per valutare l’affidabilità del segnale di recessione dell’inversione della curva dei rendimenti, Radobank si è concentrata su tre spread di rendimento: lo spread tra i rendimenti a 10 anni e a 3 mesi, quello tra i 10 anni e i 12 mesi e tra i 10 anni e i 2 anni.

I risultati confermano che più basso è lo spread, maggiore è la probabilità di una recessione. Tuttavia, limitarsi a osservare se uno spread è positivo o negativo non è utile. E’ meglio utilizzare delle soglie specifiche per valutare il segnale di recessione dell’inversione della curva dei rendimenti.

Supponiamo che lo spread 10-2 sia negativo. Ciò non è sufficiente per segnalare una recessione. Mentre la previsione della curva dei rendimenti è binaria in termini di esito (recessione o non recessione), dovremmo pensare in termini di

probabilità. In particolare, la probabilità di recessione aumenta con la profondità dell’inversione.

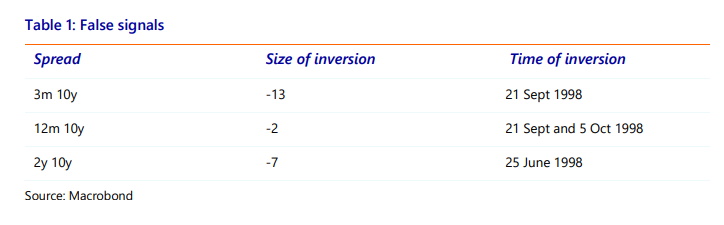

I falsi segnali

Tra l’inversione della curva dei rendimenti e l’arrivo di una recessione deve passare un certo periodo di tempo. La letteratura accademica prende un orizzonte temporale di un anno. Se una recessione arriva molto più avanti, dobbiamo concludere che l’inversione ha dato un falso segnale.

Consideriamo lo spread tra i rendimenti a 10 e a 2 anni. In effetti, questo spread è sempre stato negativo prima di ogni recessione. Se però osserviamo da vicino il periodo che ha preceduto la recessione iniziata ad aprile 2001, lo spread 10-2 è stato negativo dal 2 febbraio 2000 a fine dicembre 2000. Quindi l’inversione è avvenuta con 14 mesi di anticipo, il che è in linea con il pensiero che le inversioni precedono le recessioni di circa un anno.

Prima di questa inversione ce n’è stata una precedente tra giugno e luglio del 1998, ovvero 2 anni e 10

mesi in anticipo, ben oltre i 12 mesi utilizzati come orizzonte temporale nella pratica. L’inversione massima raggiunta in quel periodo è stata di -7 bps. Questo sembra essere stato un falso segnale.

Per quanto riguarda lo spread tra i 10 anni e i 3 mesi, c’è stato un falso segnale simile prima della recessione del 2001. Nel settembre 1998 è avvenuta un’inversione. Successivamente, nella seconda metà del 2000, abbiamo assistito a un’inversione che ha plausibilmente predetto la recessione.

Infine, diamo un’occhiata allo spread tra i 10 anni e i 12 mesi. C’è stata un’inversione che è iniziata il 20 marzo 2000, circa 12 mesi prima della recessione. Tuttavia, il 21 settembre 1998 e il 5 ottobre 1998 ci sono state anche brevi inversioni di appena 2 punti base.. Quindi anche questo spread ha fornito dei falsi segnali, anche se molto più piccoli.

Le soglie di inversione di Radobank

La possibilità di falsi segnali non rende la curva dei rendimenti inutile come strumento di previsione delle recessioni, considerando che le inversioni premature erano molto più piccole delle inversioni successive. Di conseguenza, possiamo migliorare l’accuratezza della previsione applicando delle soglie per filtrare i segnali.

Guardando ai falsi segnali del 1998 possiamo avere un’idea delle soglie da considerare. In quel caso lo spread 10 anni/12 mesi era molto più vicino a zero degli altri due.

Tuttavia, l’utilizzo di un modello logit ha fatto concludere gli economisti di Radobank che le soglie per lo spread 10/3 mesi e 10/12 mesi non sono statisticamente diverse da zero. Al contrario, la soglia dello spread 10/2 anni è -16 punti base. Ciò significa che un’inversione del segmento 10/2 prevede una recessione solo se lo spread è inferiore a -16. Per gli altri due spread possiamo continuare a utilizzare un valore critico di 0.

Come interpretare il segnale di recessione dell’inversione della curva dei rendimenti

Secondo Radobank, quando l’inversione degli spread 10/3 mesi e 10/12 mesi raggiunge zero, la probabilità di una recessione è esattamente del 50%. Quindi, anche se la soglia è zero, un’inversione non implica con certezza una recessione e sono da aspettarsi falsi segnali. Il segnale dello spread 10/2 anni può essere più affidabile, tenendo conto di una soglia diversa da zero.

L’attuale segnale di recessione dell’inversione della curva dei rendimenti

Attualmente, si hanno segnali misti dagli spread presi in esame. Lo spread 10/12 mesi si trova sotto la soglia dello 0, mentre il 10/2 anni ha superato la soglia chiave di -16 punti base. Ciò suggerirebbe una probabilità maggiore del 50% di una recessione nei prossimi 12 mesi.

Allo stesso tempo però, lo spread tra i 10 anni e i 3 mesi si trova a 46 punti base. Questo spread non sta ancora prevedendo una recessione anche se sta scendendo molto velocemente.

ARTICOLI CORRELATI:

Le probabilità di recessione stanno aumentando

La curva dei rendimenti più importante per prevedere le recessioni

Inversione della curva dei rendimenti: siamo vicini a una recessione?