L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

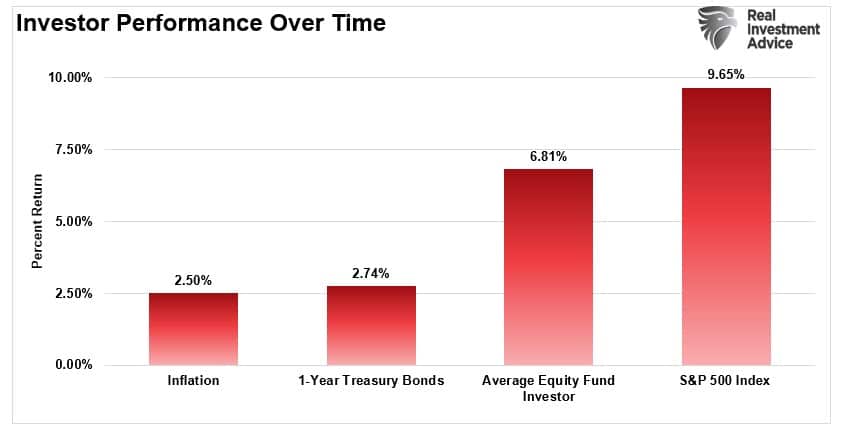

Battere un’Indice Azionario: la Sfida dei Gestori di Fondi

Nel dinamico mondo degli investimenti, uno degli obiettivi più ambiti dai gestori di fondi è superare i benchmark di mercato. Ma negli ultimi anni, battere un indice azionario è diventato sempre più difficile. Le cause? L’evoluzione delle strategie di investimento e la crescente complessità dei mercati finanziari. Storicamente, i primi grandi fondi di investimento rivolti agli investitori al dettaglio nel Regno Unito adottavano un approccio piuttosto semplice. Acquistavano e mantenevano un portafoglio di circa 25 azioni, prevalentemente orientate alla generazione di reddito. I gestori operavano senza la pressione di dover superare dei benchmark, concentrando i loro sforzi su un obiettivo chiaro e misurabile: fare meglio dell’inflazione. Questo sembra ormai un ricordo lontano.

Com’è cambiata la Gestione dei Fondi Azionari?

I metodi di gestione dei fondi hanno visto una profonda evoluzione, passando da un approccio relativamente semplice e statico a strategie complesse e dinamiche che rispondono rapidamente alle fluttuazioni del mercato. Questo cambiamento riflette non solo l’evoluzione delle esigenze e delle aspettative degli investitori, ma anche le sfide poste da un ambiente di mercato sempre più globalizzato e interconnesso.

Metodi di Gestione Tradizionali

In passato, la gestione dei fondi era caratterizzata da un approccio “buy&hold”. Questo metodo rifletteva la preferenza degli investitori per investimenti sicuri e stabili che garantivano rendite costanti piuttosto che rendimenti speculativi. La mancanza di concorrenza significativa permetteva di adottare una posizione passiva. I gestori si concentravano sul mantenimento di un portafoglio equilibrato. Non avevano la necessità di seguire da vicino le fluttuazioni a breve termine del mercato. La gestione era quindi meno frenetica e più focalizzata sul lungo termine.

Transizione verso Metodi di Gestione Moderni

Con l’evoluzione dei mercati finanziari, l’accesso a informazioni istantanee e l’incremento della concorrenza, i metodi di gestione dei fondi sono cambiati radicalmente. I moderni gestori di fondi sono sottoposti a pressioni costanti per superare specifici indici di riferimento. Ciò ha spostato l’attenzione dalla semplice generazione di reddito alla necessità di ottenere rendimenti che superino regolarmente quelli degli indici di mercato.

La pressione per battere gli indici azionari, unita alla necessità di rispondere rapidamente alle variazioni di mercato, ha portato i gestori a diversificare significativamente i loro portafogli e a utilizzare strategie di investimento più aggressive e complesse. Questa evoluzione ha anche ampliato il ruolo del gestore da un semplice amministratore a un decisore attivo e informato.

La Sfida posta dalle Megacap

La predominanza delle megacap nei mercati finanziari ha introdotto sfide significative per i gestori di fondi che aspirano a battere gli indici azionari. Le megacap, ovvero le aziende con una capitalizzazione di mercato estremamente elevata, tendono a dominare gli indici principali a causa della loro grandezza. Questo predominio rende difficile per i gestori di fondi attivi ottenere rendimenti che superino quelli degli indici, soprattutto quando questi ultimi sono pesantemente influenzati dalle performance di poche grandi aziende.

Azioni come Nvidia, Apple, e Microsoft hanno registrato crescite impressionanti. Queste aziende hanno una ponderazione così grande negli indici che i loro successi tendono a spostare significativamente l’intero indice. Ciò rende la sfida di battere il mercato ancora più ardua per i gestori di fondi che non investono pesantemente nelle stesse azioni.

La strategia di “battere” gli indici azionari richiede un’abilità eccezionale nel selezionare azioni che non solo crescano al ritmo delle megacap, ma che possibilmente le superino in termini di rendimento.

Le Implicazioni del Passato e le Prospettive Future

Guardando indietro alla fine degli anni ’90, troviamo un periodo analogo di predominanza delle megacap che è culminato con la bolla del dot-com e un drastico ribaltamento delle fortune per chi aveva puntato esclusivamente su di esse. Il passato offre una lezione preziosa: le tendenze di mercato possono cambiare rapidamente e strategie che sembrano infallibili possono improvvisamente mostrarsi vulnerabili. Se i titani del mercato dovessero vacillare, o se più settori iniziassero a partecipare al rialzo, potrebbero emergere nuove opportunità per i gestori di fondi attivi, specialmente quelli che puntano su investimenti di valore e su imprese di piccole dimensioni (small cap).

Conclusione

Per i gestori, il dilemma è duplice: da un lato, devono includere le megacap nei loro portafogli per non restare indietro rispetto agli indici; dall’altro, rischiano che una replica troppo fedele impedisca qualsiasi reale sovraperformance. La capacità di battere un indice azionario non si riduce a una mera imitazione, ma richiede una differenziazione intelligente e un approccio proattivo alla gestione del portafoglio. Nel contesto attuale, i gestori di fondi attivi hanno l’opportunità, e forse la necessità, di dimostrare il loro valore non solo rispetto all’inflazione e ai loro benchmark, ma anche attraverso l’abilità di navigare un mercato in continuo cambiamento. Guardare oltre le megacap e esplorare nuovi orizzonti richiede una visione olistica del mercato. Nonostante le difficoltà presentate dal panorama attuale, la storia insegna che nessuna tendenza è eterna e che le dinamiche del mercato cambiano. Coloro che riescono a interpretare i segnali del mercato e adattarsi con agilità ai cambiamenti sono spesso coloro che alla fine superano gli indici.

ARTICOLI CORRELATI:

Flessione dell’S&P 500: Un’Analisi Dettagliata

Il Mercato Azionario Non è l’Economia: Un Primo Trimestre da Record

Includere Bitcoin in un portafoglio di investimento: opportunità e rischi