L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La BCE verso la normalizzazione della politica monetaria

La BCE si dirige verso la normalizzazione della politica monetaria. Oggi è prevista la conferenza stampa della Lagarde, dove ci si aspettano maggiori dettagli sul ritiro più rapido degli stimoli. E’ probabile che la Banca Centrale Europea dia la priorità all’inflazione piuttosto che ai rischi associati alla guerra in Ucraina. Tuttavia, le decisioni importanti potrebbero arrivare alla riunione di giugno.

L’inflazione in Europa

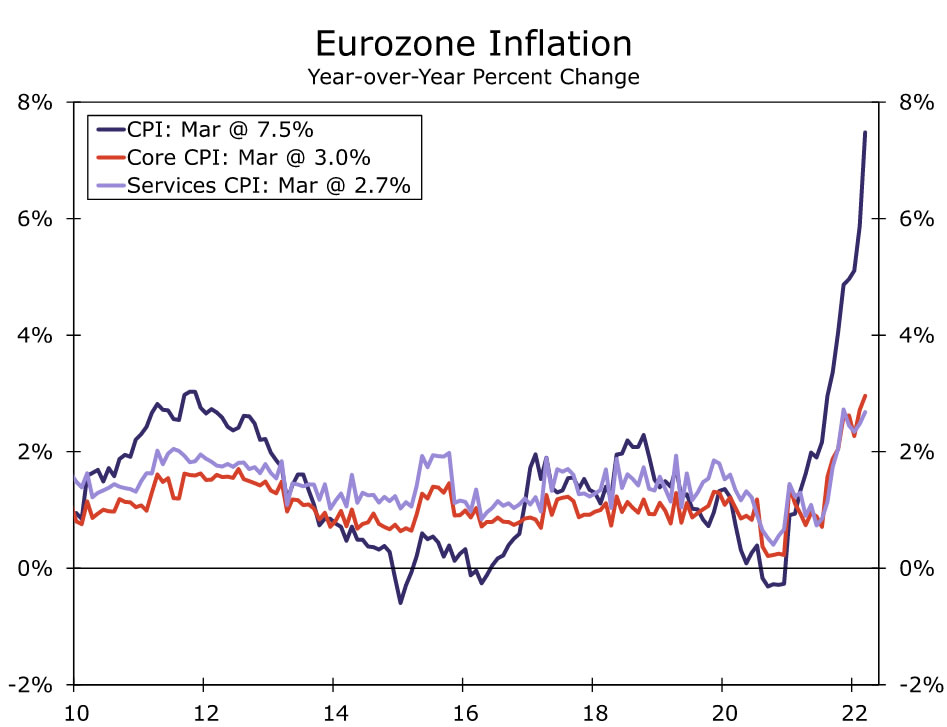

Da quando la BCE ha segnalato di dirigersi verso la normalizzazione della politica, con un uscita più rapida dal programma di acquisto di asset, l’inflazione è salita al 7,5%. Questo valore è quasi quattro volte l’obiettivo della BCE.

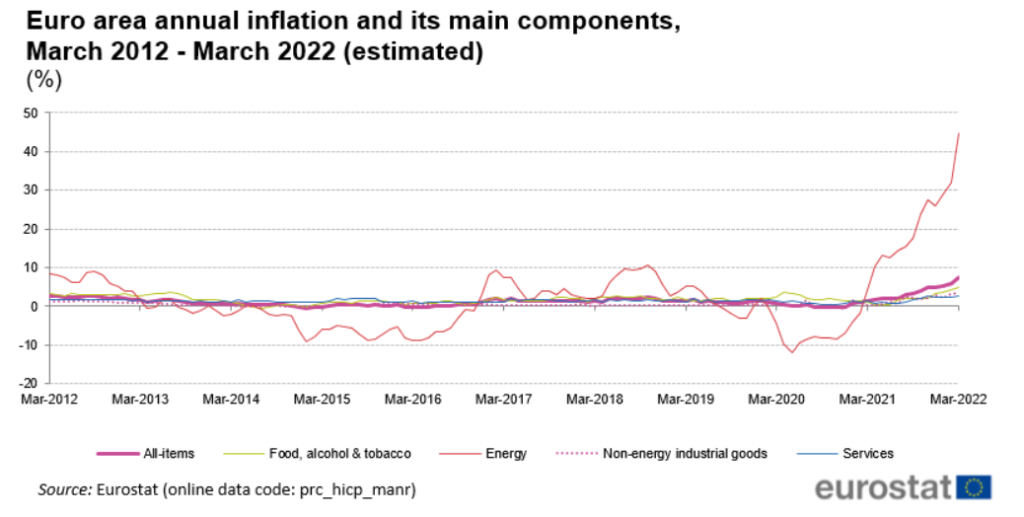

Con il continuo aumento dei costi energetici e del cibo, il picco dell’inflazione potrebbe non essere poi così vicino. Sul tavolo c’è anche il potenziale divieto di importazione dell’energia russa.

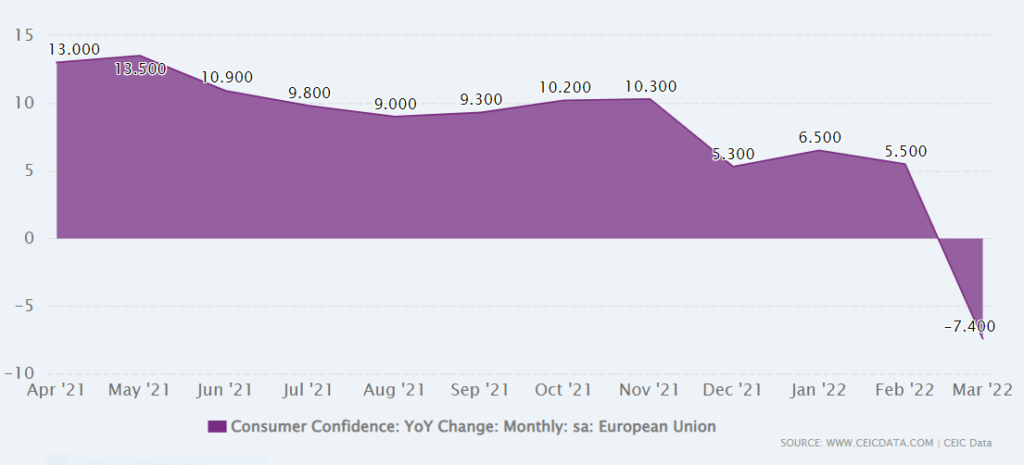

La fiducia delle imprese e dei consumatori sta già precipitando e il rallentamento dell’economia sembra inevitabile.

Al momento la BCE crede che la stagflazione non sia dietro alle porte. Tuttavia attribuisce una probabilità maggiore a un periodo di “slowflation”.

Cosa aspettarsi dalla conferenza stampa?

Nonostante la discordanza di opinioni sulla rapidità con cui normalizzare la politica, i funzionari della BCE sono d’accordo sul fatto che l’acquisto di obbligazioni debba essere terminato e i tassi sollevati dai minimi storici.

La presidente Christine Lagarde potrebbe rivelare di più sul dibattito relativo alla normalizzazione. È anche probabile che sveli un nuovo strumento per tenere sotto controllo i rendimenti obbligazionari della zona euro al termine del quantitative easing. I rendimenti europei, soprattutto quelli periferici, sono già aumentati considerevolmente.

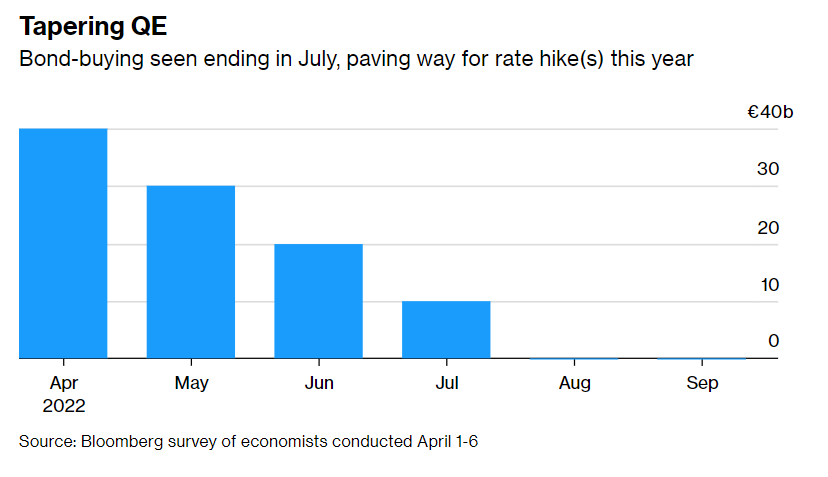

Gli acquisti di asset

E’ probabile che il programma di acquisto di asset di lunga data termini alla fine del terzo trimestre, anche se un resoconto della riunione di marzo ha rivelato che alcuni funzionari hanno spinto per un taglio immediato.

Con i responsabili politici che continuano a sottolineare l’importanza della flessibilità e dell’opzionalità, è improbabile che venga formalizzata una tempistica più specifica.

Gli acquisti netti di obbligazioni nell’ambito del programma di emergenza pandemica si sono conclusi a marzo. Potrebbe esserci un aggiornamento sui piani per reinvestire i proventi del debito in scadenza.

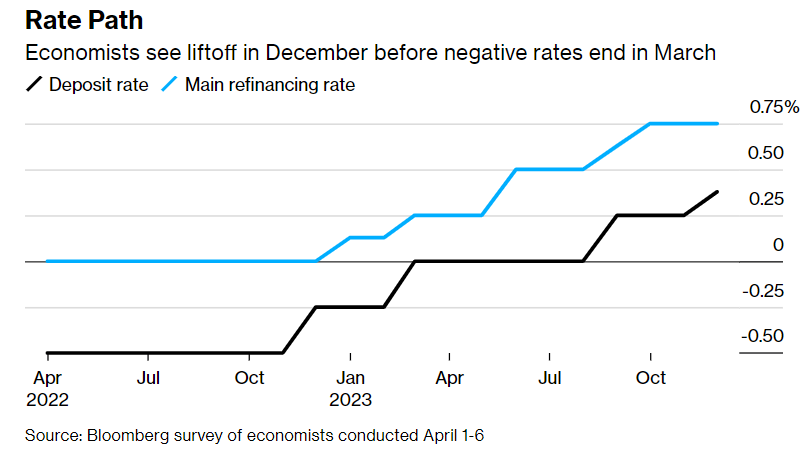

La conclusione degli acquisti di attività è fondamentale per determinare quando i tassi d’interesse potranno essere aumentati. Se gli acquisti dovessero terminare nel terzo trimestre, i tassi potrebbero già essere aumentati a settembre.

I mercati prevedono la fine dei tassi negativi quest’anno e vedono il primo aumento di un quarto di punto a dicembre.

Analisi su EUR/USD

L’euro è stato molto debole nei confronti del dollaro. A fine marzo, il ritracciamento dell’ultimo impulso ribassista è arrivato sulla media a 50 periodi. Da lì il prezzo è stato respinto, tornando sulla resistenza intorno agli 1.08. Molti analisti tecnici vedranno un doppio minimo. Tuttavia è probabile che il differenziale tra i tassi d’interesse europei e quelli statunitensi e il tightening deciso della Fed continuino a favorire il dollaro.