Azioni e obbligazioni si stanno muovendo di nuovo di pari passo: la loro correlazione è tornata ad essere positiva. Ciò ha innescato agitazione tra gli osservatori di mercato sulle implicazioni di questo cambiamento per i portafogli di investimento. Prima di mettere in dubbio la saggezza degli investimenti convenzionali, che vede le obbligazioni come diversificatori in un portafoglio, vale la pena ricordare quanto il rapporto tra questi due asset sia stato fluido, specialmente negli ultimi due anni. La correlazione tra azioni e obbligazioni è in continua evoluzione e non è affatto rigida.

I titoli del Tesoro a 10 anni sono stati negativamente correlati all’indice S&P 500 per gran parte del 21° secolo. Gli investitori avevano quindi accettato che detenere un mix di azioni e obbligazioni fosse un modo ottimale per gestire il rischio.

L’anno scorso, però, la correlazione è diventata significativamente positiva. Entrambi gli asset sono scesi, facendo crollare il portafoglio 60/40 (60% azioni, 40% obbligazioni) e portando molti osservatori a mettere in discussione il ruolo delle obbligazioni come diversificatori in un portafoglio. Questo spostamento cambierà per sempre il mondo degli investimenti?

Come è cambiata la correlazione negli ultimi 2 anni?

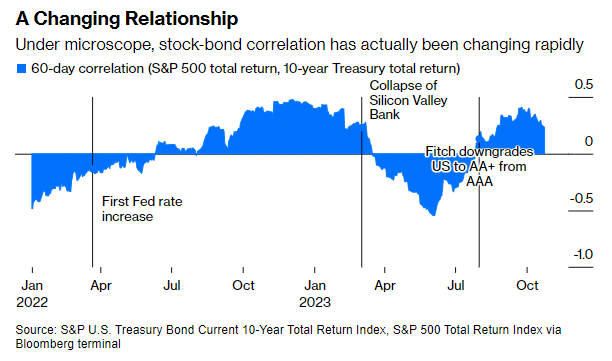

All’inizio del 2022, di fronte alla peggiore inflazione degli ultimi 40 anni, i politici della Fed hanno iniziato a propagandare i piani di aumento dei tassi di interesse, innescando un calo sia delle azioni che delle obbligazioni che è durato circa nove mesi. In quel periodo la correlazione a breve termine tra azioni e obbligazioni è aumentata.

All’inizio di marzo 2023, i mercati hanno iniziato a concentrarsi sulle potenziali ricadute economiche della crisi bancaria regionale. Gli asset rischiosi sono crollati, ma i trader obbligazionari pensavano che la Fed avrebbero potuto iniziare a tagliare i tassi di interesse per salvare l’economia da una probabile recessione. A quel punto la correlazione è diventata nettamente negativa.

Dopo che il nervosismo delle banche regionali si è attenuato e le probabilità di recessione sono diminuite, i mercati si sono affrettati a correggere le loro aspettative sui tagli dei tassi. Nel frattempo, si è diffusa la mania dell’intelligenza artificiale. Tra aprile e luglio, la propensione al rischio è aumentata e la correlazione è rimasta negativa.

All’inizio di agosto, Fitch Ratings ha declassato gli Stati Uniti da AAA ad AA+ proprio mentre una nuova narrativa stava prendendo piede: i tassi più alti più a lungo. L’attenzione degli investitori sull’intelligenza artificiale è diminuita in assenza di nuovi sviluppi che alimentassero la narrativa e la correlazione è tornata ad essere positiva.

La correlazione è una conseguenza dell’inflazione

La correlazione tra azioni e obbligazioni è stata generalmente positiva nei tre decenni fino alla fine del XX secolo, ed è diventata negativa solo quando l’inflazione ha abbandonato la scena. Per gran parte degli anni 2000 e 2010, le banche centrali sono state in grado di mantenere l’inflazione bassa e stabile. Lo stesso vare per i tassi di interesse ufficiali. In questo contesto, le obbligazioni sono state spesso trattate come beni rifugio.

Se prevedi che le aspettative di inflazione rimangano elevate nel prossimo futuro, allora dovresti prepararti a movimenti all’unisono di obbligazioni e azioni. Nonostante tutta l’incertezza degli ultimi due anni, c’è ancora spazio per credere che stiamo andando verso un risultato positivo. L’inflazione si è costantemente attenuata nell’ultimo anno e le previsioni ora stimano che l’inflazione su base annua – misurata dal deflatore della spesa per consumi personali – probabilmente si sarà moderata a circa il 3,7% a settembre.

Un possibile circolo vizioso

Il passato recente non ci dice molto sul prossimo futuro. Anzi, potrebbe indurci in errore. Non dovremmo preoccuparci eccessivamente per la correlazione positiva tra azioni e obbligazioni. In primo luogo, le correlazioni non devono essere per forza negative per fornire vantaggi di diversificazione. Devono semplicemente rimanere ben al di sotto di 1. In secondo luogo, la correlazione potrebbe presto cambiare.

Esiste, tuttavia, la possibilità che tutta questa faccenda possa alimentare un circolo vizioso. Ora che le correlazioni sono positive, e gli investitori vedono questo fatto come un ostacolo agli sforzi di diversificazione, le obbligazioni potrebbero scendere ancora di più. In altre parole, quando i mercati obbligazionari sono già sotto pressione a causa delle aspettative di inflazione o delle preoccupazioni sul bilancio federale e sull’offerta di debito, le dinamiche di correlazione esacerbano le ricadute.

Un simile cambiamento nella psicologia degli investitori non avviene da un giorno all’altro. Ma più a lungo la correlazione azioni/obbligazioni rimane positiva, più è probabile che ciò si radichi nella psicologia degli investitori.

ARTICOLI CORRELATI:

La Fed non è preoccupata per i rendimenti al 5%

Cos’è il tasso di interesse neutrale e perché oggi potrebbe essere più alto?

Chi sono i bond vigilantes e perché potrebbero essere tornati?

6 ragioni per cui i rendimenti delle obbligazioni stanno aumentando