L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Perché la recessione non è ancora arrivata?

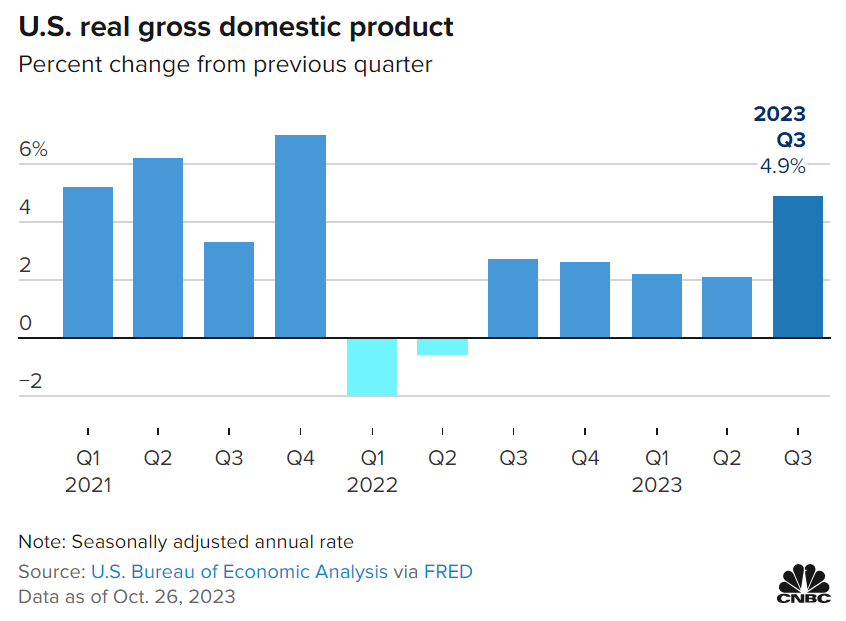

Nonostante tutti i timori per l’inasprimento della politica monetaria della Federal Reserve, la recessione non è ancora arrivata. L’economia statunitense continua a dimostrare resilienza di fronte al ciclo di aumento dei tassi più aggressivo degli ultimi decenni. Il prodotto interno lordo è cresciuto ad un ritmo annualizzato del 4,9% nel terzo trimestre, al di sopra della stima del 4,7%. Ma da dove proviene tutta questa forza?

L’economia viene tenuta a galla dalla spesa dei consumatori, che continuano ad acquistare beni e servizi nonostante inflazione e tassi di interesse più elevati. Eppure, prima o poi, i consumatori dovranno tagliare la loro spesa. Questo comporterà necessariamente una recessione?

Le finanze dei consumatori

Alcuni anni fa i conti bancari degli americani erano pieni di assegni pandemici. Ma i consumatori non avevano nessun posto dove spendere i loro soldi. I risparmi in eccesso dovuti agli stimoli fiscali ora sono esauriti. Tuttavia, la spesa è ancora forte. Nessuno è quindi sicuro di cosa stia succedendo.

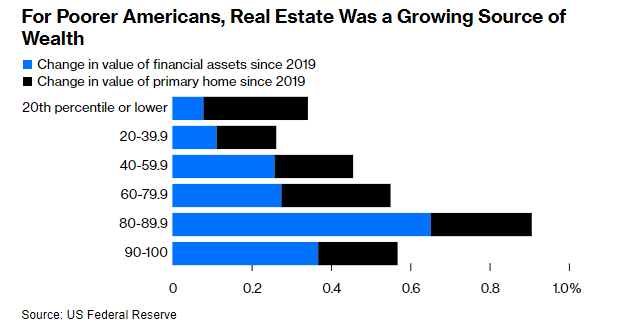

Un quadro più chiaro arriva dalla Fed. Il suo sondaggio triennale sulle finanze dei consumatori mostra che mentre molti consumatori sono più ricchi, altri si trovano in una situazione precaria. Detto questo, le famiglie di tutti i gruppi di reddito hanno visto un aumento considerevole del loro patrimonio netto dal 2019 al 2022. Gran parte di questo aumento di ricchezza proveniva dall’aumento del valore del bene più illiquido posseduto dalle famiglie: la casa. Soprattutto i proprietari di case a basso reddito possono ringraziare l’aumento dei prezzi degli immobili per la loro maggiore ricchezza.

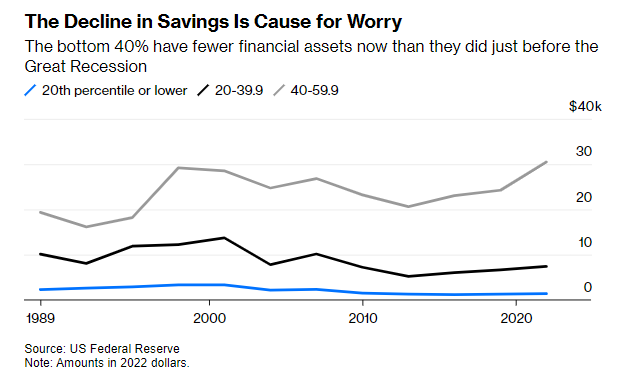

Il valore delle attività finanziarie dei consumatori è effettivamente aumentato, ma per il 50% della popolazione più povera l’aumento non è stato così ampio. Tra il 20% più povero, le attività finanziarie sono aumentate da 1.300 a 1.400 dollari, un valore che non fa una grande differenza nella spesa. Questi consumatori sono anche più propensi a mantenere i loro beni in contanti, che sono stati erosi dall’inflazione nell’ultimo anno. Nel frattempo, le attività finanziarie per il 10% più ricco sono aumentate da 927.000 dollari a 1,27 milioni di dollari.

Il calo dei risparmi è motivo di preoccupazione

I bassi tassi ipotecari degli ultimi anni hanno contribuito ad aumentare il numero di proprietari di case tra i consumatori a basso reddito. I tassi di proprietà della casa sono passati dal 26,5% al 31% tra il 2019 e il 2022 tra il 20% più povero. E a differenza del 2007, molti di loro hanno mutui a tasso fisso.

I dati mostrano che il 50% più ricco ha beneficiato dell’impennata dei prezzi delle case e degli asset negli ultimi quattro anni e gode di una buona forma finanziaria. Il 50% più povero all’inizio ha fatto un po’ meglio, ma non ha ancora molta liquidità. Questo potrebbe spiegare perché il debito delle carte di credito è aumentato insieme all’aumento della spesa.

Ciò indica una vulnerabilità seria e crescente nell’economia statunitense. Anche se ci fosse una recessione, la metà più ricca degli americani probabilmente starebbe bene. La loro spesa diminuirà, ma è improbabile che crolli a meno che non vi sia un enorme calo del valore degli asset che possiedono. Le persone nella fascia più bassa dell’economia, al contrario, non hanno molti risparmi e potrebbero trovarsi nei guai se il mercato del lavoro si raffreddasse e l’inflazione rimanesse elevata.

Detto questo, è probabile che le cose non andranno così male come nel 2008, quando molte persone avevano mutui che non potevano permettersi e i consumatori indebitati causarono un crollo immobiliare che decimò la ricchezza delle famiglie. Ora molti proprietari di case hanno mutui economici a tasso fisso, che sono diventati più economici con l’inflazione. Hanno meno probabilità di vendere, almeno non tutti in una volta, e di far crollare il mercato immobiliare.

Naturalmente potrebbe ancora verificarsi una recessione. Un contesto di tassi di interesse in aumento, dopo decenni di tassi bassi, crea molte vulnerabilità nell’economia e un indebolimento del settore dei consumi peggiorerà la situazione. I consumatori americani potrebbero non essere in grado di prevenire una recessione, ma nemmeno ne causeranno una.

ARTICOLI CORRELATI:

I tassi sui mutui continuano a salire. Calano i prestiti e la fiducia delle imprese

L’impatto dei tassi d’interesse più alti su economia e finanza