L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

6 ragioni per cui i rendimenti delle obbligazioni stanno aumentando

L’aumento dei rendimenti obbligazionari di quest’anno ha inizialmente sorpreso molti investitori e meteorologi finanziari che prevedevano che la crescita economica sarebbe rallentata drasticamente. Ma ora che il mantra delle banche centrali “tassi più alti più a lungo” è ben radicato nella mente degli operatori di mercato, molti si chiedono se i cosiddetti bond vigilantes siano tornati. I rendimenti del Tesoro statunitensi a lungo termine hanno raggiunto il livello più alto dal 2007 questa settimana. In questo post esaminiamo le ragioni per cui i rendimenti delle obbligazioni stanno aumentando.

Aumento dei tassi di interesse e quantitative tightening

La Federal Reserve sta perseguendo una delle campagne di rialzi dei tassi più aggressive di sempre. Anche se il picco è vicino, molto probabilmente la Fed dovrà mantenere i tassi ad un livello restrittivo per un periodo di tempo prolungato. Oltre ad aumentare i tassi di interesse, la Fed è impegnata in un programma di quantitative tightening (QT), riducendo il suo bilancio di quasi 100 miliardi di dollari ogni mese. Ciò sta drenando liquidità, spingendo i rendimenti delle obbligazioni più in alto di quanto sarebbero altrimenti.

Alcuni paesi stanno cercando di ridurre la loro dipendenza dal dollaro

I paesi BRICS (Brasile, Russia, India, Cina e Sud Africa) sono attivamente impegnati a ridurre le loro disponibilità di dollari americani come valuta di riserva. E altri paesi si stanno unendo a loro, tra cui Argentina, Iran, Arabia Saudita, Turchia, Venezuela e altri paesi degli Stati del Golfo. Tutti questi paesi hanno adottato misure per ridurre la loro dipendenza dal dollaro americano nel commercio e nella finanza internazionale. La quota di attività in dollari USA nelle riserve delle banche centrali è scesa di 12 punti percentuali, dal 71% quando è stato lanciato l’euro nel 1999 al 59% entro il 2021. La vendita di titoli del Tesoro statunitensi da parte delle banche centrali di questi paesi aumenta la pressione al rialzo sui rendimenti.

Le banche stanno vendendo obbligazioni

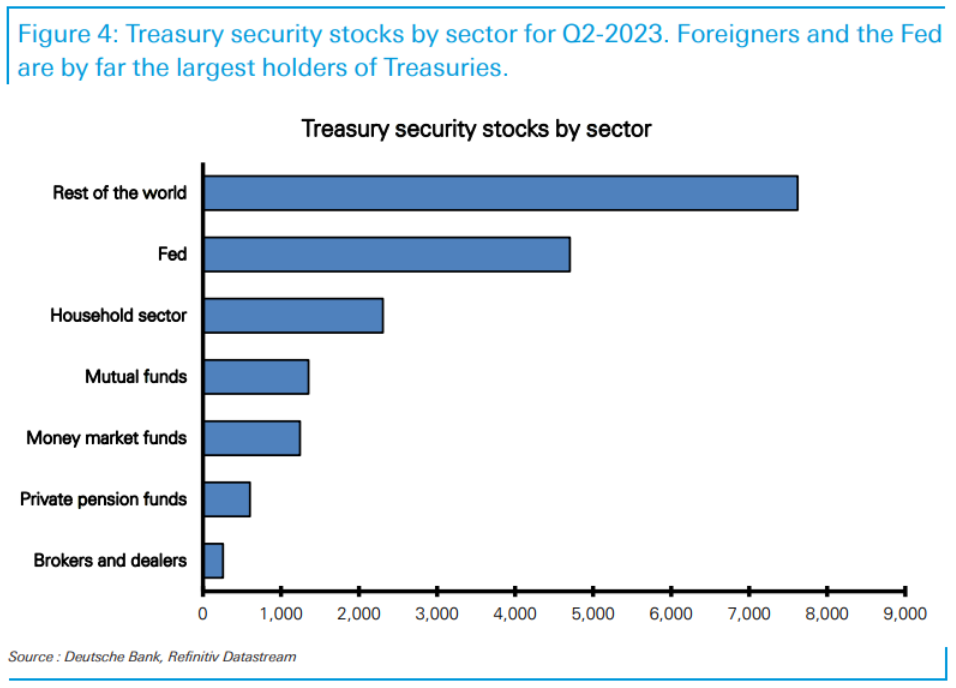

Tra i maggiori detentori di titoli del Tesoro ci sono le banche statunitensi. La crisi degli immobili commerciali ha creato un problema di capitale per le banche, soprattutto quelle regionali. Per raccogliere liquidità, gli istituti di credito potrebbero essere costretti a vendere titoli del Tesoro, l’asset più liquido che detengono.

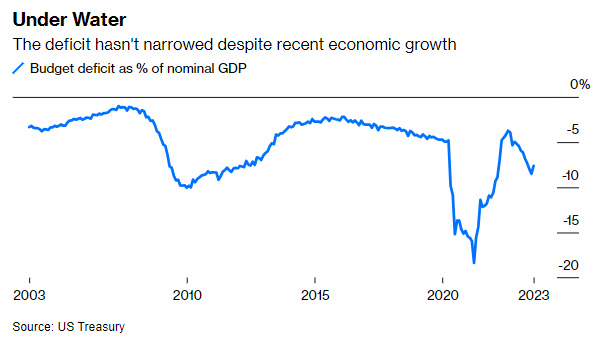

Il deficit fiscale degli Stati Uniti

Mentre la Fed ha inasprito la politica monetaria alzando i tassi di interesse e impegnandosi nel QT, il governo degli Stati Uniti si è impegnato in massicci stimoli fiscali, gestendo un deficit di bilancio di circa il 6,3% del PIL. Il deficit fiscale, con il rapporto debito/PIL degli Stati Uniti che ora supera il 100% e si prevede continuerà a crescere, ha portato al declassamento del rating del debito sovrano. Ciò potrebbe portare gli investitori stranieri a richiedere un premio di rischio maggiore per detenere titoli del Tesoro, spingendo i tassi più in alto. Inoltre, il deficit porta ad una crescente offerta di buoni del Tesoro che devono essere emessi per finanziarlo, esercitando una pressione al rialzo sui tassi.

La resilienza dell’economia americana

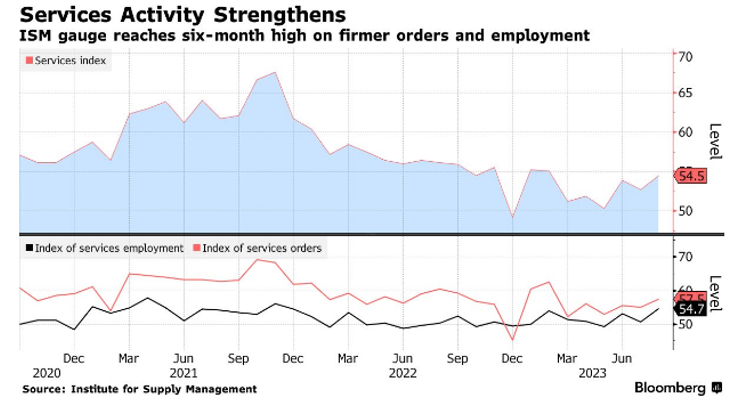

L’economia americana è stata più forte del previsto. Il settore manifatturiero, che rappresenta solo l’8% circa dell’occupazione, è in recessione dal novembre 2022. Ma la spesa nel settore dei servizi, che è meno sensibile ai tassi di interesse e costituisce circa il 78% del PIL, continua ad essere forte. Mentre il PMI manifatturiero dell’ISM statunitense è stato al di sotto di 50 (la soglia che segnala una contrazione) per 10 mesi consecutivi, l’attività economica nel settore dei servizi continua ad aumentare.

La possibile inversione di rotta della Bank of Japan

Il controllo della curva dei rendimenti (YCC) del Giappone potrebbe finire. A luglio, la Bank of Japan ha iniziato ad aumentare il tetto del rendimento di riferimento, compiendo un passo importante verso la normalizzazione della politica monetaria. Per anni il programma di YCC della BOJ ha soppresso i rendimenti obbligazionari giapponesi, aumentando la domanda di asset a più alto rendimento come i titoli del Tesoro statunitensi. La graduale eliminazione del programma potrebbe contribuire all’aumento dei rendimenti statunitensi a causa della riduzione della domanda degli investitori giapponesi.

ARTICOLI CORRELATI:

L’impatto dei tassi d’interesse più alti su economia e finanza

I rendimenti delle obbligazioni italiane aumentano sottolineando le sfide del governo Meloni

Fino a quando rimarranno alti i tassi di interesse?

Che impatto hanno i tassi di interesse sulla stabilità finanziaria?