Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 17

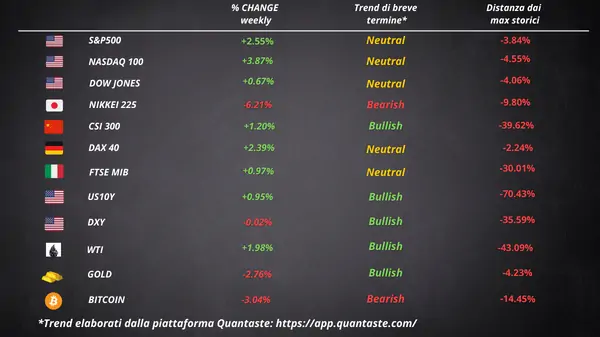

Una scarica di ottimismo ha invaso il cuore pulsante della tecnologia, dando una scossa vivificante ai mercati finanziari e offrendo a Wall Street una tanto attesa boccata d’aria fresca. La settimana appena conclusa è stata la migliore del 2024 per i mercati azionari, spinta soprattutto

Guida all’Analisi del Bilancio di una Banca: Tecniche e Consigli per Investitori

Nel mondo degli investimenti finanziari, saper analizzare il bilancio di una banca è una competenza cruciale. Le banche, con la loro unica struttura e regolamentazione, offrono una panoramica dettagliata non solo della loro salute corrente, ma anche della loro capacità di gestire rischi e capitalizzare

Investire nei Farmaci contro l’Obesità: Panoramica su Opportunità e Rischi

L’industria farmaceutica è al centro di una rivoluzione con l’emergere di nuovi farmaci per il trattamento dell’obesità, che promettono di trasformare il trattamento di una delle epidemie più persistenti del nostro tempo. Questi farmaci non solo promettono di migliorare la salute di milioni di persone,

I 5 Migliori Progetti Blockchain del 2024

Il 2024 si sta rivelando un anno rivoluzionario per la blockchain, una tecnologia che continua a spingersi oltre i confini dell’innovazione. Il panorama della blockchain nel 2024 è ricco di novità, con progetti che promettono di rivoluzionare diversi settori. Quest’anno, alcuni progetti si distinguono particolarmente,

Crollo Azioni Meta: Analisi Completa e Implicazioni per gli Investitori

Meta Platforms ha subito un significativo contraccolpo in seguito alla pubblicazione dei risultati finanziari del primo trimestre. Le aspettative di vendite inferiori alle previsioni per il trimestre corrente, accoppiate con l’annuncio di un incremento delle spese in conto capitale, hanno esercitato una forte pressione sulle

Possibili Dividendi di Alphabet: Una Svolta Strategica per il Gigante della Tecnologia

Alphabet, la società madre di Google, potrebbe presto fare notizia con l’introduzione di dividendi per la prima volta nella sua storia. Questa potenziale mossa segue l’esempio di Meta Platforms, che a febbraio ha annunciato il suo primo dividendo, segnando un significativo punto di svolta nel

I rendimenti delle obbligazioni italiane aumentano sottolineando le sfide del governo Meloni

Non importa quanto sia attenta ai pericoli in vista delle elezioni del prossimo anno. Giorgia Meloni non riesce a smettere di innervosire gli investitori obbligazionari italiani. Da quando il primo ministro ha deciso di tassare gli “extraprofitti” delle banche in agosto, il sentiment è cambiato. Il suo governo è stato scosso dalla notizia di un’economia in contrazione. Il peggioramento delle prospettive di bilancio si è aggiunto ai rischi che perseguitano gli investitori obbligazionari italiani, che hanno reagito scaricando il debito pubblico. L’aumento dei rendimenti delle obbligazioni italiane danneggia la capacità del governo italiano di rifinanziare i suoi 2,8 trilioni di euro di debito. La Meloni dovrà affrontare le sfide economiche guidando la sua coalizione senza innescare una crisi.

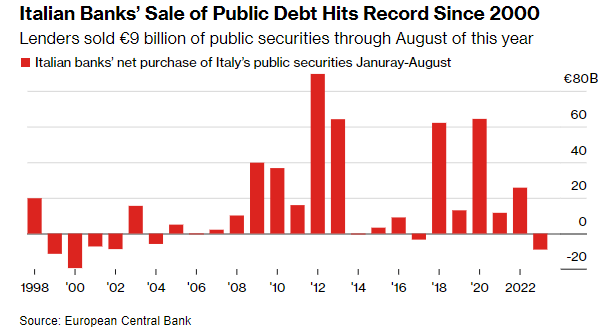

Le banche stanno vendendo obbligazioni italiane

La pressione di vendita ha portato il rendimento delle obbligazioni italiane a 10 anni al massimo degli ultimi dieci anni. Lo spread tra i rendimenti delle obbligazioni italiane a 10 anni e i loro equivalenti tedeschi ha superato brevemente i 200 punti base la scorsa settimana, un livello attentamente monitorato ma ancora ben lontano dalle soglie di panico.

Le banche italiane, che attualmente detengono la quota più elevata di debito nazionale in tutta l’Eurozona, stanno vendendo le proprie partecipazioni in titoli di Stato al ritmo più veloce degli ultimi vent’anni, secondo i calcoli di Bloomberg. Non è chiaro se questo stia avvenendo in risposta alla tassa sugli extraprofitti. Secondo gli strateghi di UniCredit, il calo potrebbe riflettere la spinta delle banche a diversificare le partecipazioni ora che i rendimenti su altri titoli sono molto più alti.

In combinazione con gli sforzi della Banca Centrale Europea per liquidare i precedenti acquisti di obbligazioni, questo cambiamento pone un maggiore onere sugli altri investitori nel colmare il divario. Ciò sta accadendo per ora, poiché le famiglie italiane e le società non finanziarie beneficiano del rendimento più alto dell’area euro.

Al momento, pochi investitori si aspettano un crollo del mercato. L’impegno assunto la scorsa estate dalla BCE di evitare che i costi di finanziamento nelle diverse economie dell’Eurozona divergessero nettamente è stato un ostacolo per chiunque volesse scommettere contro l’Italia.

Il piano di bilancio dell’Italia

L’Italia riuscirà a riportare il proprio deficit di bilancio al di sotto del limite fissato dall’Unione Europea solo nel 2026. Il governo ha quindi rinviato di un anno il rientro del deficit sotto il tetto dell’UE pari al 3% del prodotto interno lordo.

Il deficit del 2023 è previsto al 5,3% del PIL, rispetto al precedente 4,5%. Per il 2024, il deficit è previsto al 4,3%, rispetto al 3,7% fissato ad aprile. Il piano di bilancio prevede un debito pari al 140,1% del PIL l’anno prossimo, con una crescita prevista dell’1,2% nel 2024, dell’1,4% nel 2025 e dell’1% nel 2026. Il maggiore deficit permetterà di confermare misure per le famiglie a basso reddito e in particolare i tagli fiscali sui salari, le misure per rilanciare le nascite e le risorse per la pubblica amministrazione.

La Meloni deve mantenere gli investitori dalla sua parte

Il piano di bilancio sottolinea la sfida che la Meloni deve affrontare nel bilanciare le promesse di tagli fiscali e l’inasprimento della crescita economica. Da quando i dati economici hanno iniziato a peggiorare visibilmente, con un probabile impatto sulle entrate pubbliche, la coalizione della Meloni si è sforzata di trovare nuova liquidità per far fronte ai suoi generosi impegni elettorali con la necessità di mantenere il debito italiano su un percorso sostenibile.

Il governo Meloni ha cercato di ottenere liquidità extra con una manna sui profitti delle banche. Ciò ha spazzato via 10 miliardi di dollari dal valore di mercato delle banche italiane e ha lasciato molti investitori a dubitare del suo impegno a non agitare le acque. La coalizione ha ora fatto marcia indietro.

I funzionari riconoscono che i recenti eventi hanno danneggiato la fiducia e le persone vicine al primo ministro temono che sia sempre più intrappolata. Meloni deve accontentare sia i suoi partner di coalizione che i suoi elettori, rispettando allo stesso tempo i requisiti dell’UE per finanze pubbliche sane.

Le turbolenze finanziarie sono state una parte formativa dell’educazione politica della Meloni: aveva un posto in prima fila quando il mercato obbligazionario rovesciò Silvio Berlusconi nel 2011. Il leader di Fratelli d’Italia si è insediato l’anno scorso, pochi giorni prima che il primo ministro britannico Liz Truss si dimettesse durante la crisi del “mini budget”.

Il premier italiano ha iniziato il suo mandato imponendo la disciplina fiscale alla sua coalizione, ma l’aumento dei tassi di interesse combinato con i dati di luglio che mostravano un andamento dell’economia molto peggiore di quanto i funzionari avevano sperato, hanno da allora minacciato le sue ambizioni di spesa populiste.

ARTICOLI CORRELATI:

Moody’s lascia invariato il rating dell’Italia

Il debito pubblico farà FALLIRE l’Italia

Crisi del Debito: l’Italia rischia più di tutti con l’aumento dei Tassi

L’Italia potrebbe non essere lontana da una crisi del debito