Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 08

L’euforia per l’intelligenza artificiale e l’ottimismo sulla crescita economica in un momento in cui la banca centrale si prepara ad allentare la politica monetaria sono gli ingredienti magici per un rally azionario. Dopo che il produttore di chip più prezioso al mondo ha infranto le aspettative di Wall Street con il suo rapporto eccezionale mercoledì, nessuno può più permettersi di perdere il “party dell’intelligenza artificiale”.

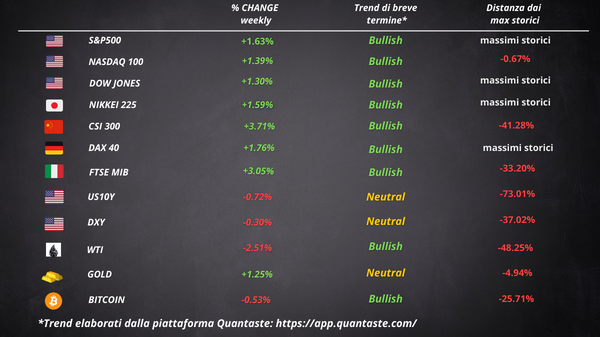

Visto il ritmo di crescita dei loro utili, scommettere contro i colossi tecnologici è diventato inutile. Lo short interest dei “Magnifici Sette” è quasi inesistente, attestandosi ad appena l’1%. Gli obiettivi di prezzo degli analisti sono in aumento. Il posizionamento di hedge fund e trader al dettaglio sta diventando sempre più aggressivo. Per i gestori di fondi, la pressione sta diventando ogni giorno più intensa per cavalcare lo slancio rialzista di indici come l’S&P 500 e il Nasdaq, entrambi in rialzo per la quindicesima volta in 17 settimane.

Tuttavia, al rally continua a mancare un elemento importante: una forte partecipazione dei componenti degli indici. Mentre Nvidia ha rafforzato gli indici principali, i guadagni sono stati guidati ancora una volta da una manciata di azioni. Meno del 70% dei titoli azionari della Borsa di New York hanno registrato un rialzo, mentre l’indice S&P 500 ha registrato un guadagno settimanale dell’1,7%.

Nel frattempo, i dati macroeconomici hanno continuato a rafforzarsi, mentre le aspettative di tagli dei tassi sono diminuite. L’oro ha chiuso la settimana in rialzo mentre il dollaro è scivolato. Nonostante il solido afflusso netto dagli ETF, Bitcoin è sceso. Il petrolio ha testato i massimi di gennaio prima di scendere.

Il titolo più importante del mondo

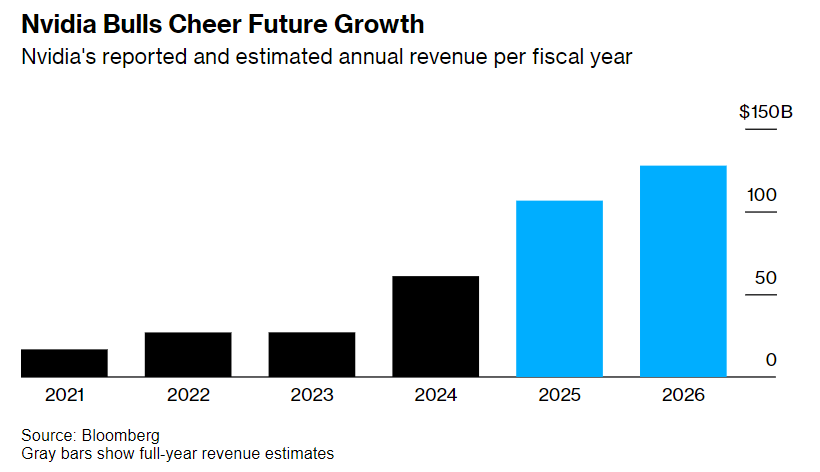

Grazie all’insaziabile domanda per i suoi chip di intelligenza artificiale, Nvidia ha regalato al mercato un’altra previsione di vendita strabiliante. Nel quarto trimestre fiscale, i risultati di Nvidia hanno stracciato le stime di Wall Street. I ricavi dell’azienda sono più che triplicati arrivando a 22,1 miliardi di dollari. L’utile netto è stato di 5,16 dollari per azione. Si tratta di un aumento del 486% su base annua! I ricavi nel periodo attuale saranno di circa 24 miliardi di dollari.

Poiché gli investitori scommettono che Nvidia rimarrà il principale beneficiario del boom dell’intelligenza artificiale, le sue trimestrali sono diventate un evento molto atteso dal mercato. Goldman Sachs ha definito il produttore di chip “il titolo più importante del pianeta terra”. I suoi chip AI sono visti come “pale e picconi” nella corsa all’oro.

I guadagni di Nvidia hanno portato la sua capitalizzazione di mercato vicino ai 2 bilioni di dollari. Eppure, la sua valutazione si è ridotta dalla metà del 2023 grazie alla crescita degli utili.

Nikkei e Stoxx 600 ai massimi storici

Il boom dell’intelligenza artificiale ha sostenuto il sentiment azionario in tutto il mondo. I titoli azionari europei hanno raggiunto livelli record, in rialzo per la quinta settimana consecutiva. L’indice Stoxx 600 ha raggiunto i massimi storici insieme al Nikkei.

Il Giappone sembra attrarre investitori che altrimenti investirebbero in Cina. Inoltre esiste una relazione inversa a lungo termine tra lo yen e il mercato azionario giapponese. Ma non finisce qui!

In primo luogo, i fondamentali aziendali stanno generando un reale ottimismo. Finora quest’anno, le proiezioni degli utili per azione per il 2024 e il 2025 sono diminuite in tutto il mondo, con la sola eccezione del Giappone.

Poi c’è la tanto ritardata “terza freccia” del cosiddetto piano Abenomics del defunto premier Shinzo Abe, entrato in azione nel 2013. Dopo le prime frecce per stimoli monetari e fiscali, la terza era mirata alla governance aziendale favorevole agli azionisti. Tali cambiamenti richiedono tempo prima di avere effetto, ma a giudicare dai buyback societari record, la freccia ora è andata a segno.

Un ultimo punto critico è l’economia. La fiducia nelle imprese giapponesi è palpabile. Nei servizi, l’ottimismo sembra storicamente forte ed è in ripresa anche per il manifatturiero. Inoltre, il paese sembra ormai fuori dalla spirale deflazionistica decennale.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 07

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 06

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 05

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 04