Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 07

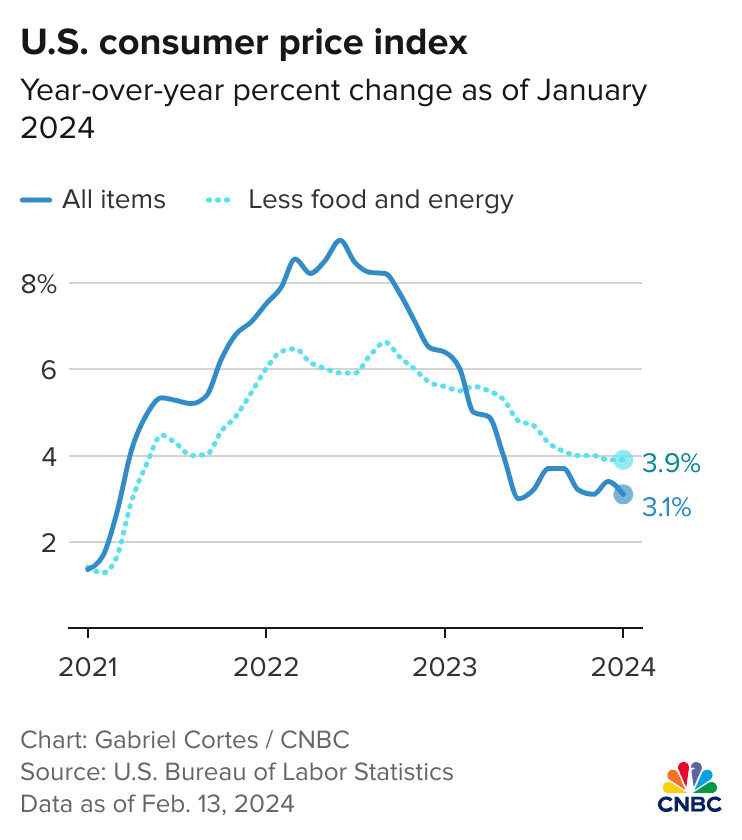

I trader hanno trovato poco incoraggiamento a spingere al rialzo il mercato azionario mentre l’“ultimo miglio” dell’inflazione verso il target del 2% si rivela quello più duro. La traiettoria della disinflazione non può essere lineare. I dati lo confermano. Due rapporti chiave hanno mostrato che l’inflazione è più vischiosa del previsto e il cuore del problema sono i servizi.

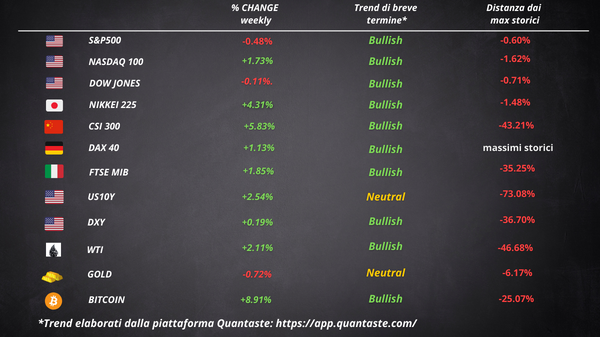

Nulla di troppo serio per i mercati. L’S&P 500 ha interrotto una serie di guadagni lunga cinque settimane. Il Nasdaq è stato il peggiore performer tra gli indici azionari perdendo l’1,6% e il Dow Jones è rimasto invariato.

I rendimenti dei Treasury sono aumentati lungo tutta la curva. Il dollaro ha chiuso in rialzo mentre l’oro è sceso. Il petrolio ha registrato un rally che lo ha portato al livello più alto da novembre. Bitcoin ha superato i 50.000 dollari per la prima volta dal 2021.

Se prima dei dati della scorsa settimana un taglio dei tassi a marzo era improbabile, adesso lo è ancora di più. Dopo aver dato un’occhiata ai rapporti di CPI e PPI i trader hanno dovuto aggiustare le loro aspettative di allentamento. Il mercato adesso sconta meno di 90 punti base di tagli nel 2024, rispetto ai circa 150 punti base scontati all’inizio di febbraio.

Nonostante la disinflazione stia incontrando degli ostacoli, la propensione al rischio è ancora alle stelle. Le condizioni finanziarie si sono allentate e la paura nel mercato del credito è quasi del tutto assente. Anche l’interesse per le coperture obbligazionarie sta diminuendo. E i trader azionari stanno accumulando opzioni rialziste per prepararsi a un ulteriore rialzo. Fanno bene ad essere così ottimisti?

Inflazione: da transitoria a intransigente

Il rapporto del CPI di gennaio è arrivato un po’ come una doccia fredda. Sia l’indice complessivo dei prezzi al consumo che l’indice “core” sono aumentati più del previsto.

La categoria dei servizi “supercore” ha registrato l’incremento maggiore in quasi due anni. I politici della Fed ritengono che questa sia una misura chiave da monitorare per valutare il percorso dell’inflazione. Tuttavia, la calcolano sulla base dell’indice PCE.

A tenere calda l’inflazione sono i costi degli alloggi, che hanno contribuito per oltre due terzi all’aumento complessivo del CPI. In generale, l’inflazione dei servizi continua a rimanere ostinatamente elevata.

Nonostante la sorpresa negativa, l’inflazione continua ad essere su una traiettoria al ribasso. Ma i responsabili politici fanno bene a mantenere un approccio cauto. La Fed avrà accesso a numerosi rapporti sull’inflazione prima della riunione del 19-20 marzo. Ma probabilmente un taglio a quell’incontro sarà fuori discussione.

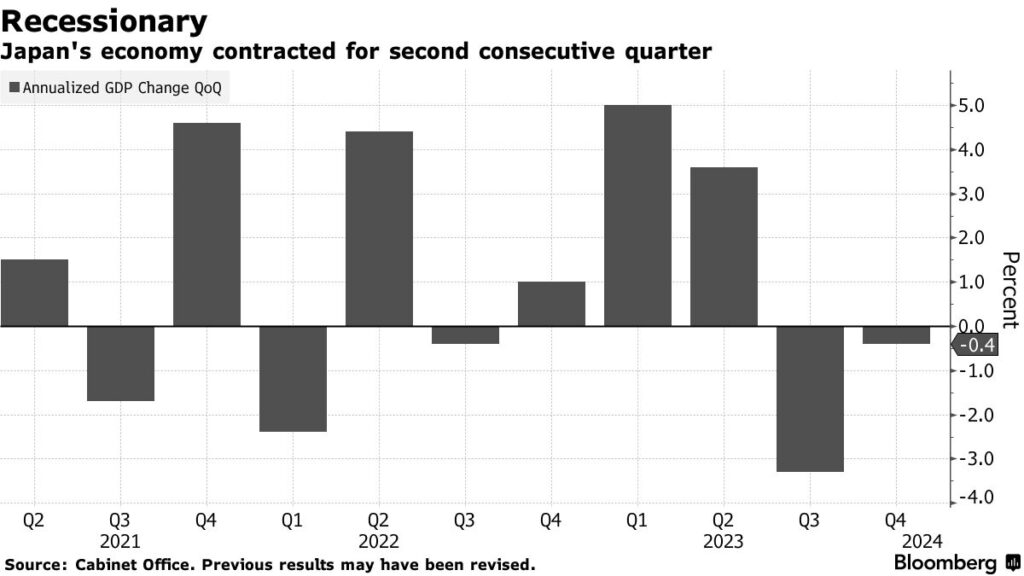

L’economia nipponica scivola in recessione

L’economia del Paese del Sol Levante è scivolata in recessione tecnica. La domanda interna anemica ha fatto contrarre il PIL dello 0,4% su base annualizzata nel quarto trimestre del 2023, dopo un calo del 3,3% nel trimestre precedente.

La contrazione economica potrebbe di certo avere delle implicazioni per le future decisioni politiche della Bank of Japan, mentre si prepara ad uscire dal regime dei tassi di interesse negativi. Ma a quanto pare non cambia le regole del gioco per il mercato azionario. L’indice Nikkei 225 sta sovraperformando la maggior parte degli indici azionari globali ed è sempre più vicino al suo massimo storico.

I venti favorevoli per le azioni giapponesi sono molti. Dopo un circolo deflazionistico decennale, l’inflazione è tornata. Le recenti riforme di corporate governance promosse dalla Borsa di Tokyo hanno portato le aziende ad aumentare i rendimenti per gli azionisti attraverso buyback e dividendi. La debolezza dello yen ha incrementato i loro profitti. Gli acquisti di Warren Buffet hanno senz’altro convinto molti ad investire nelle azioni del Sol Levante, che hanno beneficiato anche delle sfortune di altri paesi, in particolare della Cina.

Allerta intervento sullo yen

La scorsa settimana il principale funzionario giapponese del cambio valuta presso il ministero delle Finanze ha detto che le autorità sono pronte ad intervenire per sostenere lo yen. L’affermazione ha messo gli investitori in guardia.

I trader hanno accumulato coperture contro un potenziale intervento del Giappone. L’open interest per i contratti futures sullo yen a breve scadenza ha toccato il massimo degli ultimi sei anni, eclissando i livelli osservati prima di una serie di interventi avvenuti alla fine del 2022.

La maggior parte dell’open interest nei futures si è concentrata sul contratto di marzo, quando la Bank of Japan inizierà la sua riunione politica di due giorni. Con lo yen che scivola oltre quota 150 rispetto al dollaro, il prossimo livello chiave è intorno a 152.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 06

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 05

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 04

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 03