Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 03

La tabella è da intendersi solo ed esclusivamente a scopo informativo e didattico. Nessuna informazione o dato in essa contenuti vuole essere un consiglio finanziario per il lettore, che declina l’autore da qualsiasi responsabilità.

Negli ultimi due anni gli investitori hanno dovuto affrontare la più grande guerra di terra in Europa dalla Seconda Guerra Mondiale, l’inflazione più rapida dall’inizio degli anni ’80 e i costi di finanziamento più alti dall’inizio del millennio. Queste tre forze hanno spinto il benchmark azionario statunitense in un mercato ribassista nel giugno 2022. Tuttavia, le azioni hanno sfidato i timori di una recessione per salire alle stelle nel 2023 e hanno continuato a salire all’inizio del 2024.

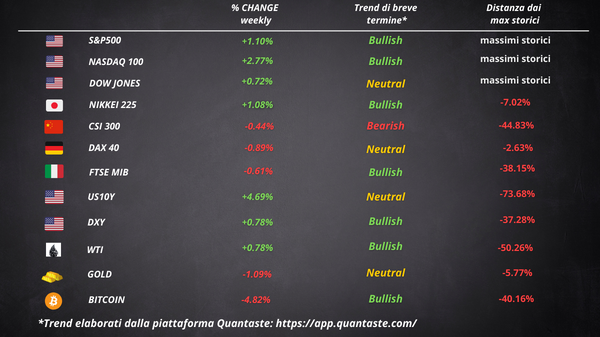

S&P 500 ai massimi storici

Venerdì l’indice S&P 500 ha stabilito un nuovo massimo storico a 4.839,81, eclissando il suo massimo di chiusura precedente fissato il 3 gennaio 2022. I cosiddetti “Magnifici Sette” – Alphabet, Amazon.com, Apple, Meta Platforms, Microsoft, Nvidia e Tesla – hanno alimentato i guadagni dell’indice.

Per ora, la visione degli ottimisti azionari ha la meglio: le Big Tech alimenteranno la crescita dei profitti, l’inflazione si sta finalmente allentando e l’economia è ancora resiliente. I pronostici azionari di Wall Street hanno la storia dalla loro parte se la campagna di inasprimento della Fed sta volgendo al termine poiché le pause dei tassi storicamente inaugurano rendimenti a due cifre per le azioni.

Nonostante le preoccupazioni riguardanti il calendario della Fed per l’avvio dei tagli dei tassi e la possibilità che il Tesoro abbia bisogno di aumentare i propri requisiti di finanziamento, i mercati continuano a premiare le mega cap tecnologiche mentre la promessa dell’intelligenza artificiale diventa sempre più realtà.

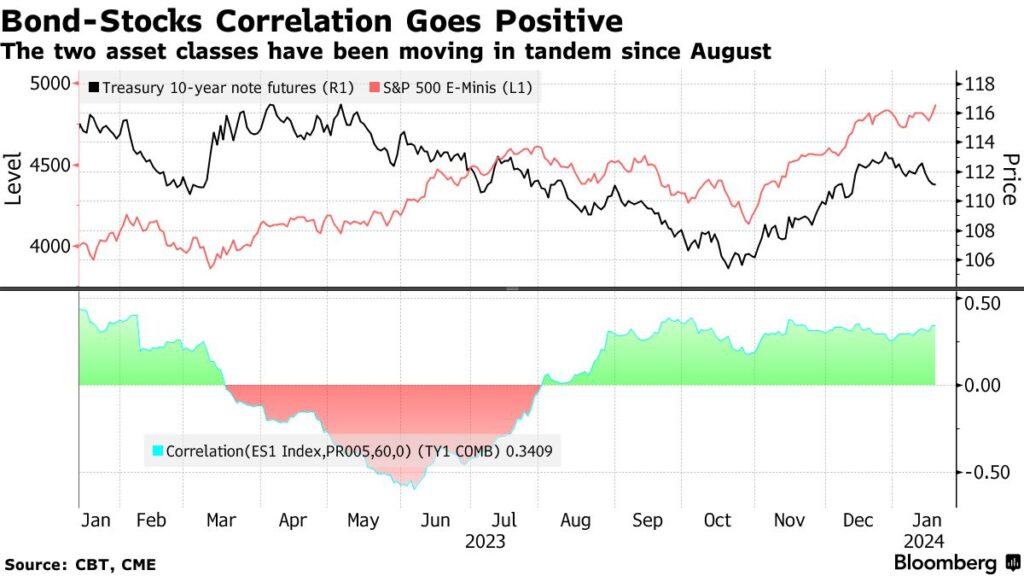

Ma un rally azionario guidato dai titoli tecnologici significa che una parte sempre più ampia dell’indice di riferimento è strettamente legata alle prospettive di utili a lungo termine, e quindi più sensibile all’aumento dei rendimenti. La correlazione tra l’indice S&P 500 e i titoli del Tesoro di riferimento è positiva dall’agosto dello scorso anno.

I rendimenti dei titoli del Tesoro sono aumentati la scorsa settimana. Il dollaro ha chiuso in rialzo. Bitcoin ha faticato da quando gli ETF spot hanno iniziato a negoziare ma è riuscito a chiudere la settimana praticamente invariato. L’oro ha chiuso in ribasso ma è rimbalzato sulla soglia dei 2000 $. Il petrolio è aumentato.

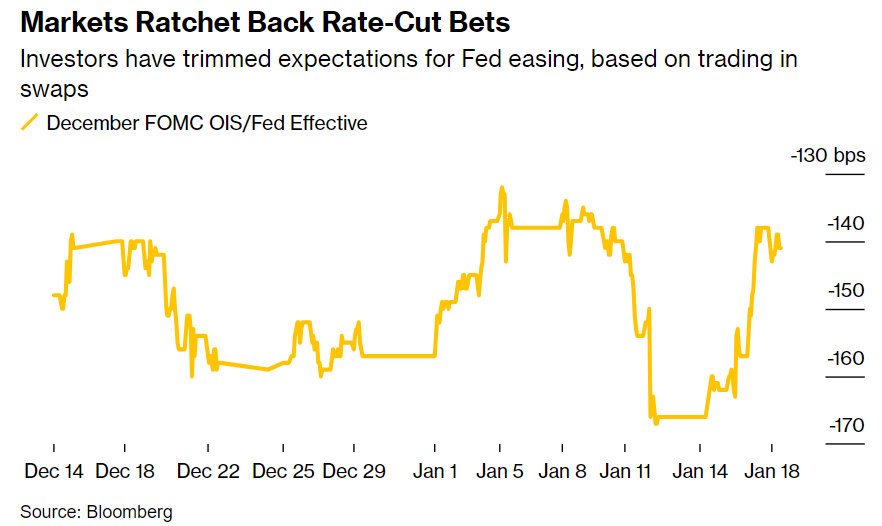

Il mercato modera le sue scommesse sui tagli dei tassi

I trader hanno moderato le loro scommesse sui tagli dei tassi poiché i dati economici statunitensi hanno continuato a mostrare resilienza. A temperare le aspettative sono stati anche i funzionari della Fed. Il governatore Christopher Waller ha affermato che la banca centrale americana dovrebbe adottare un approccio cauto e sistematico. “Con l’attività economica e i mercati del lavoro in buona forma e l’inflazione che sta gradualmente scendendo verso il 2%, non vedo alcun motivo per muoversi o tagliare così rapidamente come in passato”, ha affermato, facendo riferimento ai precedenti cicli di allentamento dei tassi.

Il presidente della Fed di Chicago, Austan Goolsbee, ha affermato che un continuo calo dell’inflazione meriterebbe una discussione sulla riduzione dei tassi. Ha sottolineato che la banca centrale prenderà le decisioni riunione dopo riunione. Il suo omologo di Atlanta, Raphael Bostic, ha affermato di essere disponibile a cambiare la sua opinione sulla tempistica dei tagli a seconda dei dati. Tuttavia, vuole essere sicuro che l’inflazione sia sulla strada verso il 2% prima di allentare la politica. Il capo della Fed di San Francisco, Mary Daly, ha affermato che è troppo presto per dichiarare vittoria sull’inflazione.

I mercati stanno attualmente scontando riduzioni di circa 1,4 punti percentuali quest’anno, rispetto alle aspettative di un allentamento di ben 1,7 punti percentuali della settimana precedente.

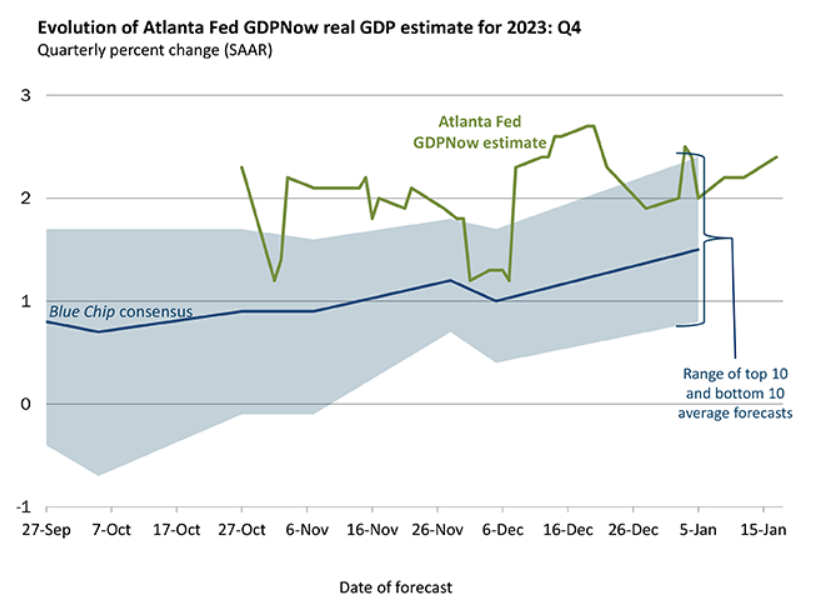

L’economia degli Stati Uniti è ancora forte

Il tanto dibattuto atterraggio morbido dell’economia statunitense si è rivelato un non atterraggio, o forse addirittura un decollo. Le spese per le festività hanno continuato a sostenere l’economia alla fine dell’anno. Alla luce del rapporto sulle vendite al dettaglio al di sopra delle aspettative, la Fed di Atlanta ha alzato la sua proiezione di crescita del PIL per il quarto trimestre, prevedendo un aumento del 2,4%.

La Cina continua a deludere

L’ultimo round di dati economici in Cina ha deluso le aspettative. A dicembre i prezzi delle case hanno registrato il calo più grande dal 2015. Le nuove costruzioni edilizie, un indicatore chiave della fiducia tra gli sviluppatori immobiliari, sono crollate del 20,9%. Nel frattempo, un’ampia misura della variazione dei prezzi ha prolungato il suo periodo di calo trimestrale, che è ora il più lungo dall’inizio della crisi finanziaria asiatica nel 1999.

Con il crollo del settore immobiliare e i timori di una spirale deflazionistica, gli investitori globali rimangono riluttanti ad esporsi agli asset cinesi. Il CSI 300 è sceso ai minimi degli ultimi 5 anni. Le azioni cinesi quotate a Hong Kong e negli Stati Uniti sono crollate.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 02

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 01

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 52

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 51