Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 01

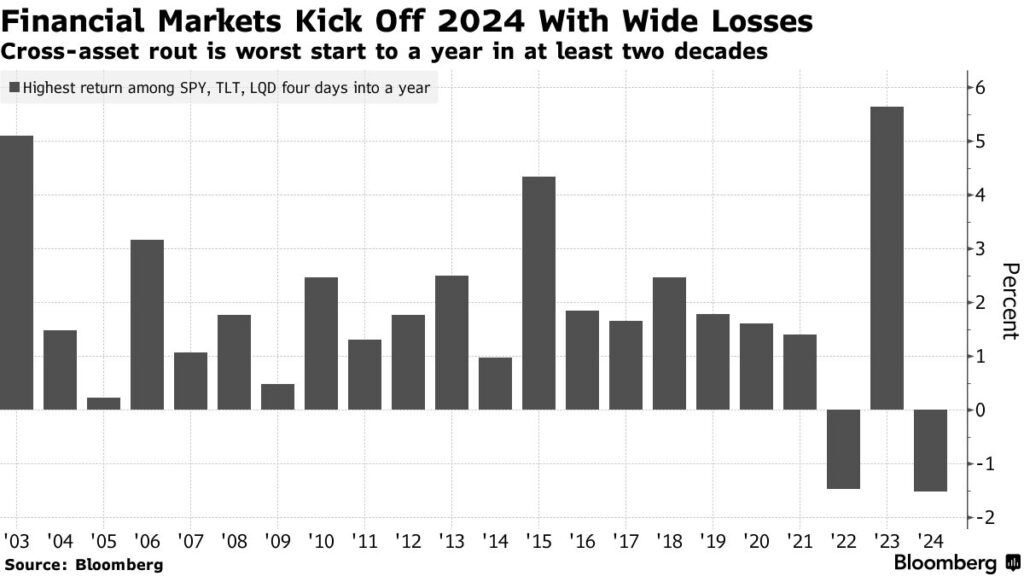

Non è così che Wall Street sperava di veder iniziare il 2024. Dopo il rally delle festività natalizie, gli asset hanno subito un danno che ha superato qualsiasi altro inizio anno in almeno due decenni. Con il bacino di nuovi acquirenti in esaurimento, i rialzisti hanno dovuto fare i conti con la sensazione di aver spinto troppo oltre l’euforia di dicembre.

Tutte le principali asset class hanno registrato un calo nella settimana abbreviata per le festività. Gli ETF che replicano azioni e reddito fisso sono diminuiti di almeno l’1,5% nelle prime quattro sessioni, il peggior crollo cross-asset registrato all’inizio di un anno da quando i due popolari ETF obbligazionari (TLT e LQD) sono stati creati a metà del 2002.

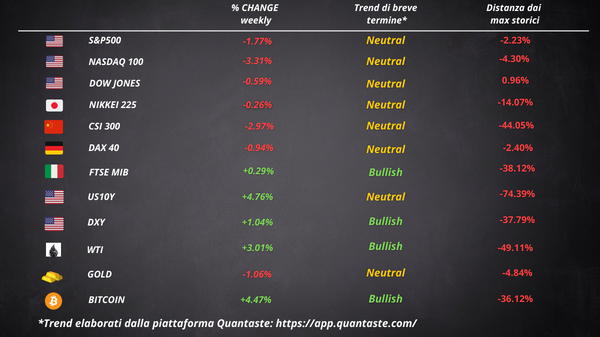

L’S&P 500 è sceso per la prima volta in 10 settimane, interrompendo la serie di guadagni più lunga in quasi 20 anni. Il Nasdaq ha registrato la peggior settimana dallo scorso marzo. I Magnifici 7 hanno visto spazzare via oltre 400 miliardi di dollari di capitalizzazione di mercato, cancellando tutti i guadagni di dicembre. I titoli del Tesoro e il credito societario hanno registrato il calo maggiore da ottobre. In termini di ricchezza totale distrutta, i mercati obbligazionari e azionari globali hanno visto spazzare via oltre 3 bilioni di dollari.

Sebbene fattori sfavorevoli come il declassamento di Apple e le massicce emissioni societarie abbiano pesato sui mercati, il posizionamento compiacente degli investitori, in particolare riguardo alla politica della Fed, è stato l’acceleratore principale. Nel reddito fisso, i trader avevano considerato un taglio dei tassi di interesse a marzo come una scommessa sicura a fine dicembre. Ora, la probabilità è stata ridotta a circa il 70%. Per tutto il 2024, il mercato indica un totale di 137 punti base di tagli dei tassi, contro i circa 160 punti base di mercoledì scorso.

I rendimenti dei titoli del Tesoro a 10 anni hanno ripercorso più della metà del calo dal 13 dicembre -quando il presidente della Fed ha gettato le basi per un allentamento monetario quest’anno – ritornando al 4%. Un sondaggio di JPMorgan ha mostrato che le posizioni long dei suoi clienti nel mercato dei titoli del Tesoro hanno raggiunto i massimi dal 2010 a novembre prima di essere gradualmente ridotte.

Sebbene l’intera curva abbia registrato rendimenti più elevati nel corso della settimana, i rendimenti a 30 anni sono aumentati maggiormente (fino a 16 punti base). I rendimenti a 2 anni sono aumentati di 13,5 punti base, l’aumento di inizio anno più grande dal 2005.

Il dollaro ha registrato un rally all’inizio dell’anno mentre l’oro è sceso. I prezzi del petrolio hanno registrato una forte flessione, per poi chiudere la settimana in rialzo.

I segnali di raffreddamento del mercato del lavoro statunitense

L’unica buona notizia del rapporto sull’occupazione di dicembre è la lettura relativa alle buste paga. Il resto del rapporto è pieno di prove di un mercato del lavoro in raffreddamento.

L’occupazione del sondaggio delle famiglie ha registrato il calo più grande dall’aprile 2020. La durata dei periodi di disoccupazione è aumentata e il tasso di partecipazione al lavoro è sceso. Allo stesso tempo, un numero maggiore di lavoratori temporanei sono incapaci di trovare lavoro e i lavori part-time per ragioni economiche o per una riduzione dell’orario di lavoro sono aumentati. Il numero di dipendenti a tempo pieno è diminuito in misura maggiore da aprile 2020.

Le buste paga non agricole sono aumentate di 216.000 unità dopo le revisioni al ribasso dei date dei due mesi precedenti. L’aumento delle buste paga è stato guidato da sanità, governo, edilizia, tempo libero e ospitalità.

Nel frattempo, il tasso di disoccupazione si è mantenuto al 3,7%. La retribuzione oraria media è aumentata dello 0,4% rispetto al mese precedente e del 4,1% rispetto a dicembre 2022.

I Fed minutes di dicembre

Secondo i verbali della riunione del 12-13 dicembre, i funzionari della Fed hanno concordato che sarebbe stato opportuno mantenere una posizione restrittiva “per un certo periodo”. Il FOMC ritiene che i tassi d’interesse siano probabilmente pari o vicini al picco per questo ciclo di inasprimento.

I verbali hanno indicato un crescente ottimismo tra i partecipanti sull’andamento dell’inflazione. I funzionari della Fed hanno discusso il ruolo dell’offerta nel ridurre ulteriormente l’inflazione. Alcuni di loro hanno affermato che l’aiuto derivante dal risanamento delle catene di approvvigionamento e dall’aumento dell’offerta di manodopera è stato “in gran parte completato”, mentre altri hanno visto il potenziale per ulteriori miglioramenti.

Le proiezioni trimestrali implicano tre tagli dei tassi nel 2024, ovvero circa 75 punti base. Tuttavia, le aspettative individuali dei funzionari per i tassi di interesse alla fine del 2024 variavano ampiamente. Il dot plot della Fed ha mostrato che otto funzionari vedono due tagli di un quarto di punto o meno, mentre 11 funzionari se ne aspettano tre o più.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 52

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 51

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 50

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 49