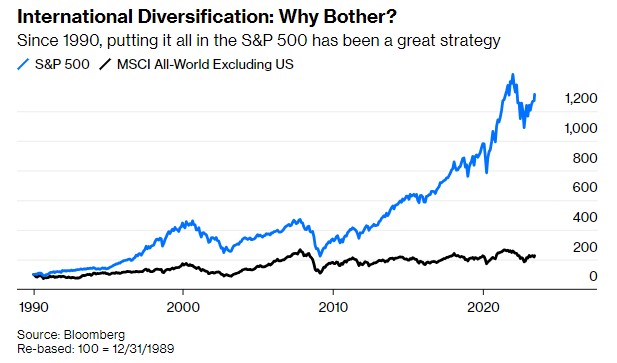

Poiché diverse banche centrali cercano di elaborare dove andranno i tassi e l’inflazione, dovrebbe essere un buon momento per diversificare il portafoglio fuori dagli Stati Uniti. Ma è difficile crederlo, perché ormai da 33 anni è molto meglio accumulare tutto in un fondo indicizzato statunitense. Ecco come l’S&P 500 si confronta con l’indice MSCI All-World Ex US dal 1990:

Mettere tutto il denaro nell’S&P 500 è stata un’ottima strategia. Come sempre, molto dipende da dove inizi. Ma in quasi tutti i periodi degli ultimi 33 anni, è stato molto meglio per gli investitori americani restare a casa e per gli stranieri investire negli Stati Uniti.

Non è solo una questione di scegliere un vincitore. Quando si tratta di gestione del rischio, la diversificazione dovrebbe proteggere dalle perdite. Se hai ben distribuito i tuoi investimenti non dovresti soffrire molto durante i periodi più difficili.

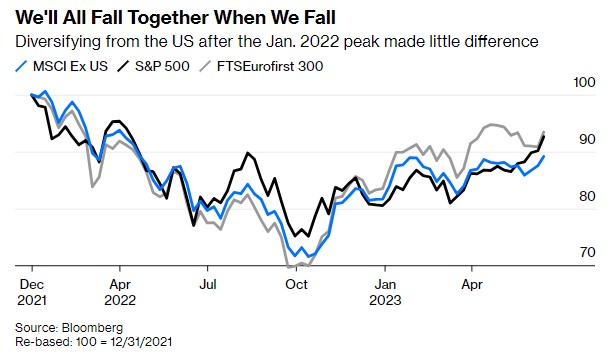

All’inizio del 2022, quando le azioni statunitensi avevano sovraperformato di gran lunga il resto del mondo da decenni ed erano valutati abbondantemente, avrebbe dovuto essere un buon momento per diversificare il portafoglio fuori dagli Stati Uniti. Ma in realtà non è stato così. Il mercato azionario statunitense ha battuto il resto del mondo da quel picco. Mettere il denaro al di fuori degli Stati Uniti non avrebbe fatto molta differenza durante il drawdown dello scorso anno.

Perché diversificare il portafoglio fuori dagli Stati Uniti?

Il caso centrale contro la diversificazione è che quando le cose si mettono male, le correlazioni aumentano e tutto scende insieme. È un’opinione che ha certamente validità, come possono attestare tutti coloro che pensavano di essersi coperti dal rischio di credito subprime statunitense scommettendo su materie prime e mercati emergenti nel 2008. Tuttavia, non è un argomento così forte come sembra.

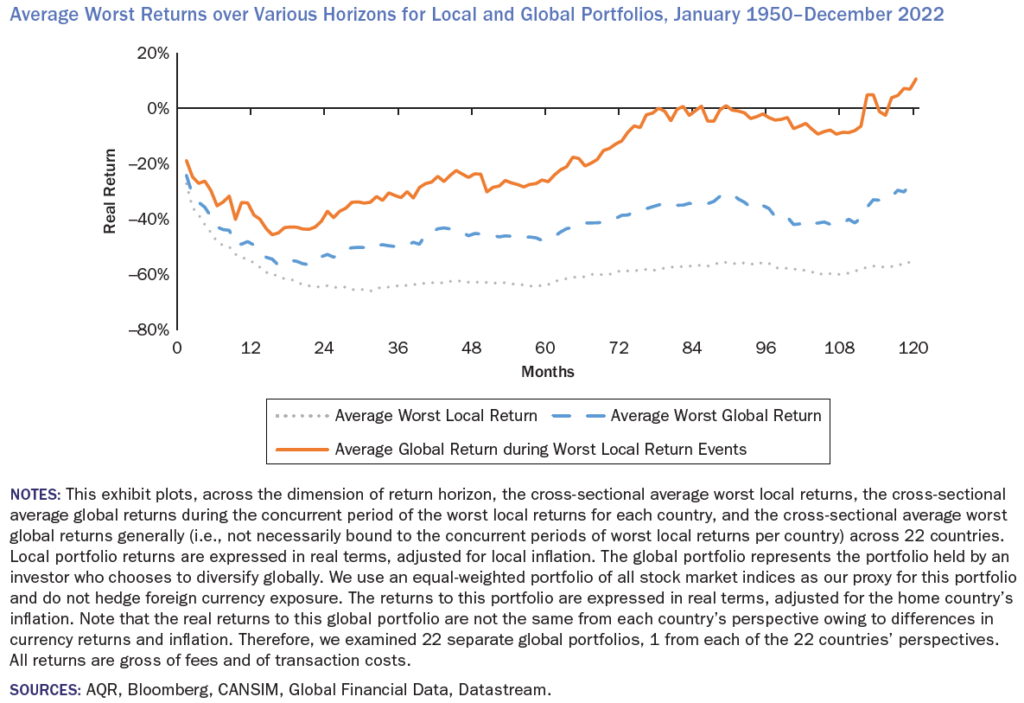

In un articolo per il Journal of Portfolio Management, Cliff Asness, Antti Ilmanen e Dan Villalon di AQR Management hanno analizzato i dati sui ribassi per 22 paesi diversi dal 1950. La linea punteggiata nel grafico seguente mostra la media dei peggiori rendimenti subiti da ciascun mercato a partire dal momento del crollo. La linea tratteggiata mostra invece il peggior rendimento per un portafoglio globale che include tutti quei 22 paesi nello stesso periodo.

Come si può notare, un portafoglio diversificato avrebbe fatto meglio ma non ti avrebbe salvato. La linea arancione mostra il rendimento medio di un portafoglio globale quando ogni paese stava subendo il suo evento peggiore. La valuta di un paese il cui mercato azionario sta crollando tende a indebolirsi, facendo sembrare gli investimenti internazionali molto più forti. Tuttavia, la diversificazione riduce davvero il dolore del drawdown e il tempo necessario per riprendersi.

Sia la teoria finanziaria che il buon senso favoriscono la diversificazione internazionale, che è sostenuta da prove empiriche che sono molto favorevoli a orizzonti più lunghi e per strategie attive. Sarebbe pericoloso estrapolare la sovraperformance post-1990 delle azioni statunitensi, in quanto riflette principalmente l’aumento delle valutazioni relative.

Le valutazioni delle azioni statunitensi

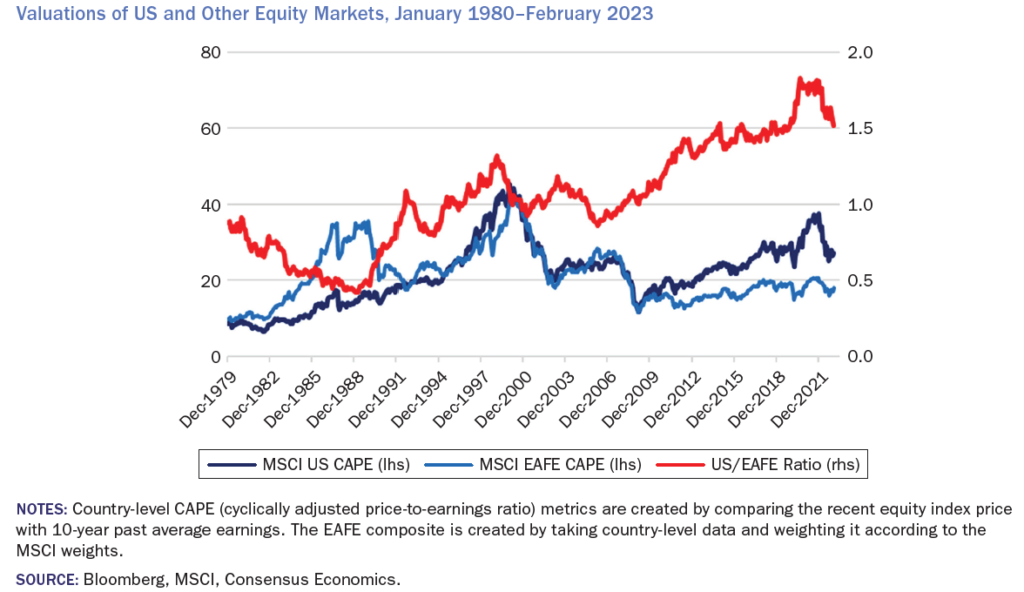

Un altro motivo per prendere sul serio la diversificazione del portafoglio fuori dagli Stati Uniti, è la valutazione. L’economia statunitense ha ottenuto risultati migliori di molti altri in tutto il mondo dal 1990, ma il motivo principale per cui il suo mercato azionario ha dominato è che ha iniziato a farlo quando era a buon mercato.

Il grafico seguente mostra che il resto del mondo (come definito dall’indice MSCI Europe Australasia and Far East, o EAFE) era molto più costoso degli Stati Uniti nel 1990. La situazione ora è ribaltata anche se la valutazione degli Stati Uniti è leggermente diminuita negli ultimi 18 mesi.

Nel 1990, sarebbe stata una buona idea ripartire il rischio da un mercato che sembrava troppo costoso investendo un po’ di soldi in uno che sembrava a buon mercato. La stessa logica ora ci porterebbe a investire al di fuori degli Stati Uniti. L’attuale valutazione delle azioni statunitensi potrebbe indicare una potenziale sottoperformance.

Dopo aver registrato un calo di quasi il 34% dal suo massimo alla fine del 2021 al minimo alla fine del 2022, il settore tecnologico – il maggiore responsabile della recente sovraperformance degli Stati Uniti – ha ora recuperato oltre il 50% dai suoi minimi. La logica alla base del sell-off dello scorso anno era che il settore sarebbe stato danneggiato da tassi di interesse più elevati. Ora, con tassi più alti e nessuna prospettiva di tagli nel breve termine, la tecnologia ha quasi recuperato tutte le sue perdite. Ha davvero senso continuare ad accumularsi negli Stati Uniti?

ARTICOLI CORRELATI:

Diversificare con le materie prime

Proteggere il Portafoglio Azionario durante i Crash del mercato: 5 Domande da farsi

Benjamin Graham e i suoi principi di investimento

Cosa fare con i tuoi soldi oggi: gli investimenti nell’era post-pandemica