Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa fare con i tuoi soldi oggi: gli investimenti nell’era post-pandemica

Non ci sono dubbi: la pandemia ha cambiato l’intero scenario economico-finanziario mondiale. L’inflazione globale ha raggiunto i livelli più alti in una generazione. Il mese scorso le turbolenze nel sistema bancario hanno introdotto un altro elemento di incertezza. I mercati azionari sono in rialzo quest’anno, ma è probabile che il tuo portafoglio si stia ancora riprendendo dalle perdite del 2022, non solo sulle azioni, ma anche sulle obbligazioni. Stai pensando di acquistare una casa ma i tassi dei mutui sono saliti a massimi pluridecennali. Forse hai pensato di lasciare il tuo lavoro per uno migliore. Sai che la disoccupazione è bassa ma che le aziende hanno iniziato a licenziare. Vorresti una macchina nuova, ma i prezzi sono alti. In un momento in cui tutto sembra più folle del solito, ecco alcune risposte a quesiti economici attuali che possono aiutarti a capire cosa fare con i tuoi soldi nell’era post-pandemica.

Dovresti mettere i soldi sotto il materasso?

Gli improvvisi fallimenti della Silicon Valley Bank e della Signature Bank a marzo sono stati destabilizzanti. Le preoccupazioni si sono trasmesse all’Europa, portando al crollo di Credit Suisse. Se non ti fidi del tutto delle banche, una strategia giusta potrebbe essere quella di diversificare tra più istituti di credito, piuttosto che mettere i soldi sotto il materasso.

La maggior parte dei conti bancari tradizionali offre interessi scarsi se non nulli. Se vuoi fare di meglio, puoi considerare conti di risparmio ad alto rendimento, certificati di deposito, titoli di risparmio e fondi comuni di investimento del mercato monetario.

Ha senso investire in obbligazioni oggi?

La reputazione di rifugio sicuro delle obbligazioni ha vacillato l’anno scorso, quando i tassi di interesse hanno iniziato ad aumentare bruscamente da quasi zero. Nel 2022, il Vanguard Total Bond Market Index Fund ha perso circa il 13%. Allo stesso tempo, l’indice S&P 500 ha perso il 18%, il che significa che un classico portafoglio 60/40 ha perso circa il 16%. Quindi le obbligazioni non hanno offerto molta protezione. Tuttavia, rinunciare alla diversificazione tra classi di attività sarebbe un errore.

Poiché offrono un flusso costante di entrate e rimborsi alla scadenza, le obbligazioni generalmente offrono un giro più tranquillo rispetto alle azioni nei mercati turbolenti. Inoltre, la fine del ciclo di inasprimento monetario globale potrebbe essere vicina e le obbligazioni potrebbero stabilizzarsi e rimbalzare.

Le azioni sono un affare a questi prezzi?

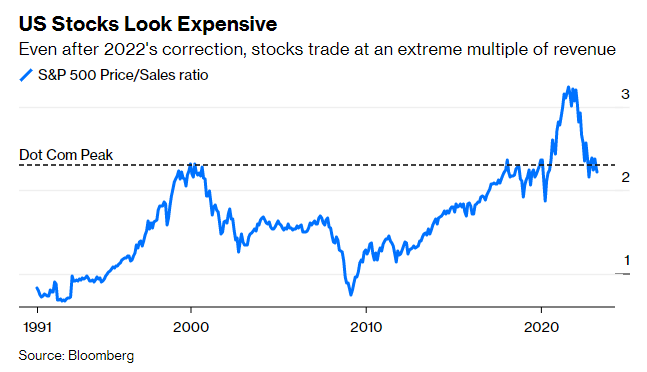

Nonostante il rally di quest’anno, l’S&P 500 è ancora in drawdown del 13%. Ma il semplice fatto che le azioni siano scese non significa necessariamente che siano un affare. Durante un decennio di bassi tassi di interesse, gli investitori frustrati dai rendimenti irrisori delle obbligazioni si sono accumulati in azioni alla ricerca di rendimenti migliori. Le valutazioni azionarie sono aumentate e sono ancora elevate sotto molti aspetti.

Con un rapporto prezzo/vendite superiore a 2, l’S&P 500 è ancora costoso come lo era al culmine della bolla delle dot-com nel 2000.

Altre misure raccontano una storia simile. In questo momento il benchmark azionario viene scambiato a circa quattro volte il valore contabile, in calo rispetto a cinque alla fine del 2021, ma al di sopra della media degli ultimi 20 anni.

Ciò non significa che le azioni non guadagneranno da qui, solo che il rendimento che dovresti aspettarti è probabilmente inferiore ai guadagni a cui gli investitori si sono abituati nel decennio rialzista che ha preceduto il 2022.

Quanto grande dovrebbe essere un fondo di emergenza in caso di perdita del lavoro?

La regola empirica standard tra i pianificatori finanziari prevede da tre a sei mesi di spese. Alcuni consulenti finanziari ora raccomandano di mettere da parte ancora di più, dato l’accresciuto rischio di recessione.

Cosa dovresti considerare quando vuoi cambiare lavoro?

La sicurezza del nuovo lavoro conta probabilmente più di un anno fa, quando tutti gli indicatori economici puntavano verso l’alto. Oltre alla paga, è importante analizzare la stabilità del settore. Valutare l’atteggiamento del tuo potenziale datore di lavoro – e il tuo – nei confronti del lavoro da remoto può aiutare a evitare frustrazione e insoddisfazione lungo la strada. Quando pianifichi di cambiare lavoro, non dimenticare le implicazioni per il tuo piano pensionistico.

Lasciare il lavoro per buttarsi nel freelance è una chiamata più dura di quanto non fosse al culmine della “Great Resignation”, ma se hai dei risparmi e un piano, puoi ancora farlo. Pensa a quanto tempo probabilmente rimarrai senza un reddito fisso e parti da lì.

Comprare una casa adesso è una pessima idea?

I prezzi delle case in Eurozona sono diminuiti nel quarto trimestre, dopo l’impennata pandemica. Ma per coloro che hanno passato anni a risparmiare per un acconto e finalmente hanno i soldi, è difficile fare il grande passo con costi dei mutui così alti. Il tasso medio per un prestito fisso a 30 anni è del 3,58% mentre per il variabile è del 3,52%.

Il fattore chiave è il tuo piano a lungo termine. Anche se hai acquistato una casa al picco del 2007, subito prima della crisi finanziaria, fintanto che hai avuto la possibilità di permetterti i pagamenti, il valore della tua casa è molto più alto oggi di quanto non fosse allora.

ARTICOLI CORRELATI:

Dove tengono i soldi i ricchi?

Quanto tempo è necessario per raddoppiare i soldi con gli investimenti?